La nueva ruta del empleo, el futuro laboral en la era tecnológica

| Por Lorena Delgado | 0 Comentarios

El mercado laboral modificó su estructura de manera sobresaliente a raíz de la pandemia, que provocó cambios inmediatos en la oferta y la demanda de mano de obra, así como en la modificación de los hábitos laborales. Así lo señala el informe HSBC Global Research sobre “El futuro del trabajo: ¿Qué sigue a décadas de cambio en tres años?”.

Las innovaciones tecnológicas, la flexibilidad en el lugar y el horario de trabajo y las repercusiones en los mercados laborales y las zonas urbanas son algunos de los protagonistas del cambio en el futuro laboral, según el estudio, y aunque algunos de estos cambios conllevarán más tiempo, como la automatización o la Inteligencia Artificial, van a aumentar su presencia en el mercado laboral. «El futuro del trabajo presenta retos: menos generación de ideas o tutorías», señala el informe, que apunta que el personal más joven puede perder oportunidades de desarrollo.

Asimismo, la productividad puede verse obstaculizada por estos cambios y algunos trabajadores podrían verse desplazados por la tecnología. Sin embargo, podrían verse mejoras en la productividad gracias a formas de trabajo más eficientes y a las nuevas tecnologías, mientras que los beneficios sociales, como plantillas más diversas, personal más satisfecho y mejores resultados en salud mental, podrían derivarse del cambio en las prácticas laborales.

El análisis de HSBC señala que es posible que las actitudes hacia el trabajo se hayan visto sacudidas por un acontecimiento único en una generación. «El mundo laboral ya es muy diferente del que existía antes de la pandemia y es probable que se produzcan aún más cambios en los próximos años», añade.

El futuro del trabajo

La primavera de 2020 dejaba un gran volumen de pérdidas de empleo. Asimismo, los fuertes repuntes en la mayoría de las economías han dado lugar a algunos de los mercados laborales más tensos de la historia. El elevado crecimiento salarial, la escasez de trabajadores y un enorme número de ofertas de empleo caracterizaron el mercado laboral durante 2022 y principios de 2023. Aunque este año ha dado tregua a algunos de estos indicadores con su retroceso, otros, como la demanda de mano de obra, siguen siendo muy fuertes y la oferta sigue siendo limitada.

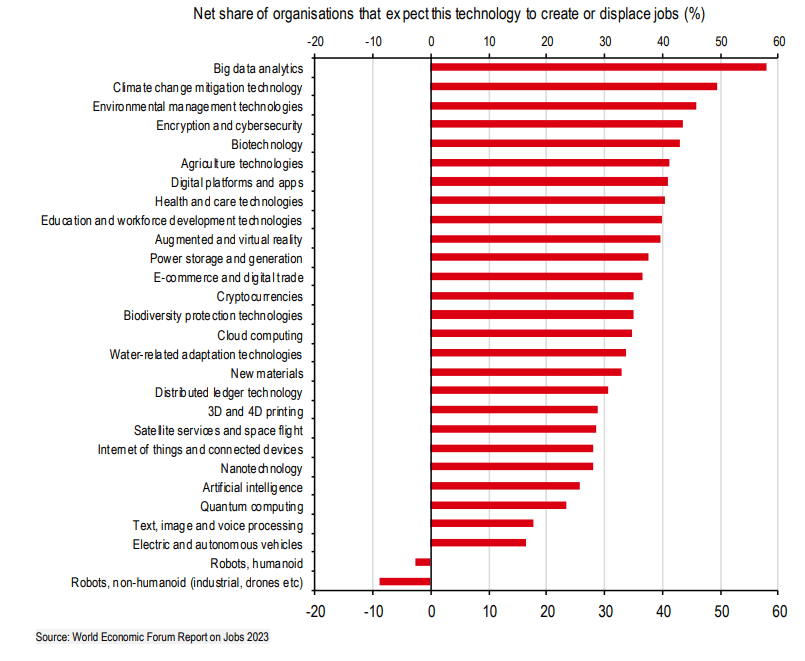

Pero, según se desprende de los datos del informe, en 2023 y 2024 las previsiones apuntan a una cierta relajación de los mercados laborales, con un aumento de las tasas de desempleo en la mayoría de las economías. El último Informe sobre el Empleo del Foro Económico Mundial estima que (a escala mundial) se perderán 83 millones de puestos de trabajo debido a cambios en la demanda de mano de obra sectorial. Asimismo, se crearán 69 millones en los próximos cinco años, lo que supone una rotación estructural del mercado laboral y una reducción del empleo de 14 millones de puestos de trabajo, es decir, un 2%.

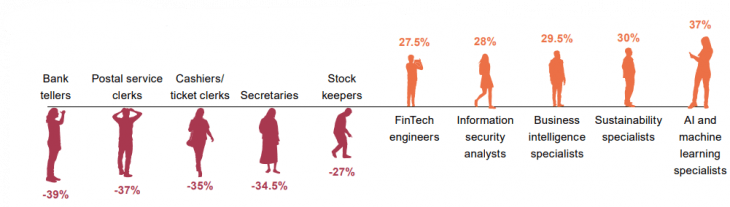

Además, el informe revela que algunos puestos de trabajo serán los más vulnerables, como lo han sido en los últimos años. Esto se verá reflejado en el caso de los empleados administrativos en diversos sectores y las secretarias, así como una serie de funciones presenciales, como los vendedores y la seguridad. Estas son las funciones más amenazadas por la automatización. Al mismo tiempo, algunas funciones tendrán mucha más demanda de trabajadores. Esto se verá traducido en servicios de alta tecnología, ingenieros y especialistas en datos. Dado el envejecimiento de la población, también es probable que aumente la demanda de personal sanitario.

Pérdida neta de empleo prevista y creación de empleo como porcentaje del papel actual (2023-2027, %)

Los motores de estos cambios en el mercado laboral son numerosos. En particular, el estudio señala a la transición ecológica, donde se verán modificaciones y se espera la creación de más puestos de trabajo. También parece probable que la reorganización de las cadenas de suministro y una mayor regulación añadan puestos de trabajo en los próximos años.

Los retos son evidentes: el menor crecimiento económico y la escasez general de oferta o demanda hacen que muchas empresas tengan que trabajar con menos personal. Pero el informe recuerda que «no todos los cambios en la economía implican menos trabajadores». Muchas evoluciones, como la transición ecológica y el aumento del gasto y la demanda del mundo emergente, podrían ser creadores netos de empleo en los próximos años.

El rol de las tecnologías

El aumento del interés por la IA ha provocado que el mercado laboral se vea modificado, hasta el punto de que algunos puestos de trabajo podrían desaparecer. Por lo general, la automatización ha amenazado el trabajo en persona, puesto que se ha eliminado la necesidad de tantos trabajadores en los almacenes, en las líneas de producción o en hostelería.

El informe estima que la incipiente amenaza de la automatización podría actuar como una barrera más estructural a una espiral de inflación salarial. A pesar de este impacto, merece la pena considerar a fondo el impacto que un amplio abanico de tecnologías podría tener en el mercado laboral.

Algunas tecnologías pueden crear muchos puestos de trabajo