La oportunidad llama a la puerta: invertir en la deslocalización

| Por Héctor Chamizo | 0 Comentarios

El endurecimiento de las normas de concesión de préstamos y el aumento de los rendimientos, junto con la preocupación por un inminente giro del ciclo económico, han puesto el crédito oportunista en el punto de mira. Pero, ¿qué significa exactamente crédito oportunista? Así es como lo vemos y lo que creemos que puede ofrecer a los inversores.

Puede ser útil pensar en el crédito oportunista como una inversión en la dislocación. En pocas palabras, se trata de una estrategia que trata de sacar provecho de las perturbaciones periódicas que se producen en los mercados de crédito públicos y privados y que pueden hacer que los activos pierdan valor. La naturaleza de estas dislocaciones puede variar mucho -algunas pueden persistir mientras que otras son fugaces- y la capacidad de los gestores para generar rendimientos depende de que sean capaces de identificarlas.

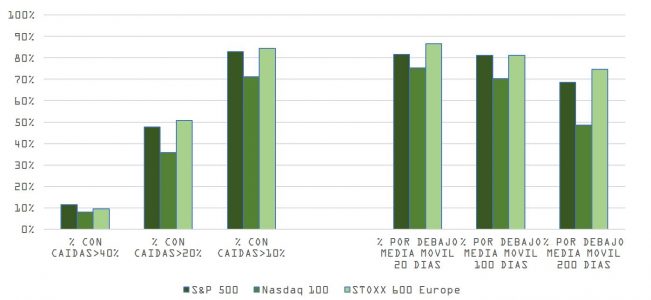

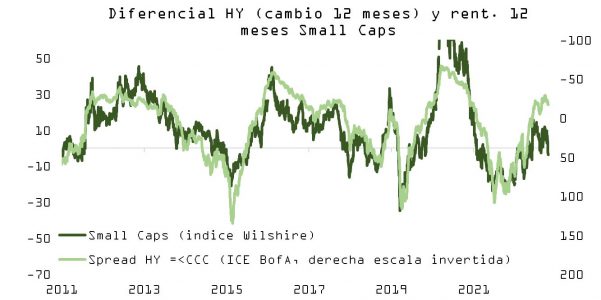

En los mercados públicos, las dislocaciones tienden a ser de naturaleza cíclica y pueden hacer que los inversores pinten toda una clase de activos con una brocha gorda. Si la subida de los tipos de interés desencadena una repentina ampliación de los diferenciales de los bonos corporativos de alto rendimiento, por ejemplo, los gestores tradicionales de fondos de inversión o de fondos cotizados pueden tener que abandonar posiciones menos líquidas y reducir la exposición global al mercado a toda prisa para limitar las pérdidas y mantener la liquidez diaria.

Un inversor de crédito oportunista que pueda mantener activos semilíquidos e ilíquidos podría decidir intervenir y comprar bonos con descuento a quienes están desesperados por vender, y luego esperar a que los precios repunten. Aquellos que lo hagan bien, en nuestra opinión, pueden aumentar sus posibilidades de obtener un exceso de rentabilidad en relación con las inversiones de crédito tradicionales en el mercado público, aprovechando las primas de iliquidez que generalmente no están disponibles para los inversores de crédito tradicionales.

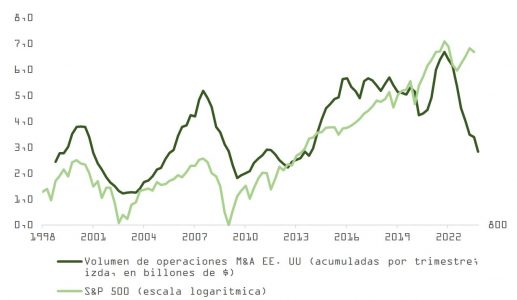

En el sector privado, las dislocaciones suelen tardar más en desarrollarse y pueden durar más tiempo, creando potencialmente oportunidades de rentabilidad más duraderas. Por ejemplo, los grandes bancos estadounidenses han reducido constantemente muchos tipos de préstamos al consumo y comerciales desde la crisis financiera mundial, dejando que los bancos regionales de tamaño medio llenen el vacío.

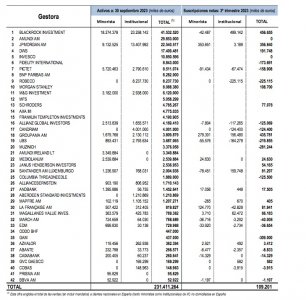

Pero originar y mantener esos préstamos hasta su vencimiento se ha vuelto más difícil hoy en día para estos bancos más pequeños. Muchos de ellos se enfrentan a una disminución constante de los depósitos, un aumento del coste del capital (Display), la exposición a inversiones inmobiliarias comerciales en dificultades y una abultada cartera de préstamos originados a los bajos tipos de ayer.

Un gestor de créditos oportunista podría ver en ello una oportunidad para adquirir préstamos de los bancos con descuento y venderlos más tarde con beneficio. Otro podría decidir aportar capital que los prestamistas privados no bancarios puedan utilizar para originar nuevos préstamos a los tipos de interés más altos del mercado. La oportunidad va mucho más allá del sector inmobiliario comercial, ya que los bancos intentan sanear sus balances y originar nuevos préstamos.

Una estrategia para todas las estaciones

¿Qué diferencia al crédito oportunista de otros tipos de inversión crediticia? En primer lugar, estas estrategias no están vinculadas a un único mercado o sector, por lo que pueden desplegar capital en oportunidades atractivas a lo largo de un ciclo completo. En nuestra opinión, se trata de un «enfoque que va a cualquier parte», lo que les permite servir como estrategia para todo tipo de clima.

En segundo lugar, ofrecen la posibilidad de revalorizar el capital. Como hemos visto, no es raro que los inversores oportunistas en crédito posean títulos con grandes descuentos. Esto crea oportunidades de revalorización del capital al tiempo que ofrece altos niveles de ingresos, aumentando el potencial de rentabilidad total del inversor.

Por último, la diversidad de participaciones en mercados públicos y privados puede aumentar la diversificación más allá de lo que suele ofrecer una estrategia de crédito puramente pública o privada, y puede ayudar a mitigar el riesgo a la baja.

Algo más que ingresos

En nuestra opinión, la integración de un enfoque más oportunista en las carteras de inversión existentes tiene el potencial de generar mayores ingresos globales con menores depreciaciones.

Para los inversores orientados a los ingresos, ofrece diversificación de tipos de interés y crédito, y una exposición más amplia a la economía. Para los inversores tradicionales del 60/40, puede suponer una forma sencilla de añadir selectivamente inversiones de origen privado, que ofrecen menos liquidez que los activos públicos, pero mayores rendimientos potenciales. Y para los inversores que ya se sienten cómodos con las estrategias alternativas, puede proporcionar diversificación mediante el acceso al crédito al consumo, que puede complementar la exposición al mercado privado que se encuentra en el sector inmobiliario comercial y los préstamos directos.

Creemos que a los inversores que puedan hacerse un hueco en sus asignaciones les aguardan oportunidades.

Tribuna de opinión escrita por Brian Resnick, analista de AllianceBernstein