Tabula lanza el primer ETF del mundo de bonos ultracortos alineado con el Artículo 9 de París

| Por Lorena Delgado | 0 Comentarios

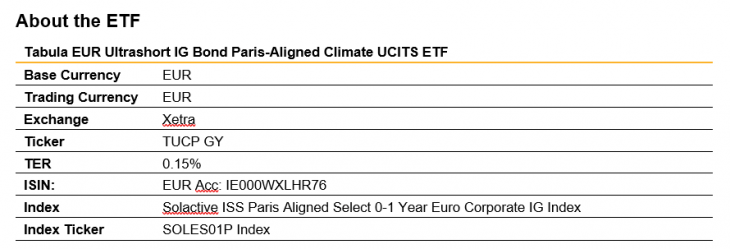

Tabula Investment Management, proveedor europeo de ETFs, ha anunciado el lanzamiento de un nuevo ETF de bonos corporativos ultracortos con grado de inversión denominados en euros: el Tabula EUR Ultrashort IG Bond Paris-Aligned Climate UCITS ETF (TUCP GY). Este fondo cotizado cumple con los criterios de un fondo del Artículo 9 del SFDR de la UE; proporciona emisiones de gases de efecto invernadero de cartera significativamente bajas y un perfil ESG mejorado en comparación con las soluciones ultracortas existentes.

La estrategia de inversión del nuevo ETF está diseñada para limitar el calentamiento global a 1,5 °C de conformidad con el Acuerdo de París, al tiempo que integra criterios medioambientales, sociales y de gobernanza (ASG) en el proceso de selección de valores.

Entre las principales características de la estrategia figuran la reducción inicial del 50% de las emisiones de gases de efecto invernadero frente a la referencia general y una reducción anual interanual del 7%. Por otro lado, la selección por criterios ESG estará fundamentada en normas (por ejemplo, UNGC), controversias y discriminación de determinadas actividades empresariales (alcohol, entretenimiento para adultos, juegos de azar, armas controvertidas, armas de fuego civiles, energía nuclear, OMG, armas nucleares, cannabis). Por último, también contará con restricciones de liquidez y posicionamientos máximos de cada título, «para mejorar el perfil de liquidez y al mismo tiempo mantener características similares a las del índice de referencia subyacente», según recoge el comunicado de la firma.

La estrategia pretende ofrecer parámetros clave similares a los del amplio índice de bonos IG ultracortos en euros en el que se basa. El índice ETF tiene un rendimiento bruto actual a 12 meses del 4,3% con una duración de unos 0,4 años, una volatilidad media diaria inferior a 1 puntos básicos y una calificación crediticia media de A.

Un nuevo índice para la economía del mañana

Para su nuevo ETF, Tabula trabajó con Solactive e ISS ESG para desarrollar un índice de referencia alineado con París para bonos ultracortos con grado de inversión denominados en euros. El nuevo Solactive ISS Paris Aligned Select 0-1 Year Euro Corporate IG Index (SOLES01P Index), que sigue el ETF de Tabula, tiene una fuerte correlación con su índice matriz, el Solactive 0-1 Year Euro Corporate IG Index (SOLEC01 Index). Sin embargo, el nuevo índice proporciona una reducción del 50% de las emisiones de gases de efecto invernadero en comparación con su matriz, y también ofrece una reducción anual de las emisiones del 7%.

El universo de inversión del índice se compone de bonos con un vencimiento máximo de 1 año. Las asignaciones a emisores están limitadas al 5% del índice.

Exposición al artículo 9 del SFDR en todo el espectro de la renta fija

«Abordar el cambio climático es el tema que define nuestra era, y un riesgo importante para todas las carteras de inversión», afirmó el CEO de Tabula, Michael John Lytle. «Cumplir los objetivos del Acuerdo de París requiere un enfoque múltiple. Los inversores deben combinar asignaciones específicas a soluciones climáticas especializadas con un cambio de grandes conjuntos de activos en amplias inversiones respetuosas con el clima».

«TUCP es el primer producto ultracorto alineado con París y se une a nuestra gama actual de fondos alineados con París de grado de inversión en euros, ángeles caídos globales y alto rendimiento en euros. Este último lanzamiento demuestra nuestro compromiso de ofrecer a los inversores exposiciones al artículo 9 del SFDR en todo el espectro de la renta fija.»

Timo Pfeiffer, director de mercados de Solactive, comentó: «A través de nuestra colaboración con Tabula estamos entusiasmados de ofrecer a los inversores mayores oportunidades para alinear sus carteras con los objetivos vitales del Acuerdo de París e impulsar una mayor asignación de capital hacia empresas que demuestren un claro apoyo a la transición global hacia las emisiones netas cero.»

El ETF UCITS Tabula EUR Ultrashort IG Bond Paris-Aligned Climate se lanzó con 20 millones de euros en activos. Cotiza en Xetra con el ticker TUCP GY y tiene una comisión del 0,15%.