El envejecimiento de la población será un obstáculo para el empleo en los próximos años, a pesar de la contribución de la inmigración

| Por Lorena Delgado | 0 Comentarios

El envejecimiento de la población es un reto social y económico de primera magnitud para las principales economías desarrolladas. El amplio número de personas en edad de jubilarse, o la tasa de fecundidad baja, junto con el aumento continuado de la longevidad son algunas de las principales causas de la disminución del peso relativo de la población en edad de trabajar. Así, y a pesar de la entrada de inmigrantes en España, estos factores son determinantes.

Según un informe del Banco de España, el proceso de envejecimiento poblacional se acelerará en España en las próximas décadas y será más intenso que en el conjunto de la Unión Europea y de la Unión Económica y Monetaria (UEM). Además adquirirá un carácter permanente, como ilustra una tasa de dependencia que se mantendría por encima del 50% a partir del año 2045.

El proceso de envejecimiento no solo intensificará los efectos negativos en la oferta de trabajo durante los próximos años, sino que también se espera que aumente las diferencias regionales. Esta presión descendente en la oferta de trabajo representa un obstáculo para el aumento del crecimiento potencial de la economía española.

El estudio señala que el envejecimiento de la población española ha tenido un impacto negativo en la tasa de actividad, reduciéndola del 62,1% al 58,7%. Además, este impacto ha sido desigual en las diferentes regiones del país. Específicamente, Asturias, Cantabria y el País Vasco han experimentado las mayores consecuencias en términos de disminución de la población empleada o dispuesta a trabajar debido al envejecimiento, mientras que Baleares, Castilla-La Mancha y Extremadura han experimentado un impacto menos pronunciado por este fenómeno.

Además de esa evolución negativa de la tasa de actividad, el abultamiento de la pirámide se sitúa en su parte más alta. «La llegada a la jubilación de la amplia generación del baby boom, la baja tasa de fecundidad y el aumento continuado de la longevidad están provocando una disminución del peso relativo de la población en edad de trabajar, particularmente intenso en España, pese al vigor de los flujos de entrada de inmigrantes», según destaca el informe del Banco de España.

El Banco de España explica que esta situación «previsiblemente tendrá importantes repercusiones tanto sobre el funcionamiento del mercado de trabajo como sobre el crecimiento potencial y la sostenibilidad de las finanzas públicas», dado que la disminución del número de trabajadores supone también menos cotizantes y, por tanto, menos ingresos para las arcas públicas.

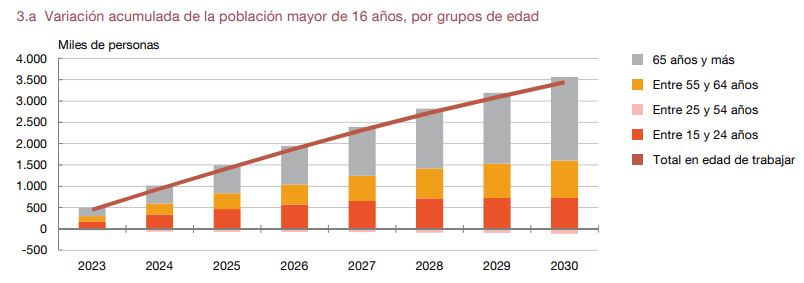

En ese sentido, el informe prevé que en los próximos años se produzca un incremento continuado de la tasa de dependencia hasta situarse en 2030 en el 35,1%, casi cinco puntos por encima del dato de 2022. Esto significa que, según la proyección, dentro de tres lustros el volumen de personas mayores de 65 años supondrá más de un tercio de la población en edad de trabajar, de la que dependería el pago de las pensiones, por ejemplo.

La inmigración como factor compensatorio

Sin embargo, esta tendencia demográfica puede verse contrarrestada por la migración, que hasta ahora ha ayudado a evitar una disminución aún más pronunciada de la población en edad laboral. Según detalla el informe, la participación laboral de la población extranjera en el mercado laboral habría contribuido a atenuar el efecto del envejecimiento en la tasa de actividad en aproximadamente 0,8 puntos porcentuales desde 2012. De hecho, la inmigración habría servido para mitigar el impacto del envejecimiento que se ha observado en la última década en todas las comunidades autónomas, excepto en Andalucía.

La entidad liderada por Pablo Hernández de Cos sugiere que en el futuro, es plausible anticipar que la inmigración continúe ejerciendo un efecto equilibrador, dado que la población extranjera que llega a España suele ser más joven y participa más activamente en el mercado laboral.

Según estiman desde el INE, en los próximos años se prevé un fuerte reemplazo de la población nacida en España por extranjeros, especialmente en los tramos de edades de entre 25 y 54 años, que es en el que se concentra la mayoría de trabajadores. Si las tendencias demográficas actuales persisten, para el año 2030 la población inmigrante residente en España se estimaría en 11 millones de personas, en contraste con los 7,8 millones actuales. En cambio, la población nacional se mantendría relativamente constante, ligeramente por debajo de los 40 millones de personas, así lo sostiene el INE.