“La industria está tendiendo hacia una mayor especialización. Tenemos que demostrar cuál es nuestro valor añadido”

| Por Elsa Martin | 0 Comentarios

Rubén García Páez empezó a trabajar en Threadneedle el 15 de septiembre de 2006. Esta fecha marca dos hitos: en 2026 se celebran los 20 años de presencia de la firma en España, ahora bajo la marca Columbia Threadneedle Investments, y se cumplen 20 años con García Páez al frente del negocio en el rol de Head of Iberian & Latam Distribution y liderando un equipo de siete personas. Desde España supervisan un patrimonio de 2.500 millones de euros.

En 2026 van a seguir con la estrategia de apostar por los productos de su gama que considera más diferenciales, particularmente en tecnología, donde García Páez se muestra entusiasmado con todas las posibilidades que ofrece la inversión en IA.

En realidad, García Páez comenzó su carrera en 1995 en Ameriprise, el brazo de gestión de American Express: “Yo llevo toda mi vida en esta industria”, afirma. En este tiempo ha vivido de primera mano las distintas transformaciones de la compañía: Ameriprise compró Threadneedle Asset Management, después fusionó Threadneedle con Columbia y, a partir de ahí, efectuó algunas adquisiciones más para seguir añadiendo escala y especialización al grupo, con incorporaciones como Seligman en 2008 o Pyrford y BMO GAM en 2021.

Hoy, Columbia Threadneedle Investments es una firma con un patrimonio cercano a los 700.000 millones de dólares, que sigue formando parte de Ameriprise, que a su vez maneja 1,2 billones de dólares. La gestora cuenta con presencia en países de todo el mundo y localizaciones específicas en lugares clave, como Silicon Valley. “Es una gestora grande y competitiva, pero, al mismo tiempo, es bastante familiar. Tiene una cultura de trabajo que es muy buena. Pensamos que es muy importante cuidar a los equipos y que los empleados se sientan muy identificados con los colores”, resume García Páez.

“Lo bonito de esta industria es que siempre va evolucionando; lo difícil en esta industria es tener una ventaja competitiva”

¿Qué balance haces de estos 20 años al frente de Columbia Threadneedle desde España?

El mercado ha cambiado mucho desde el año 2006. El país ya no es el mismo, la industria ya no es la misma… Pero puedo afirmar que estoy encantado. La industria de fondos se ha profesionalizado mucho, también el cliente final, y los perfiles de riesgo también han variado. En general, pienso que todo ha cambiado mucho y creo que a mejor.

Por otro lado, es cierto que hay mucha competencia, pero pienso que este mercado es muy bueno en el sentido de que hay un buen entendimiento entre los distribuidores, los bancos españoles y las gestoras. Es un mercado que está muy reconocido a nivel europeo, es un mercado de fondos muy interesante. También es verdad que la fiscalidad en España es muy importante, con la figura del traspaso de fondos, que ha sido muy beneficiosa.

¿Cómo ha evolucionado Columbia Threadneedle para adaptarse a estos cambios?

Lo bonito de esta industria es que siempre va evolucionando, pero lo difícil en esta industria es tener una ventaja competitiva. Necesitamos centrarnos en aquellos sectores o activos donde eres mejor y más competitivo, y transmitirlo a nivel educativo, a nivel consultoría, a nivel fondo.

Para ello, necesitamos tener un equipo que sea muy bueno y que dé un nivel de servicio diferente. Más técnico, más detallado. Hay un concepto en inglés para describir esta forma de vender productos que se llama Consultive Selling, y que hemos implementado con éxito hace ya muchos años. El objetivo es que el cliente perciba que hay un nivel de conocimiento técnico de lo que vendes. Luego ya elegirán tu fondo u otro fondo. Pero a la hora de dar las explicaciones de cómo está funcionando el fondo respecto al mercado, creo que es muy importante tener este tipo de aprendizaje.

¿Y qué aspectos son diferenciales en Columbia Threadneedle?

Somos muy especialistas en Estados Unidos. Esto lo conseguimos gracias a la gran fortaleza de nuestro equipo de análisis. Una de las diferencias fundamentales en nuestra gestora es que tenemos la figura del senior career analyst; son personas que van a desarrollar toda su carrera profesional en el análisis. En muchas gestoras, la gente se hace analista para después hacerse gestor. Nosotros lo vemos de otra manera, creemos que el analista es clave en la cadena de valor y por lo tanto tener analistas senior aporta mucho valor. Son personas que se mantienen en el mismo sector durante muchos años y que reciben buenos incentivos por mantenerse como analistas.

Por ejemplo, recientemente organizamos un evento en nuestra oficina de Boston y uno de los invitados fue Jensen Huang, el CEO de NVIDIA. Y esto ha sido posible gracias a nuestro analista senior David Egan, que está especializado en semiconductores. Jensen Huang respeta mucho a David porque le conoce desde cuando NVIDIA era vista como una compañía orientada a los videojuegos, y David ya fue capaz de anticipar hacia dónde podría llegar la compañía en 2018, cuando empezamos a invertir en ella.

Con esto quiero decir que somos capaces de conseguir un trato muy fluido con el C-level de las compañías en las que invertimos. Al final se trata de establecer una relación de confianza, que también supone una ventaja competitiva en el largo plazo.

¿Cómo estáis abordando la inversión en el sector tecnológico?

Yo personalmente estoy muy emocionado, no tanto porque las compañías tecnológicas lo hayan hecho bien en bolsa, que también, sino por la perspectiva de hacia dónde podemos llegar en el futuro gracias a la tecnología. Pienso que realmente estamos en un momento que recordaremos dentro de 20 años, un momento histórico. Con la IA va a cambiar todo. Por ejemplo, otra compañía que identificaron nuestros analistas hace tiempo es Bloom Energy, porque se dieron cuenta de que NVIDIA y otros fabricantes de chips necesitan un montón de energía y esta compañía ha desarrollado una tecnología a base de hidrógeno que le permite llevar energía a sitios remotos donde no existe una red de energía potente. Bloom Energy lleva casi un 500% en el año (a 6 de noviembre de 2025).

“Estoy muy emocionado con la tecnología y la IA. Pienso que estamos viviendo un momento histórico”

¿Cómo se refleja esto a nivel producto?

Nuestro fondo CT (Lux) Global Technology se diferencia de otros fondos de su categoría porque invertimos puramente en compañías estadounidenses. Estamos muy enfocados en semiconductores y en pequeñas y medianas compañías. Lo lidera nuestro gestor Paul Wick, desde Silicon Valley, y tiene la misión de identificar hoy a las compañías tecnológicas que estén desarrollando las innovaciones del mañana y determinar cuál es la valoración correcta para estas compañías. NVIDIA es un ejemplo perfecto: sus valoraciones eran muy bajas porque era vista como una compañía de videojuegos, muy dependiente del ciclo. Ha pasado lo mismo con otras compañías donde hoy sí percibimos su vínculo con la IA, como Broadcom u Oracle.

Incidimos mucho en la idea de ventaja competitiva, y esto se refleja en más fondos de nuestra gama, como el CT (Lux) Global Focus, que es uno de nuestros fondos estandarte. No se trata solo de que nosotros como gestora tengamos una ventaja competitiva, también queremos invertir en compañías que tengan ventajas competitivas.

“Es un hecho que la gestión pasiva ha llegado para quedarse, pero los inversores siguen necesitando asignaciones especializadas que generen alfa y aporten diversificación y descorrelación”

¿Qué fondos queréis impulsar de cara a 2026?

Con el nivel de competencia que hay, tenemos que ser muy honestos con nosotros mismos: no es el fondo que yo quiero empujar, son los fondos que son los mejores. Los fondos de nuestra gama que tienen más éxito en España son el CT (Lux) Global Technology y el CT (Lux) Global Focus, pero también nuestro fondo de small caps, el CT (Lux) Pan European Small Cap Opportunities, aunque es verdad que este año han sufrido por causa de los aranceles.

Y luego en renta fija, en crédito tenemos un fondo muy interesante, el CT (Lux) European Short Term High Yield Bond, que lo gestiona Roman Gaiser. Es un fondo un poco más defensivo que otros de su categoría porque invierte en duraciones cortas, está pensado para inversores que quieran ir un poquito más allá de un fondo cash.

¿Crees que sigue teniendo vigencia el debate gestión activa vs gestión pasiva? ¿Qué postura mantiene Columbia Threadneedle?

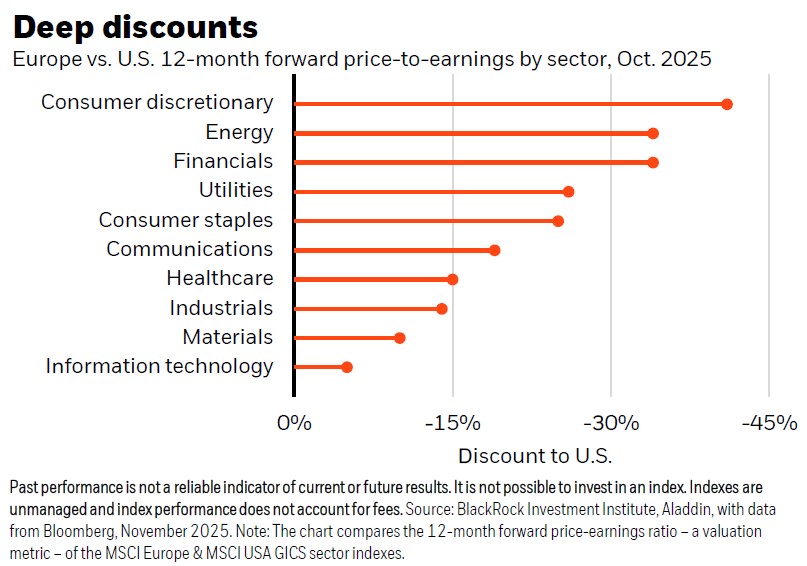

Hay mucho enamoramiento con la gestión pasiva, y es un hecho que ha llegado para quedarse y que está cambiando la forma de estructurar las carteras. Pero los inversores siguen necesitando asignaciones especializadas que generen alfa y aporten diversificación y descorrelación. Lo que ha sucedido con la tecnología es un ejemplo muy bueno: si analizas el comportamiento del último año, ha habido fondos que no han batido al índice, porque el mercado ha estado muy concentrado en un puñado de compañías y la mayoría de los fondos de gestión activa tienen restricciones sobre el peso que puede tener una acción individual sobre la cartera.

Si quieres conseguir esos retornos, te compensa más comprarte un ETF que replique el comportamiento de las 7 Magníficas. Pero yo, si invierto en tecnología, estoy con una inversión que mira al largo plazo, que busca exposición a las compañías más innovadoras, y es ahí como podemos capturar la performance de compañías que son incluso más rentables que las 7 Magníficas, como Bloom Energy.

Recientemente habéis lanzado por primera vez ETFs activos en Europa…

Sí, y es normal que uno se pregunte por qué lo hacemos, si somos una gestora de gestión activa. Y es por un motivo muy sencillo. En Estados Unidos lo llevamos haciendo 10 años, y ha tenido mucha aceptación entre los inversores. Al final es la misma estrategia con el mismo gestor, lo único que en formato ETF. Yo me siento más cómodo así que inventando la rueda.

Hay gente a la que le gusta esta fórmula, porque son fondos que generan un poco de rentabilidad adicional sobre el índice, pero con un coste más bajo. Digamos que la oferta de producto es un poco como en la restauración: un día quiero salir de tapas y no gastarme mucho, pues eso sería un fondo pasivo. Otro día te apetece ir a un restaurante y estás dispuesto a pagar un poquito más, pero sin exagerar, pues eso sería un ETF activo. Y si quieres pegarte un homenaje, pues eso sería un fondo de gestión activa, de los que tienen un track record demostrado de generación de alfa.

De todas maneras, estamos en una industria en la que todos hemos visto el incremento de los costes y, al mismo tiempo, una fuerte presión a la baja sobre las comisiones. Es tal ese nivel de presión de los distribuidores, de los clientes, que pienso que ahora estamos en un momento donde cosas muy, muy buenas, de mucha calidad, se venden muy, muy baratas. Siguiendo con el símil de la restauración, de la misma manera que hoy vemos que hay restaurantes de cinco estrellas Michelin que han tenido que adaptar sus precios, lo mismo está sucediendo con la gestión activa. Si la diferencia está entre pagar 10 puntos básicos por una estrategia puramente pasiva y 40 puntos básicos por una gestión activa súper buena, eso también se tiene que poner en la balanza.

Fondos destacados de la gama de Columbia Threadneedle Investments

CT (Lux) Global Technology.

Fondo de renta variable global que invierte en compañías tecnológicas y relacionadas con la tecnología que exhiben potencial para generar rentabilidades sólidas y sostenibles. La estrategia original fue lanzada en 1997 y está liderada desde el principio por Paul Wick. Cuenta con un amplio y experimentado equipo, con oficinas estratégicamente ubicadas en Menlo Park, California (Silicon Valley) y la ciudad de Nueva York.

Por medio de la conjugación de un exhaustivo análisis y un profundo conocimiento del sector, se persigue sacar partido de las tendencias tecnológicas que el mercado todavía no ha percibido; las hipótesis del equipo de inversión suelen definirse como «a contracorriente». El enfoque de inversión, que se basa en hallar el equilibrio entre la capacidad de crecimiento y la atención a la valoración, ha permitido que la estrategia participe de manera significativa en mercados alcistas, al tiempo que protege el capital en entornos de mayor riesgo.

CT (Lux) Global Focus.

Fondo que engloba las «mejores ideas» en renta variable global, invirtiendo en compañías de crecimiento de calidad con ventajas competitivas duraderas y capacidad para generar rentabilidades sólidas y sostenibles a largo plazo. La estrategia fue lanzada en 2013 e invierte en una cartera concentrada de entre 30 y 50 valores.

El equipo de renta variable global analiza de forma exhaustiva tanto los fundamentales de las compañías como las perspectivas sectoriales. El equipo, liderado por los gestores David Dudding y Alex Lee, emplea un marco de análisis cuyo propósito es identificar el origen y la sostenibilidad de las ventajas competitivas de las empresas, en el que el análisis de criterios ESG resulta un elemento nuclear.

CT (Lux) European Short Term High Yield Bond.

Fondo que invierte al menos la mitad de sus activos en bonos con calificación inferior al grado de inversión, con un vencimiento de cuatro años o menos, emitidos por empresas de Europa, incluido el Reino Unido, o empresas que tienen operaciones significativas en esa zona y/o cotizan en euros o libras esterlinas, excluyendo deuda subordinada. La estrategia fue lanzada en 2019 y está liderada por Roman Gaiser y Gareth Simmons.

CT (Lux) US Contrarian Core Equities.

Fondo de renta variable estadounidense que invierte en compañías de más de 2.000 millones de dólares. El fondo emplea un enfoque contrarian para la selección de compañías, centrándose generalmente en acciones que han tenido un rendimiento inferior, pero que el gestor cree que tienen potencial para recuperarse, a partir de un análisis fundamental bottom-up que integra criterios ESG.

¿Qué tipo de clientes demandan más esta clase de productos?

En España, el grueso del patrimonio y la riqueza está en clientes de bancas privadas con más de 60 años. Es un tipo de cliente que quiere estar tranquilo, que el banquero haga su trabajo y no le moleste. Luego, hay un 20-30% de clientes que sí que demanda más explicación, que quiere entender. Y después, está la gente de 25-30 años, que ahora mismo no tiene mucha capacidad de inversión, pero la tendrá. Están acostumbrados a invertir en bitcoin, en ETFs… Son personas que buscan operaciones en el intradía, que comprueban constantemente el rendimiento de sus inversiones. Los ETFs activos son un vehículo más amigable para ellos. Y tenemos una oportunidad para atraer a ese cliente que ahora no significa mucho a nivel de patrimonio, pero sí dentro de 5 o 10 años y que tiene otra manera de pensar y de operar.

“Tenemos una oportunidad para atraer a los clientes de 25-30 años, que ahora no tienen mucho patrimonio, pero lo tendrán. Los ETFs activos son un vehículo más amigable para ellos”

Entonces, ¿son los ETFs activos la última reinvención de la industria de gestión para seguir luchando por la rentabilidad?

La palabra no es reinventarse, pero hay que adaptarse. La industria de gestión de activos ha ganado mucho dinero y sigue ganando dinero, menos que antes, pero también hay más volumen. Y para mí, la palabra clave es especialización. La industria está tendiendo cada vez a una mayor especialización, por la mayor competencia. Tenemos que demostrar cuál es nuestro valor añadido. Y, al mismo tiempo, para afrontar los costes necesitamos más volumen. Incluso las gestoras grandes hemos sufrido un proceso de optimización de costes, pero esto también es un juego de inversión. Yo lo he visto en mi compañía: estamos invirtiendo muchos recursos en IA para uso propio, interno, para también seguir adaptándonos. Lo vimos con el Brexit, porque tuvimos que destinar recursos a la nueva manera de distribuir nuestros fondos. No todas las gestoras tienen estos recursos.