“No invertir en mercados privados significa ignorar una parte muy grande del universo invertible”

| Por Cecilia Prieto | 0 Comentarios

Phil Waller lleva diez años trabajando en JP Morgan AM, la mayor parte del tiempo en mercados privados. En la actualidad es el especialista de inversión que lidera el equipo europeo de soluciones de inversión alternativas de la firma, con una misión clara: acompañar y orientar a los clientes de JP Morgan AM para construir asignaciones a alternativos adaptadas a sus necesidades, y ofrecer acceso a estrategias alternativas a cada vez más tipos de inversores. “La democratización de los alternativos es un gran objetivo para la industria y es un gran objetivo para nosotros para los próximos años”, afirma con rotundidad. J.P. Morgan AM gestiona actualmente 213.000 millones de dólares en activos alternativos.

En un foro organizado recientemente por la gestora en Londres, Funds Society ha tenido la oportunidad de hablar con Waller sobre su acercamiento a los alternativos, una clase de activo que, en opinión del experto, se emplea con demasiada frecuencia como un “cajón de sastre” para definir a todos aquellos activos que no sean renta fija o renta variable, pero que en realidad encierra un amplio universo de inversión. En JP Morgan AM han decidido centrarse en cinco grandes grupos de sub activos: private equity, private credit, activos reales (real estate, infraestructuras, transporte), hedge funds y alternativos líquidos. “Son grandes categorías, y todas se comportan de forma muy diferente, ofrecen distintas cualidades”, apunta Waller, que recomienda a quienes lleguen por primera vez al mundo de los alternativos “pensar en cuál es el set de oportunidades que les ofrecen”.

¿Existe un interés creciente real en los activos alternativos? ¿Cómo ha evolucionado el universo de los alternativos en el último año?

Uno de los grandes avances que ocurrieron en los últimos 12-18 meses es, obviamente, que el entorno de tipos de interés ha cambiado significativamente. El gran impacto de eso es que claramente ahora los inversores tienen más opciones cuando se trata de obtener rentas. Por lo tanto, se puede tener una conversación más detallada alrededor de uno de los beneficios de los alternativos. Cuando se trata de alternativos más orientados al income, el enfoque para los inversores ahora es que no todo income es igual, pueden valorar las distintas opciones más ampliamente a través de las diferentes clases de activos.

Al mismo tiempo, como los tipos de interés ahora son más altos, hay algunas clases de activos que se han beneficiado, como el private credit. Lo que solía ser un rendimiento del 8-9% ahora es del 12 al 13%.

¿Hay espacio para nuevos tipos de inversores en alternativos, incluidos los inversores minoristas?

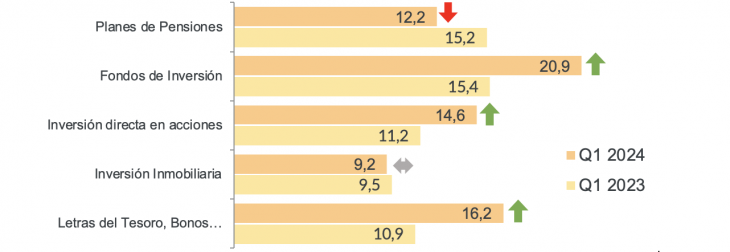

Sí, absolutamente. Los inversores institucionales han estado asignando a alternativos durante décadas. Eso no ha disminuido después de la crisis financiera. De hecho, muchos institucionales están asignando ahora un 20% de sus activos dentro de alternativos, algunos incluso están más cerca del 50%, porque tienen horizontes temporales a más largo plazo.

En cambio, los inversores individuales, particularmente en Europa, tienen asignaciones a alternativos que están en cifras de un dígito bajo, excluyendo sus propiedades. Realmente no están aprovechando la naturaleza a largo plazo de esta clase de activos. Pensamos que hay una gran oportunidad para gestoras de activos como la nuestra para crear un mayor acceso y educación y, en última instancia, para que los inversores individuales continúen asignando parte de sus carteras a alternativos. No obstante, los inversores individuales todavía necesitan considerar los alternativos como una asignación ilíquida y a largo plazo, y necesitan que su horizonte de inversión se adapte a eso.

¿Qué tipo de conversaciones mantiene con sus clientes para que puedan entender los diferentes tipos de alternativos y sus características y cualidades?

Cuando se trata de alternativos, algunos tipos de clientes son muy sofisticados, pero otros tienen grandes necesidades de educación financiera. En última instancia, buscamos hablar con los clientes sobre qué aportan los alternativos en oposición a qué son los alternativos. ¿Está buscando un nivel estable de income? ¿Está buscando mitigación de la inflación?

La otra conversación gira en torno a la mayor oferta en los mercados privados. Ahora, si no invierto en mercados privados, estoy ignorando una parte muy grande del universo invertible. Las empresas solían permanecer privadas en promedio unos cuatro años, ahora pueden permanecer más de 12 años y a menudo coincide con la fase de crecimiento más rápido de su ciclo de vida. Por tanto, obtener acceso a estas empresas en ese momento es un valor añadido significativo.

La forma en que nos comunicamos con los inversores es asegurando que ellos estén orientados a objetivos, asegurando que se haga por la razón correcta, asegurando que entiendan los beneficios, pero también los riesgos de cada clase de activo, dadas algunas de las complejidades y la iliquidez que viene con esta clases de activos.

¿Considera que la cartera modelo 60/40 debería evolucionar hacia una cartera que también incluya una asignación estructural a activos alternativas?

El equipo de soluciones alternativas de J.P. Morgan AM ha estado ayudando a los clientes, pero también construyendo estas carteras diversificadas. Nuestra visión es que debería ser una asignación significativa para los inversores a largo plazo. Ahora, si es el 20% o el 30% dependerá de manera muy específica de los requisitos del inversor: horizonte de inversión, perfil de riesgo, expectativas de retorno… Lo que es realmente importante es qué está en ese 20%. Obtener la mezcla correcta entre income y apreciación de capital es realmente la clave dentro de la asignación a alternativos en una cartera. Se necesita un enfoque más granular para construirla.

¿Dónde están encontrando oportunidades de inversión en la actualidad?

Lo hemos dividido en tres grandes categorías. La primera abarca mercados que han experimentado alguna dislocación, en particular aquellos más sensibles a los tipos de interés – como por ejemplo en real estate- o que han experimentado flujos llamativos. Una de las grandes tendencias que vimos en 2022, y que ha continuado hasta este año, ha sido que algunos inversores institucionales quedaron sobreponderados en alternativos, especialmente en private equity y private credit y eso ha creado un poco más de oferta en el mercado secundario; pues al rotar sus posiciones han creado la capacidad de invertir con descuento. Y eso ha sido atractivo tanto para private equity como para private credit.

La segunda gran categoría es la disrupción. Una gran área donde está sucediendo es en private equity, con la aparición de nuevas industrias. También hemos visto disrupción en real estate, debido al auge del teletrabajo.

Finalmente, estamos viendo que algunos de los inversores más institucionales se están centrando mucho en los aspectos de diversificación de los alternativos. Las asignaciones ‘core’, como infraestructuras o transporte, han sido un gran foco de interés, junto con los hedge funds.