Los dos errores de los family offices en 2023: poca exposición a renta variable y alternativos

| Por Beatriz Zúñiga | 0 Comentarios

Según las últimas conversaciones que desde Neuberger Berman han tenido con los family offices, las firmas de tamaño mediano terminaron 2023 ofreciendo un retorno de entre el 8% y el 10% -en términos de dólares-. En concreto, los family offices estadounidense, de forma generalizada, obtuvieron rendimientos más altos que los de la región EMA, “dado su mayor exposición a las acciones de EE.UU.”, explica la entidad.

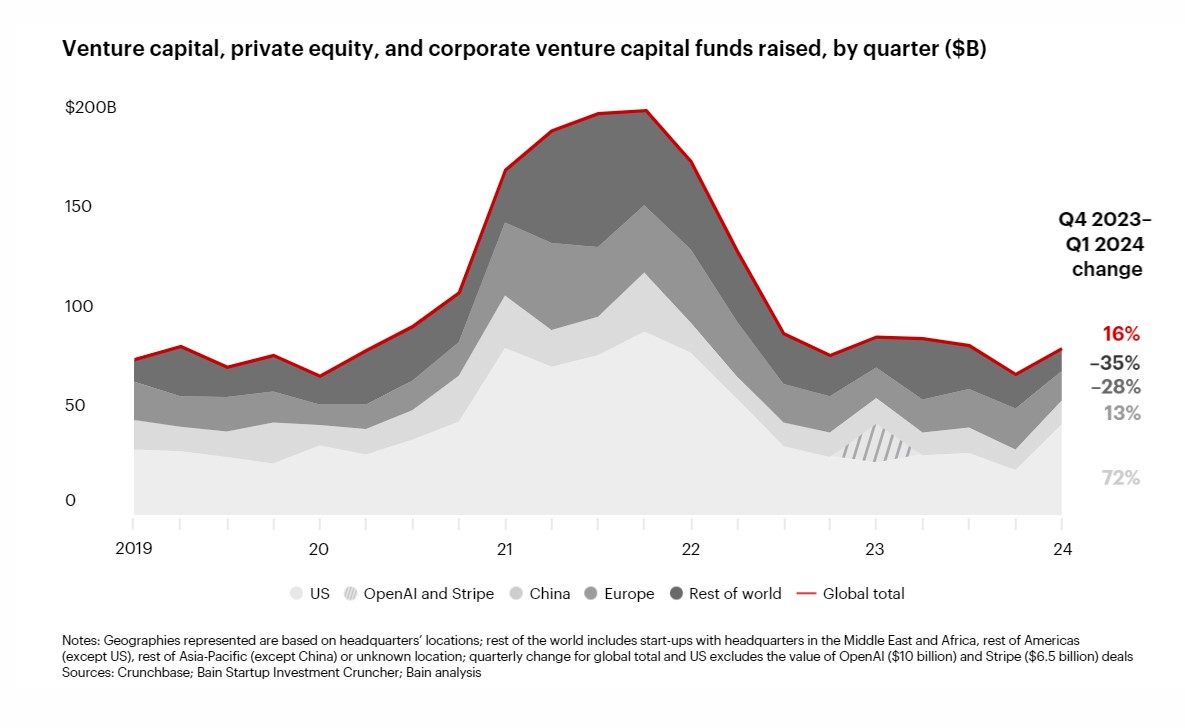

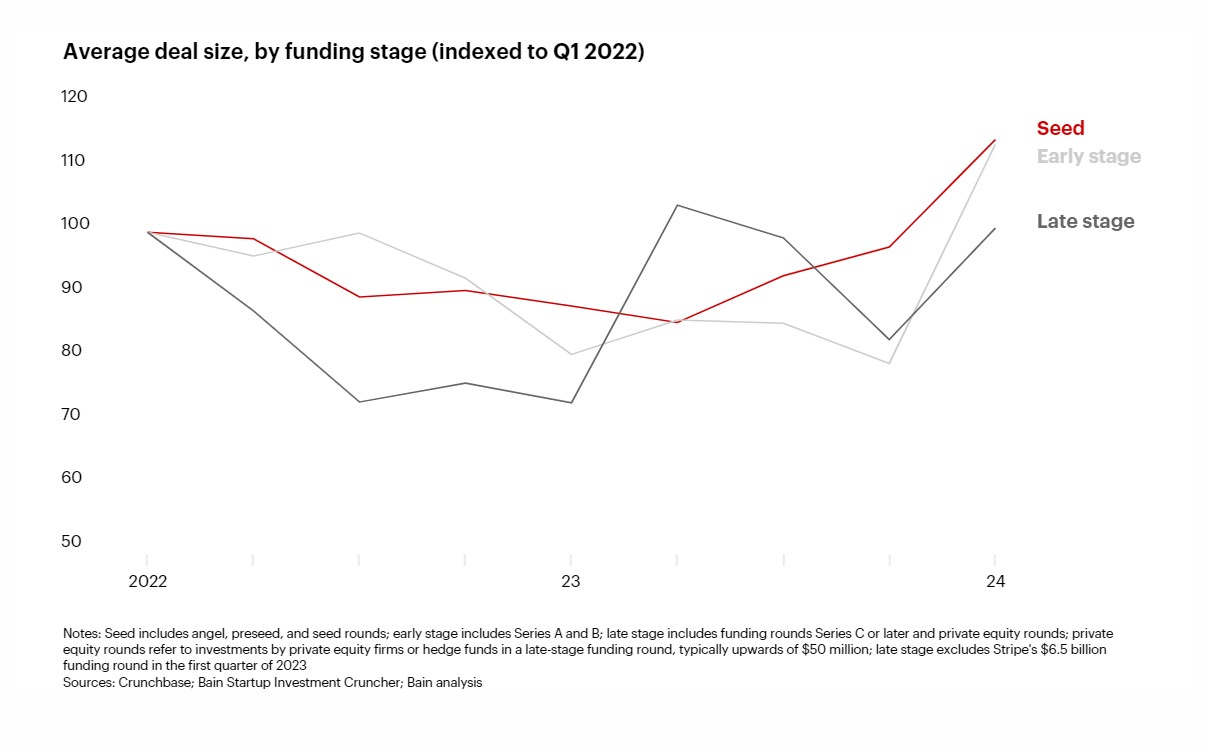

En su último informe, correspondiente a mayo, la gestora señala que las firmas que están en el primer cuartil lograron rendimientos cercanos al 12% y 13% frente a los que se ubican en el cuarto cuartil que está en torno al 3%-4%. Pese a la dispersión en las rentabilidades, una de las conclusiones que han detectado es que los principales objetivos de retorno de los family offices son batir a la inflación a largo plazo. “Hemos observado que los family offices de primera generación tienen objetivos de retorno más altos, en torno al 12%-15%. Por otro lado, en 2023, el gran área de bajo rendimiento para los family offices fue una infraponderación al riesgo, y específicamente a los mercados de acciones. La mayoría no compró acciones en el 2022 o 2023 y aquellos que lo hicieron ahora consideran que su exposición no fue suficiente. También, las exposiciones a mercados privados fueron planas durante el año pasado, en especial en el venture capital, ya que representó solo entre el 2%-5% de las carteras en la región EMEA y entre el 5%-10% en EE.UU..”, explican.

¿Dónde se enfocan los family offices?

Como respuesta a los errores aprendidos en 2023, Neuberger Berman señala que hay muchos que están impulsando los mercados de capitales este año. “El capital es escaso y los inversores siguen sin estar seguros, pero el gran tema es la gran oportunidad para ser un proveedor de liquidez en todas las clases de activos”, comentan.

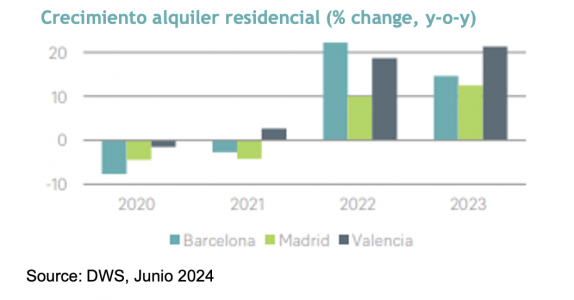

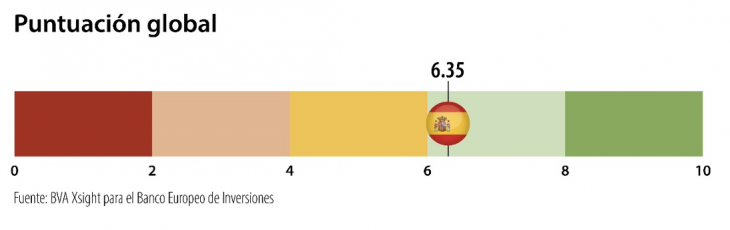

En este sentido, la gestora observa que los family offices se encuentran valorando tres aspectos. En primer lugar, que están revaluando sus posiciones y buscando liquidez, esto incluye hacer frente a las inversiones en bienes raíces y venture capital. En segundo lugar, consideran que el crédito tiene una mejor relación riesgo/rentabilidad que la renta variable, por lo que se está observando un cierto sesgo hacia el crédito alternativo y la deuda privada, en particular, high yield, CLOs y bonos híbridos. Por último, han detectado que quieren hablar sobre secundarios, distressed y soluciones de capital.

“A medida que el año ha avanzado, los clientes se han movido hacia activos de más riesgo, pero el efectivo sigue siendo una opción muy viable. A los family offices se les está pagando por esperar como nunca antes, y esperamos que esto continúe hasta que la Fed recorte los tipos de interés. La buena noticia es que con los mercados públicos subiendo y la liquidez del mercado privado regresando, el apetito por el riesgo está aumentando lentamente”, indican desde Neuberger Berman.

Principales “apuestas”

A la hora de analizar los principales segmentos de activos, Neuberger Berman ha detectado que los family offices están aumentando su asignación a los mercados privados. “Los activos ilíquidos generalmente han sido el lastre en las carteras, con asignaciones que varían entre el 10% – 60%. Las valoraciones ahora están cerca de estar planas respecto a 2021. La mayoría de los clientes buscan ideas que aprovechen el estrés, las dislocaciones, la volatilidad. Estamos escuchando mucho menos sobre acuerdos directos en EMEA, pero estos siguen siendo un tema importante en EE.UU.. Observamos, a través de nuestra base de clientes, un interés marginal, pero creciente en estructuras perennes en crédito, menos en PE. Muchos inversores quieren entender las ventajas y desventajas de estas estructuras. En general, los family offices están mucho más enfocados en las tarifas, lo que está llevando a un mayor interés en sembrar o ayudar a lanzar nuevas estrategias a cambio de un descuento en tarifas. El enfoque principal está en crédito alternativo, soluciones de capital, co-inversiones”, señalan en su informe.

Respecto a la renta fija, apuntan que ésta ha perdido interés frente a la privada. Según explica, esto ha ocurrido, en gran medida, porque los inversores han decidido no mantenerse al margen y no tomar posiciones por si se estaban equivocando en el momentum ante la falta de claridad de la política monetaria de los bancos centrales.

En el caso de renta variable, el documento destaca que el interés por incorporar acciones a la cartera es bastante limitado, ya que muchos inversores consideran que ya se han perdido el rally de 2023. “La mayoría de los family offices están replanteándose la elección de sus gestores activos y moviéndose a pasivos, lo que hace que la eficiencia fiscal sea una consideración importante. Las asignaciones a Japón e India están aumentando y los contrarian quieren hablar de China. Una tendencia interesante que hemos visto es que los family offices están internalizando la asignación de capital en acciones”, indican.