Renta variable sostenible: el desequilibrio del petróleo allana el camino para el crecimiento de la cadena de suministro del vehículo eléctrico

| Por Cecilia Prieto | 0 Comentarios

A pesar de la caída momentánea de las ventas de vehículos eléctricos (VE), todo apunta a que el tamaño total de la flota aumentará de manera significativa hasta un nivel que previsiblemente contribuirá a detener el crecimiento de la demanda de petróleo hacia finales de esta década. Es probable que este cambio previsto coincida con un aumento considerable de la oferta de petróleo, lo que crearía un desequilibrio en el mercado del petróleo que favorecería la electrificación del transporte y crearía oportunidades de inversión dentro de la cadena de suministro del VE en general. El parón de las ventas, unido al entusiasmo en torno a la inteligencia artificial (IA), sin duda ha desviado la atención de los vehículos eléctricos, pero creemos que esto ofrece oportunidades importantes a largo plazo en el ámbito de la inversión en renta variable sostenible.

Según el informe anual de BloombergNEF (BNEF) Electric Vehicle Outlook (EVO), las previsiones de ventas de vehículos eléctricos se han rebajado en 6,7 millones hasta 2026. Además, el informe EVO señaló que, si bien la desaceleración de la demanda no es universal en todos los países1 , y los vehículos eléctricos se verán ligeramente favorecidos por el resurgimiento de los híbridos enchufables (PHEV), solo unos pocos países nórdicos (Noruega y Suecia),2 junto con el estado de California, van camino de eliminar las emisiones de las flotas de vehículos de pasajeros hacia 2050.

Los analistas de BNEF señalaron que algunos mercados están experimentando una «desaceleración significativa», lo que ha llevado a muchos fabricantes de automóviles a posponer sus objetivos de ventas de VE, tras constatar que el plazo para lograr cero emisiones netas en el transporte por carretera «se está agotando rápidamente».

Sin embargo, a pesar de la desaceleración de las ventas de VE, en general el sector parece transitar hacia la consecución de un crecimiento sostenido de la flota. De hecho, seis de los 10 mayores fabricantes de vehículos eléctricos de EE.UU. han registrado un aumento de sus ventas de entre un 56% (Hyundai-Kia) y un 86% (Ford).3

General Motors parece abocado a liderar la oleada de expansión del vehículo eléctrico en Estados Unidos, ya que el fabricante de automóviles con sede en Detroit se ha comprometido a electrificar varios de sus principales modelos. Esta línea de negocio incluye un SUV Equinox valorado en 35.000 USD y su homólogo, el Blazer (34.500 USD), además de sus camiones eléctricos Silverado (96.495 USD) y GMC Sierra (99.495 USD).

Para impulsar este crecimiento, los vehículos eléctricos pueden ser más asequibles que sus homólogos con motor de combustión interna (ICE) a lo largo de su vida útil gracias a sus menores costes de combustible y mantenimiento, y al menor número de piezas del motor que puedan fallar.4 El distinto tren motriz del vehículo eléctrico tiene ventajas que pueden compensar los mayores costes iniciales.5 Un estudio de 2018 de la Universidad de Michigan reveló que el coste medio de repostar un coche eléctrico era de 485 USD al año, lo que contrasta con los 1.117 USD para un vehículo de gasolina. Además, a medida que aumenten los volúmenes de producción y maduren las tecnologías de baterías, es probable que los precios se equiparen con los del vehículo ICE.6

El crecimiento previsto de las ventas de vehículos eléctricos podría garantizar que la demanda de petróleo deje de crecer a finales de la década, lo que crearía un desajuste en el mercado del petróleo agravado aún más por el sorprendente crecimiento de la oferta.

Según las previsiones anuales a medio plazo de la Agencia Internacional de la Energía (AIE), el consumo mundial se «estabilizará» en 105,6 millones de barriles diarios, un 4% más que el año pasado, debido al aumento de las ventas de vehículos eléctricos y a la mayor eficiencia del combustible.7

Paralelamente a esto, la AIE señaló que la capacidad de producción de petróleo sigue creciendo y la oferta aumentará en ocho millones de barriles al día, un nivel que superará a la demanda hacia 2030. Como consecuencia de ello, la oferta mundial de petróleo podría alcanzar el mayor nivel de producción excedentaria desde los confinamientos por la Covid-19, agregó la AIE.

El informe de la AIE señaló que al perder fuelle el rebrote de la pandemia y lograrse avances en la transición a la energía limpia, unido al giro de la estructura económica de China, el crecimiento de la demanda mundial de petróleo se desacelerará y el aumento de los suministros de petróleo podría afectar a los precios hasta el final de la década.

Se prevé que la demanda mundial de petróleo aumentará en los próximos años, según la AIE, con un crecimiento previsto de aproximadamente 4 millones de barriles diarios a finales de la década. Este aumento se atribuye al crecimiento económico en países como India y China, junto con el aumento del consumo en los sectores de la aviación y la petroquímica.

Sin embargo, en los países desarrollados, se espera que el consumo de petróleo continúe su tendencia descendente a largo plazo, al disminuir de 46 millones de barriles al día el año pasado a 43 millones hacia 2030, lo que marca el nivel de consumo más bajo desde 1991. El informe también sugiere que la demanda de petróleo en China se estabilizará hacia finales de la década, alcanzando alrededor de 18 millones de barriles diarios. Por otro lado, se prevé que los impuestos relacionados con el carbono se ampliarán a medida que las economías de mercados emergentes, incluida China, tratan de expandir sus respectivos mercados nacionales de carbono.8 Si los precios del carbono suben como consecuencia de esto, el petróleo podría volverse relativamente más caro con el tiempo, comparado con la electricidad por milla recorrida.9

Estas tendencias predominantes y convergentes ofrecen un argumento favorable a la inversión sostenible, especialmente dentro de la cadena de suministro general del vehículo eléctrico, que incluye la minería, los proveedores de tecnología automotriz, los fabricantes de baterías y los proveedores de semiconductores y soluciones de sistemas, entre otros.

Los proveedores también se beneficiarán de la creciente electrificación de los automóviles en general, ya que los coches con motor de combustión incluirán más tecnología eléctrica para hacerlos más eficientes en consumo de combustible. En otras palabras, a medida que aumenta la electrificación, también lo hará la demanda de productos de los proveedores.

Estamos asistiendo a una transición significativa en el ámbito de los vehículos eléctricos, donde 31 países han superado un umbral crítico: el punto en el que los VE constituyen el 5% de las ventas de coches nuevos.10 Cruzar este hito indica el comienzo de una aceptación generalizada, una fase tras la cual suele producirse un rápido cambio en las preferencias tecnológicas a favor del vehículo eléctrico, lo que podría beneficiar a los fabricantes de automóviles y a sus proveedores, incluidas empresas como TE Connectivity, Aptiv, Texas Instruments e Infineon, entre otras.

La electrificación es un tema clave que los inversores deben tener presente, ya que constituye el eje central de nuestro enfoque de inversión sostenible. También forma parte de un tema de inversión más amplio que llamamos «nexo entre digitalización, electrificación y descarbonización (DED)». Este tema está presente en todas las áreas de la economía mundial, ya que la descarbonización exige electrificar y digitalizar.

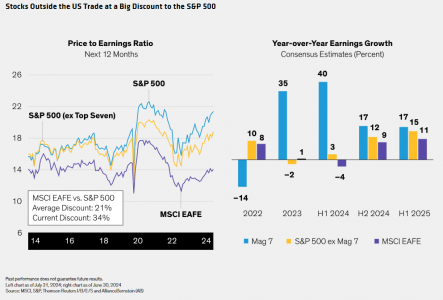

Aunque no hemos invertido en muchos fabricantes de vehículos eléctricos, al creer que el mercado está bastante saturado con multitud de competidores y operadores tradicionales junto con nuevos participantes, vemos muchas oportunidades interesantes para aquellos que inviertan en la cadena de valor: las empresas que fabrican las tecnologías habilitadoras. Aquí vemos valoraciones atractivas y tendencias de crecimiento secular a largo plazo que reflejan las observadas en áreas de alto rendimiento, como la informática y la IA. Por todo ello, hemos mantenido nuestra exposición al conjunto de la cadena de valor del vehículo eléctrico y seguimos ilusionados con las oportunidades de inversión que ofrece esta área del mercado.

Tribuna de Hamish Chamberlayne, gestor de carteras de Janus Henderson.