Diez motivos por los que no estamos en una burbuja de IA

| Por Romina López | 0 Comentarios

Todo el mundo se hace la misma pregunta: ¿es la IA la nueva burbuja puntocom? Los precios de las acciones están subiendo, los titulares son cada vez más llamativos y es difícil pasar por alto el revuelo que se ha generado.

Pero, bajo la superficie, este ciclo no se comporta necesariamente como una burbuja a punto de estallar. Se parece mucho más a los inicios de los teléfonos inteligentes o la computación en la nube: adopción a gran escala, ganancias reales de productividad y cuellos de botella físicos que impiden el exceso de oferta.

He aquí por qué creemos que el ciclo de la IA aún tiene años por delante.

1. Primero la adopción, luego la monetización (pero el retorno de la inversión ya es evidente)

Las plataformas de Internet siempre siguen el mismo guión: primero incorporar usuarios y luego monetizar a gran escala. Facebook es el caso clásico. En su salida a bolsa en 2012, tenía alrededor de 1.000 millones de usuarios, cotizaba a unas 100 veces las ganancias esperadas y era ampliamente descartado como una burbuja. Apenas había monetizado el móvil y los ingresos medios por usuario (ARPU) en los mercados desarrollados eran de aproximadamente 8 dólares al año.

Doce años después, el ARPU se acerca ahora a los 200 dólares, y el precio de las acciones se ha multiplicado aproximadamente por 16. La monetización puede haber tardado años en llegar, pero llegó.

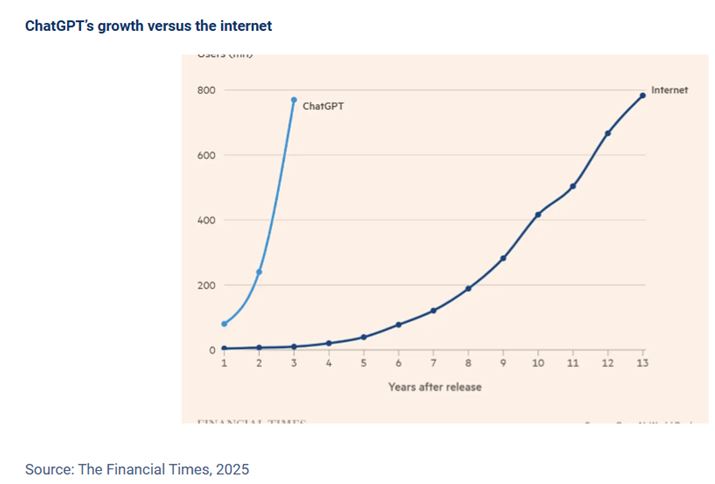

ChatGPT se parece mucho a esto. Se está acercando rápidamente a los 1.000 millones de usuarios semanales y se sitúa en el centro de la vida profesional y personal de las personas. Los usuarios le confían tareas reales, como redactar, programar, tomar decisiones de compra, elegir opciones de vida o realizar análisis.

Para muchos profesionales, 20 dólares al mes ya les parece barato en comparación con el tiempo que ahorran. Los usuarios gratuitos, por su parte, probablemente aceptarían publicidad dirigida a cambio de ese valor.

Si un ecosistema maduro de asistentes de IA puede ganar alrededor de 10 dólares al mes por cada usuario comprometido, 1.000 millones de esos usuarios implican un potencial de ingresos de aproximadamente 120.000 millones de dólares al año. Se trata de la economía estándar de las plataformas.

Sin embargo, construir una plataforma global es caro. Netflix, Spotify y Uber quemaron dinero durante años antes de crecer. Las plataformas de IA se encuentran en esa misma fase de «construir y aprender». Es necesario incorporar usuarios, mejorar la experiencia, recopilar datos, reforzar el producto e innovar más que los competidores con grandes recursos económicos (hola, Google).

Mientras tanto, el retorno de la inversión por parte del usuario ya es real y cuantificable. A medida que los modelos se acercan a los niveles de los expertos humanos (véase más abajo), el impacto ha pasado rápidamente de ser una «bonita demostración» a una «infraestructura crítica».

Su impacto ya es claramente visible en toda la economía real: en la sanidad, los modelos leen escáneres, redactan informes y clasifican casos; en el trabajo intelectual, la investigación, la codificación, el marketing y los equipos jurídicos descargan horas de trabajo rutinario en la IA; en la industria y la robótica, los modelos de visión artificial inspeccionan productos y guían máquinas; y en el servicio de atención al cliente, los agentes gestionan la mayor parte de las consultas sencillas antes de que intervenga un humano. La IA reduce los costes, aumenta el rendimiento y acorta el tiempo de toma de decisiones.

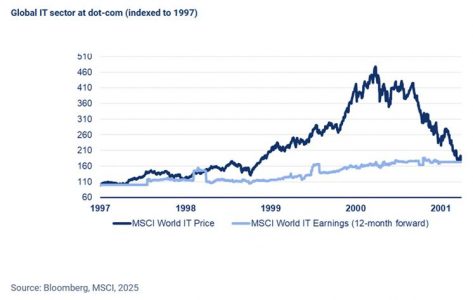

2. Los rendimientos siguen a las ganancias

En una burbuja de valoración real, los precios se desvinculan de la realidad. Las acciones de Internet de finales de la década de 1990 se caracterizaron por el aumento vertiginoso de los precios de las acciones sin ganancias que lo respaldaran. A finales de 1999, el MSCI World IT cotizaba por encima de 50 veces los beneficios.

Esta vez, la situación es diferente. En todo el sector de las tecnologías de la información, la evolución de los precios ha seguido en general el crecimiento de los beneficios. Los precios de las acciones han subido considerablemente y, en general, los beneficios han seguido la misma tendencia.

Por supuesto, ha habido casos aislados de excesos, pero a nivel del índice, no se trata de un caso de rendimientos impulsados exclusivamente por la narrativa.

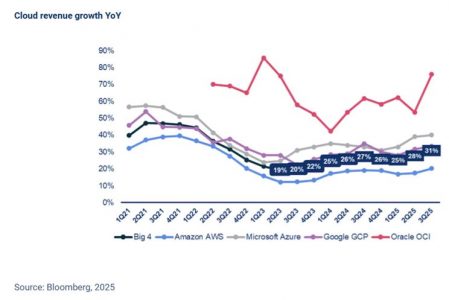

A largo plazo, los precios de las acciones siguen la evolución de los beneficios por acción. Hasta ahora, la tecnología expuesta a la IA se ha comportado como una historia de fuerte crecimiento en lugar de como una moda clásica. Microsoft Azure, Amazon Web Services, Google Cloud y Oracle Cloud Infrastructure se han acelerado. Cualquier nueva capacidad que se pone en línea se vende inmediatamente.

Estas empresas, con una base de ingresos de 300.000 millones de dólares, han acelerado hasta alcanzar un crecimiento del 31 % en su facturación, mientras que la rentabilidad se ha mantenido alta.

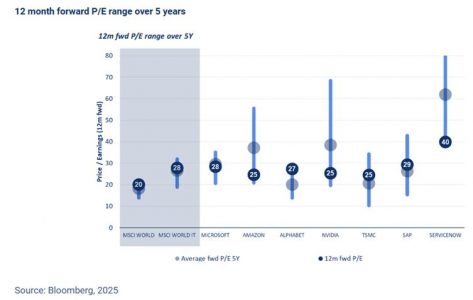

3. La valoración tiene una prima (a un precio razonable)

Como consecuencia, las valoraciones siguen siendo razonables. Sí, las grandes empresas líderes en IA cotizan con una prima sustancial respecto al mercado en general. Pero esa prima se explica por su capacidad para combinar un crecimiento más rápido, márgenes más altos, fuertes ventajas competitivas y un apalancamiento muy bajo. Pagar una prima por esos perfiles parece lógico.

Es fundamental señalar que la mayoría de estas empresas siguen cotizando en torno a sus múltiplos de valoración medios de los últimos cinco años. Si logran aumentar sus beneficios de forma sustancialmente más rápida que el mercado durante los próximos tres o cuatro años (lo cual creemos que harán), esperamos que para entonces coticen con un múltiplo de mercado, a pesar de su mayor crecimiento futuro.

La industria de los semiconductores muestra cuánto margen queda aún. Incluso incluyendo a Nvidia, solo representa alrededor del 0,5 % del PIB mundial. Para una tecnología que se encuentra en el centro del desarrollo de la IA, eso deja un margen significativo para un crecimiento por encima de la tendencia.

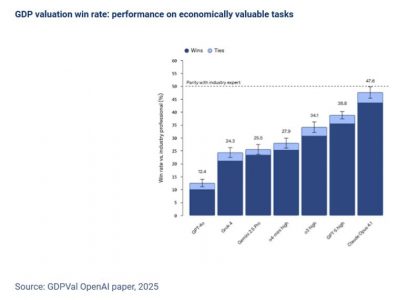

4. Los modelos se están acercando rápidamente a los niveles de los expertos humanos

No nos encontramos en un estado estable en cuanto a la calidad de los modelos. La nueva generación de «modelos de razonamiento» está reduciendo de forma considerable la brecha con los expertos humanos en muchas tareas.

En términos sencillos, estos modelos no se limitan a dar una única respuesta, sino que «reflexionan» sobre un problema varias veces, revisando y perfeccionando su propia respuesta inicial. Ese proceso reduce las alucinaciones, mejora la fiabilidad y abre la puerta a casos de uso más exigentes.

Las implicaciones para las empresas son claras: a medida que aumenta la capacidad, se pueden automatizar o mejorar más flujos de trabajo. Esto se traduce en un mayor uso, una integración más profunda en las organizaciones y, en última instancia, más ingresos. El gráfico muestra claramente cómo, en solo un año, los modelos de IA han reducido gran parte de la brecha con los expertos humanos.

5. Más potencia de cálculo para la IA avanzada

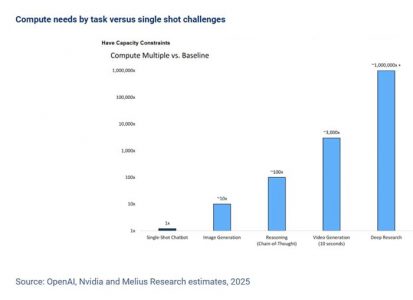

Es importante destacar que estos modelos de razonamiento requieren mucha más potencia de cálculo. Cada nueva frontera en IA sigue el mismo patrón. El razonamiento, los agentes autónomos, la generación de imágenes y vídeos y la investigación en profundidad sobre grandes corpus de texto exigen un orden de magnitud más de potencia de cálculo que la generación anterior.

Tomemos como ejemplo la investigación en profundidad: actualmente, una amplia gama de empresas introducen grandes colecciones de informes, documentos y notas en sistemas de IA y solicitan información estructurada y comparativa sobre temas específicos. El trabajo que antes requería semanas de esfuerzo manual ahora se puede realizar en unos veinte minutos.

Hace un año, un solo proyecto de investigación en profundidad podía costar alrededor de 200 dólares en computación. A medida que el coste por token (por unidad procesada) disminuye, esos mismos proyectos se abaratan y, lo que es más importante, podemos permitirnos realizar muchos más. Esa es la clave: a medida que el coste de la IA disminuye, su volumen se dispara.

6. El consumo se duplica cada tres meses

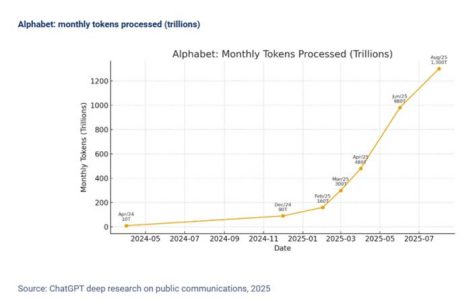

La mejor medida de la demanda de IA es el número de tokens procesados. Estos tokens representan las unidades brutas de trabajo gestionadas por los modelos. Y, como ya hemos establecido, el volumen de IA se está disparando.

Entre diciembre de 2024 y agosto de 2025, Google informó de un aumento de aproximadamente catorce veces en el uso de tokens de IA en solo ocho meses, lo que implica una duplicación aproximadamente cada tres meses.

Según un artículo de la CNBC, Google espera duplicar la capacidad de servicio de la IA aproximadamente cada seis meses solo para mantener el ritmo.

Así es como se ve la adopción exponencial: pocos cuellos de botella para los usuarios, fuertes incentivos para experimentar y ganancias de productividad rápidas y tangibles. Cuando la demanda crece tan rápido y la oferta lucha por mantener el ritmo, se obtiene un superciclo de inversión de varios años.

7. La oferta es la verdadera limitación

Una burbuja suele tener una característica obvia: niveles críticos de exceso de oferta. Demasiadas redes de fibra, demasiados centros de datos especulativos, demasiadas fábricas. Durante la burbuja puntocom, el 97 % de la fibra oscura (cables sin uso) nunca se utilizó.

La IA actual tiene el problema contrario. Hoy en día, todas las GPU funcionan al 100 %, incluso las A100, que tienen seis años. Además, los cuellos de botella limitan la rapidez con la que puede expandirse la oferta, lo que hace muy improbable un auge y una caída.

La energía es el cuello de botella más acuciante. Estados Unidos ha invertido insuficientemente en capacidad de generación durante décadas. Ahora, los centros de datos a hiperescala necesitan una energía vasta y continua. Se está reconsiderando todo: la energía solar con almacenamiento en baterías, la nuclear, incluso el renacimiento de las turbinas de gas. Algunos proveedores ya afirman que están efectivamente agotados para varios años.

En cuanto a los chips, TSMC, una empresa conocida normalmente por su lenguaje mesurado, ha calificado la demanda de IA de «demencial» y afirma que la capacidad de los nodos avanzados es aproximadamente tres veces inferior a la que los clientes desearían. La memoria y los componentes de gran ancho de banda también escasean.

Como actor dominante en la fabricación avanzada, TSMC puede permitirse adoptar un enfoque mesurado respecto a la expansión: quiere pruebas de una demanda duradera antes de comprometerse con otra gran ola de inversión en capital y probablemente prefiera mantenerse en el lado seguro.

Ese enfoque cauteloso, combinado con los cuellos de botella físicos en materia de energía e infraestructura, actúa como un freno natural a la sobreinversión y hace menos probable una violenta caída por exceso de oferta. La refrigeración, el terreno y las conexiones a la red eléctrica son limitaciones adicionales que requieren una cuidadosa planificación plurianual.

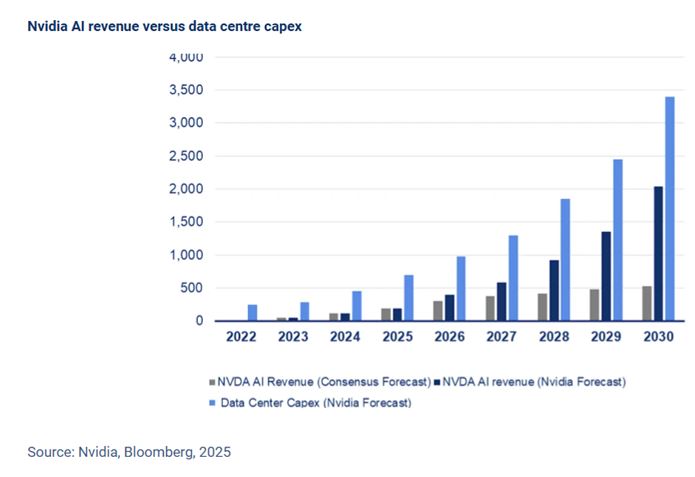

8. Potencial de crecimiento anual del 40 % para la inversión en centros de datos

Las propias expectativas de Nvidia para el desarrollo de la IA son sorprendentes. Prevé que la inversión global en centros de datos crezca aproximadamente un 40 % anual hasta 2030.

Por el contrario, las expectativas del mercado respecto al crecimiento de los ingresos de la IA suelen situarse más cerca del 12 por ciento anual durante el mismo periodo. Para 2030, eso supone una gran diferencia. Si Nvidia está siquiera aproximadamente en lo cierto, el consenso está subestimando el tamaño y la duración del ciclo de inversión en IA.

Incluso con ese telón de fondo, Nvidia cotiza a unas veinticinco veces el precio por beneficios en las estimaciones para 2026.

Se trata de una valoración superior, pero nada que ver con los extremos observados en burbujas anteriores. Se podría argumentar que ni siquiera la trayectoria de crecimiento más baja del consenso se refleja plenamente en los precios actuales, por no hablar de las perspectivas más ambiciosas de Nvidia.

9. Las empresas nativas de IA están creciendo a una velocidad récord

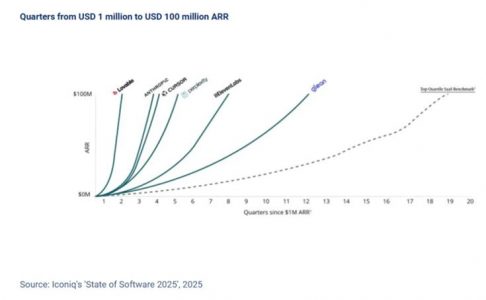

Si miramos más allá de las historias de éxito de las grandes tecnológicas, las empresas de software nativas de IA también están creciendo mucho más rápido que las generaciones anteriores de SaaS.

El informe State of Software 2025 de Iconiq muestra que las startups centradas en la IA alcanzan los 100 millones de dólares en ingresos recurrentes anuales en uno o dos años. Históricamente, incluso las empresas de software del cuartil superior tardaban entre dos y tres veces más en alcanzar ese hito.

Esa velocidad nos indica que los clientes están dispuestos a pagar por la IA. También sugiere una sólida cartera futura de «ganadores de la IA» que cotizan en bolsa, más allá de las actuales megacapitalizaciones.

10. El SaaS tiene mucho que ganar (pero su precio refleja una disrupción)

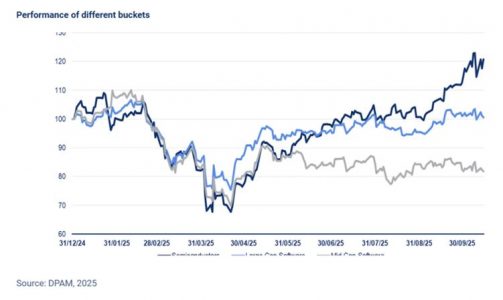

Desde el tuit de Sam Altman sobre la era de la «moda rápida» del SaaS, las acciones de software han tenido un rendimiento muy inferior al de los semiconductores. El mercado parece convencido de que la IA va a vaciar gran parte de la capa de aplicaciones.

Hay algo de verdad en esto en lo que respecta a las herramientas indiferenciadas. Las aplicaciones simples serán más fáciles de replicar en un mundo dominado por la IA, y es probable que se produzca una presión sobre los precios. Pero eso no es todo el universo SaaS.

Los sistemas centrales de registro, como ERP, CRM, HCM y las plataformas financieras, están profundamente integrados en las operaciones. Son fundamentales para el cumplimiento normativo, la seguridad y la interoperabilidad. Sustituirlos es costoso, arriesgado y rara vez ofrece una ventaja competitiva real. Para la mayoría de las empresas, tiene mucho más sentido crear agentes de IA y automatización sobre estos sistemas que eliminarlos.

Esperamos que los ganadores en SaaS sean aquellos que adopten la IA como una capa de copiloto, automatizando tareas que históricamente realizaban desarrolladores, analistas y operadores, mientras continúan afianzando los datos y flujos de trabajo subyacentes. Sin embargo, muchos de estos nombres tienen actualmente un precio como si fueran a ser completamente disruptivos en lugar de mejorados.

¿Qué podría hacer descarrilar esto?

Esto no quiere decir que el ciclo de la IA vaya a ser una línea recta. El poder de fijación de precios podría erosionarse si los modelos básicos se convierten en productos básicos más rápido de lo esperado. Esto supone un posible obstáculo para los proveedores de modelos, pero supone un impulso para los proveedores de infraestructura, lo que respalda nuestra postura positiva al respecto.

La regulación y las normas sobre datos pueden ralentizar la adopción en sectores sensibles. Existen riesgos geopolíticos en torno a los chips, Taiwán y los materiales críticos pueden reducir el suministro.

Y la intensidad de capital de la construcción significa que la mala asignación de las inversiones en capital se verá castigada. Estos son los principales factores en nuestra opinión, pero cambian más el ritmo del ciclo que la dirección: las ganancias de productividad ya son visibles y, una vez incorporadas a los flujos de trabajo, son difíciles de revertir.

Tribuna de Dries Dury, gestor de fondos de DPAM