Global X apuesta por los temas de crecimiento vinculados a la competitividad de Estados Unidos

| Por Rocío Martínez | 0 Comentarios

El siglo XXI se acerca a su primer cuarto de siglo, y en Global X ya suscriben las primeras lecciones de este periodo: la economía y los mercados estadounidenses suelen ser resistentes. La firma pone varios ejemplos: la burbuja de las puntocom, la crisis financiera mundial y el COVID-19 se han producido desde el cambio de siglo y, sin embargo, el S&P 500 se ha cuadruplicado. “Recordamos esta lección cuando nos encontramos con una mezcla de optimismo e incertidumbre al entrar en 2025”, aseguran en Global X, cuyos expertos explican que la confianza de los inversores y las expectativas de los consumidores están mejorando, mientras que abundan los interrogantes sobre la política económica y se prevé una ralentización del crecimiento del PIB.

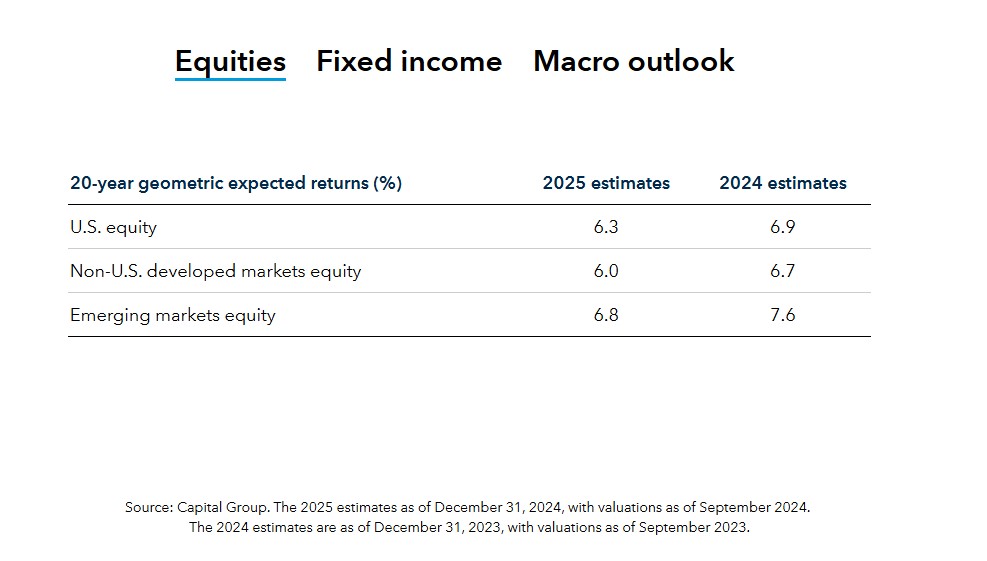

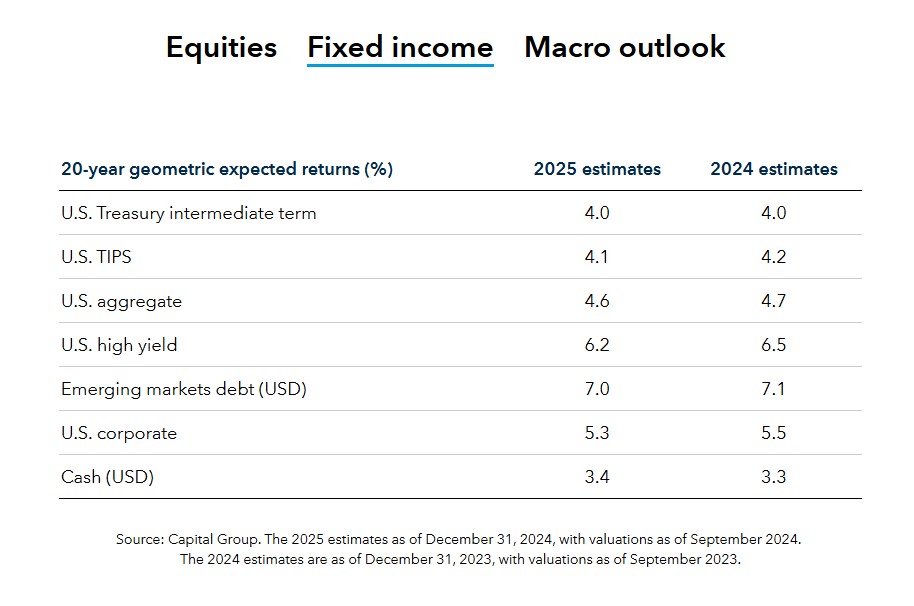

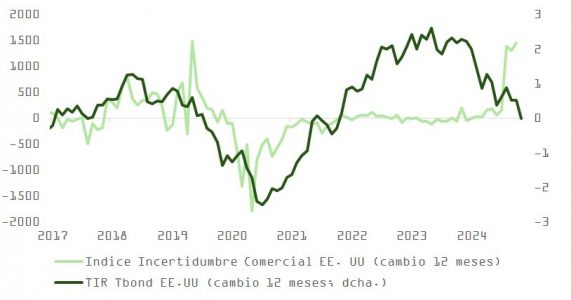

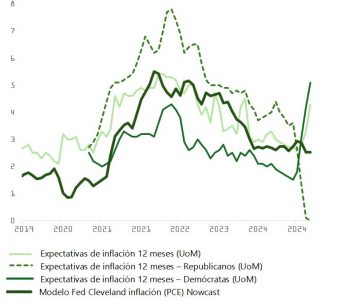

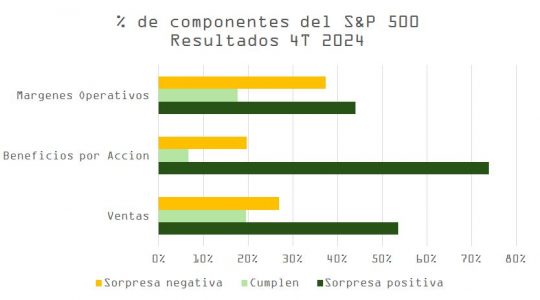

Al igual que el año pasado, en la firma consideran probable que el crecimiento económico sorprenda al alza y que los mercados puedan seguir subiendo. Lo que sería diferente esta ocasión son los motores del crecimiento. “Algunos participantes en el mercado afirman que las valoraciones de la renta variable en los índices amplios parecen exageradas, pero, en nuestra opinión, los flujos sugieren que los inversores están dispuestos a adoptar activos de riesgo”, aseguran, para añadir que la mayor amplitud del mercado, la mejora de los márgenes de beneficio y el crecimiento continuado de los beneficios “podrían contribuir a elevar aún más las valoraciones de la renta variable”. Por el contrario, creen que la renta fija puede estar “estancada en el limbo, dado el potencial de volatilidad de los tipos de interés, lo que posiblemente obligue a los inversores a ser más creativos y buscar estrategias diferenciadas”.

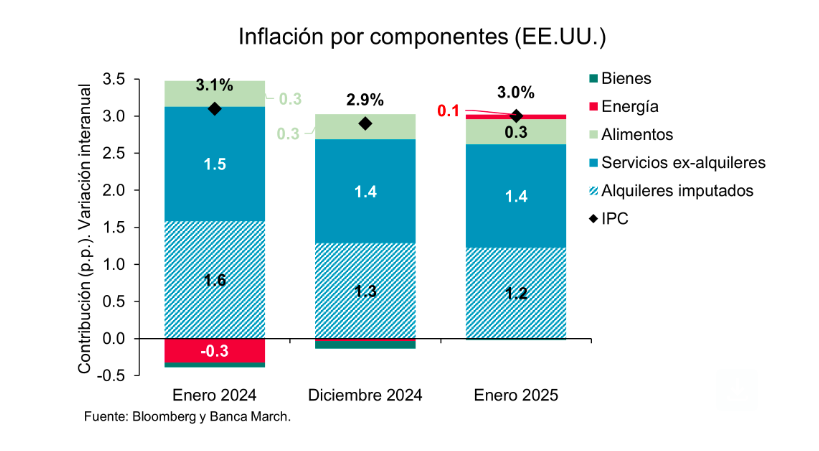

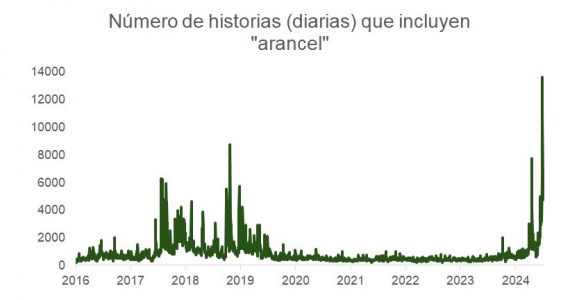

Por lo tanto, la fortaleza del sector servicios y la inversión corporativa de las grandes empresas tecnológicas ayudaron a impulsar un crecimiento económico mejor de lo esperado en 2024. Con todo, es probable que la incertidumbre económica siga siendo elevada, según la firma, dadas las posibles compensaciones y los efectos netos de unos impuestos más bajos, unos aranceles más altos, menos inmigración, más estímulos y menos regulación. Eso sí, una recuperación del sector manufacturero unida a una renovada inversión de las empresas de pequeña y mediana capitalización puede prolongar la expansión de mitad de ciclo, lo que se traduciría en una mayor amplitud del mercado y en múltiplos de valoración más elevados.

En definitiva, en Global X se centrarán este 2025 en temas de crecimiento vinculados a la competitividad de Estados Unidos que parezcan tener un precio razonable.

Construir la resiliencia de la cartera: De cara a 2025

La renta variable y los activos de riesgo pueden estar preparados para otro año de buenos resultados, a juicio de la firma; sin embargo, “el conjunto único de circunstancias económicas y políticas probablemente justifique un enfoque más específico en 2025”. Una estrategia de asignación que se alinee con algunos temas clave vinculados a la competitividad de Estados Unidos “puede ofrecer una subida razonable y un cierto grado de aislamiento frente a la volatilidad potencial”. Las temáticas favoritas de la firma son varias:

1.- Desarrollo de infraestructuras: Una pieza central de la historia de la competitividad estadounidense es el actual renacimiento de las infraestructuras. Las empresas de construcción, equipamiento y materiales se han beneficiado de las políticas relacionadas con las infraestructuras y están en la línea de beneficiarse de aproximadamente 700.000 millones de dólares de gasto adicional en los próximos años. A pesar de los buenos resultados de los últimos ejercicios, estas empresas suelen cotizar a múltiplos de valoración por debajo del S&P 500. Además, estas industrias -tradicionalmente rígidas- están adoptando nuevas tecnologías y prácticas que pueden impulsar la expansión de los márgenes.

2.- Defensa y seguridad global: Una serie de conflictos mundiales interconectados plantea un nuevo reto para Estados Unidos y sus aliados. Es probable que estas amenazas en evolución resulten persistentes y poco convencionales, lo que se traducirá en la adopción de nuevas tácticas, técnicas y tecnologías. Se espera que el gasto mundial en defensa, que ascendió a 2,24 billones de dólares en 2022, aumente un 5% en 2025. Se prevé que los ingresos de las empresas de defensa aumenten casi un 10% y que los márgenes mejoren del 5,2% al 7,6%. En comparación con las plataformas de defensa tradicionales -como acorazados y aviones de combate- las soluciones de menor coste, como la IA y los drones, combinadas con una mayor automatización de los procesos de producción, deberían seguir mejorando la rentabilidad.

3.- Independencia energética y energía nuclear: Se preveía que las necesidades energéticas aumentarían notablemente antes de la IA, y ahora esas previsiones son aún mayores. Los combustibles fósiles seguirán siendo una parte esencial de la combinación energética, pero es fundamental contar con alternativas rentables y respetuosas con el medio ambiente para satisfacer la creciente demanda. El sector tecnológico ha centrado su atención en la energía nuclear y muchas de las grandes empresas han anunciado planes para utilizar las instalaciones existentes o construir pequeños reactores modulares (SMR, por sus siglas en inglés). Además de Estados Unidos, es probable que Japón, Alemania y Australia aumenten su capacidad nuclear, lo que creará una fuerte demanda de uranio.

Los inversores enfocados en rentas podrían adoptar un enfoque más selectivo de cara a 2025, según Global X, “dada la incertidumbre política y la posible volatilidad de los tipos de interés”. Muchos instrumentos de deuda podrían obtener peores resultados en un entorno de tipos de interés volátiles, encabezados por la larga duración. Para minimizar la sensibilidad a la incertidumbre de los tipos, las estrategias de renta variable pueden ofrecer soluciones, según la firma:

1.- Opciones cubiertas: Las estrategias que proponen opciones sobre subyacentes de renta variable pueden generar ingresos razonablemente estables con una exposición limitada a los tipos de interés. El valor subyacente puede fluctuar con el índice general y, por tanto, verse afectado indirectamente por la volatilidad, pero estas estrategias no están expuestas directamente a los riesgos de los tipos de interés como la renta fija. En la medida en que la fluctuación de los tipos de interés aumenta la volatilidad del mercado bursátil, suelen incrementarse las primas cobradas por las opciones de compra y se maximizan los ingresos.

2.- Infraestructuras energéticas: Los master limited partnerships (MLPs) son activos de infraestructura energética, como los gasoductos, que pueden generar ingresos sin exposición directa a los tipos de interés. Estos activos suelen repartir dividendos constantes. Muchas empresas de oleoductos e infraestructuras tienen contratos de suministro a largo plazo que estabilizan el flujo de caja. Aunque el valor subyacente puede moverse con los precios del petróleo, la correlación es generalmente modesta porque no extraen ni poseen la materia prima, simplemente la mueven. Además, los activos reales como las materias primas y las infraestructuras energéticas suelen tratarse como coberturas contra la inflación.

3.- Acciones preferentes: Las acciones preferentes ocupan un lugar más elevado en la estructura de capital que las acciones ordinarias, pero por debajo de la renta fija. Se venden a un valor nominal y pagan un dividendo periódico fijo o variable. A diferencia de los bonos, los inversores no tienen garantizados los pagos, pero deben abonarse con preferencia con respecto al dividendo a los titulares de acciones ordinarias. Las preferentes se emiten a la par con una estructura de pago predeterminada, por lo que pueden ser sensibles a los tipos de interés. Sin embargo, al ser más arriesgadas que la deuda, pueden dar mayores retribuciones al accionista. La mayoría de los valores preferentes son emitidos por el sector bancario, que tiene un flujo de caja regular ligado a sus ingresos netos por intereses. Dado el potencial de desregulación del sector financiero y la aceleración de los préstamos a las pequeñas empresas, las preferentes pueden ser una atractiva opción de ingresos.