¿Qué países ofrecen una jubilación de mayor calidad?

| Por Beatriz Zúñiga | 0 Comentarios

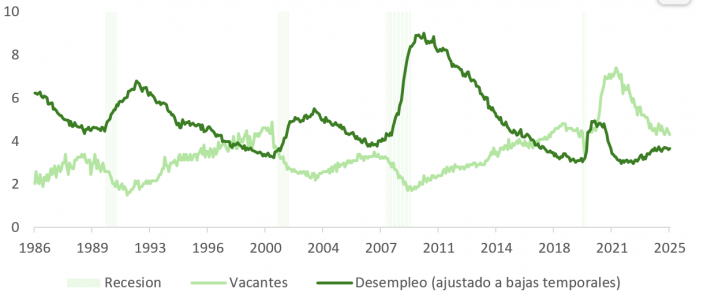

La seguridad de las pensiones a nivel global sigue enfrentando desafíos, ya que un entorno económico complejo, la inflación persistente y el envejecimiento de la población continúan afectando la preparación para la jubilación, según el Índice Global de Jubilación 2025 (GRI) de Natixis Investment Managers.

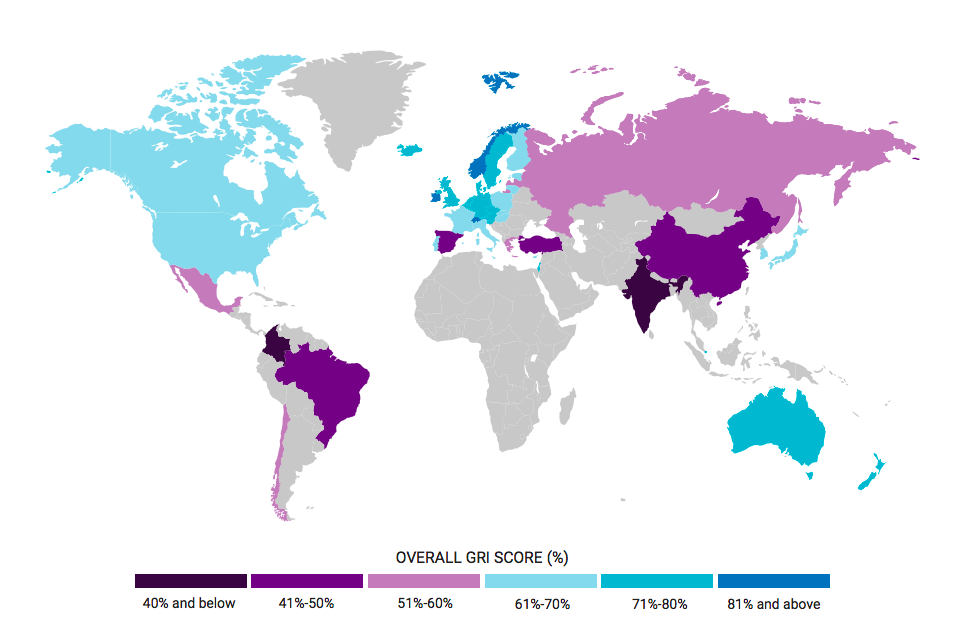

Creado en colaboración con CoreData Research, el GRI ofrece una visión integral de lo que se necesita para disfrutar de una jubilación sana y segura. Más allá de las finanzas, evalúa factores como el acceso y coste de la sanidad, el clima, la gobernanza y el bienestar general de la población. Las clasificaciones son relativas, basadas en 18 indicadores de desempeño a lo largo de cuatro subíndices —Finanzas en la Jubilación, Bienestar Material, Salud y Calidad de Vida—, puntuados del 0% al 100%, que en conjunto proporcionan una visión completa del entorno de jubilación en cada país.

“La encuesta GRI cumple ahora 13 años y el miedo a no lograr la seguridad en la jubilación es palpable en 2025, ya que los inversores reflexionan sobre cómo las finanzas personales, la demografía, la economía y las preocupaciones de política pública se han combinado, dificultando más que nunca responder a la gran pregunta sobre la vida después del trabajo: ¿cuánto necesito para jubilarme?”, apunta Dave Goodsell, director ejecutivo del Centre for Investor Insight.

Una visión global del Índice 2025

Con movimientos significativos en la clasificación de países, el índice anual muestra la ventaja que tienen los países pequeños en materia de jubilación, siendo Alemania (8º) el único país grande y desarrollado en entrar en el top ten. Según explican desde la gestora, esto parece deberse a la capacidad de las naciones pequeñas para alcanzar mayor consenso en cuestiones clave que afectan a los jubilados.

En el índice de este año, Noruega se sitúa en lo más alto con una puntuación total del 83%, desplazando al líder del año pasado, Suiza (81%), que ahora ocupa el 3º puesto detrás de Irlanda (82%). El informe destaca que Dinamarca realiza el salto más destacado dentro del top ten, subiendo del 9º al 5º lugar, y Eslovenia entra por primera vez en el top ten, mientras que Nueva Zelanda cae justo fuera en el puesto 12º. Por primera vez en cinco años, dos nuevos países han entrado en el top 25: la República Eslovaca (24º) y Chipre (25º), desplazando a Japón y Francia, que han seguido viendo declinar su posición en los últimos años.

“Las presiones sobre la jubilación a nivel mundial son innegables, y los resultados del índice subrayan la importancia de una planificación proactiva en todas las áreas para salvaguardar el futuro de los jubilados. Los gobiernos de todo el mundo ya están respondiendo a estos desafíos mediante diversas medidas para reforzar los sistemas de pensiones, ofrecer mayor variedad de opciones y proporcionar sólidas protecciones al consumidor”, comenta Sophie del Campo, responsable de Natixis IM Sur de Europa, Latam y US Offshore, sobre los resultados de este año.

Sin embargo, matiza que la seguridad de las jubilaciones es una responsabilidad compartida y tanto los individuos, como los gobiernos, los proveedores de servicios financieros y los empleadores tienen un papel que desempeñar. “En este sentido, merece la pena destacar el creciente interés de los gestores de fondos por incrementar la durabilidad de sus carteras con activos de largo plazo, como son los activos privados, que pueden jugar un papel determinante a la hora de alcanzar estos objetivos”, añade.

Una de las conclusiones del informe es que la clave para alcanzar un puesto en el top ten este año ha sido la consistencia entre los subíndices. “Entre los diez primeros países, siete lograron situarse en el top ten en Bienestar Material y Calidad de Vida. Sin embargo, dado que la inflación, el aumento de la deuda y los bajos tipos de interés continúan afectando los resultados a largo plazo, solo tres países (Irlanda, Suiza y Australia) se mantienen en el top ten en Finanzas en la Jubilación”, explica en el informe.

Con el foco en el ciudadano

Según el informe, independientemente de la posición de sus países, las personas encuentran que la seguridad en la jubilación puede ser un objetivo difícil de alcanzar en 2025. “Cargados con una inflación persistente, un entorno económico más complejo y el aumento de la deuda pública, el 43% de los inversores individuales afirma que hará falta un milagro para lograr seguridad en la jubilación”, afirma.

Ahora de hablar cuáles son los riesgos para la jubilación, según la Encuesta Natixis 2025 a Inversores Individuales, el 66% de los inversores informa haber ahorrado menos debido al mayor coste de vida diario, el 69% afirma que ha reducido el valor futuro de sus fondos de jubilación y el 38% dice que la inflación está “matando” sus sueños de jubilación.

Además, las preocupaciones por la inflación son profundas, pero también lo son los temores al fracaso, ya que el 25% teme no ahorrar nunca lo suficiente para la jubilación. “El 78% de los inversores reconoce que financiar la jubilación recae cada vez más sobre sus hombros y muchos no están preparados. Los objetivos de ahorro siguen siendo demasiado bajos y las hipótesis de planificación a menudo no se alinean con los ingresos necesarios para un horizonte de vida tras la jubilación de 25 a 30 años”, añaden desde Natixis.

Una de las reflexiones que lanza el informe es el aumento de la deuda pública y el envejecimiento de la población están tensionando los sistemas nacionales de jubilación. De hecho, un tercio de los inversores a nivel mundial teme que se reduzcan las prestaciones gubernamentales, reflejando la preocupación por el impacto de decisiones políticas difíciles en sus ingresos personales.

Por último, las mayores expectativas de vida y el envejecimiento de la población están generando un creciente problema de dependencia en la vejez. Según el informe, en los países de la OCDE, se proyecta que la proporción media de personas de 65 años o más respecto a la población en edad de trabajar aumente del 32,5% en 2024 al 59,3% en 2050.