Los riesgos de recesión aumentan gradualmente

| Por Meritxell Sedo | 0 Comentarios

El debate sobre si las cotizaciones bursátiles habían tocado fondo se zanjó cuando el IPC de EE.UU. sorprendió al alza en mayo y precipitó un aumento de los rendimientos de los bonos y una caída de los mercados de renta variable. Según Ned Salter, responsable global de análisis de inversiones en Fidelity International, la hipótesis sobre el pico de inflación, que preveía que el ritmo de subida de los precios empezaría a descender a principios del segundo trimestre, está siendo cada vez más cuestionada.

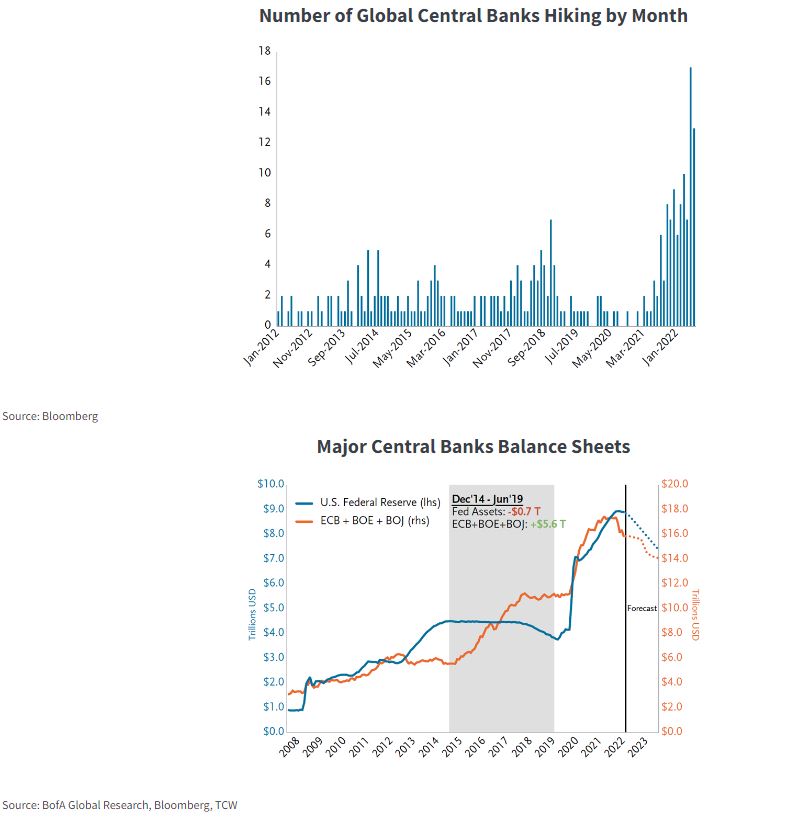

En todo el mundo las lecturas de inflación están muy por encima del objetivo y se mantienen obstinadamente altas (siendo China la gran excepción) y la capacidad de cada región para amortiguar las presiones inflacionistas varía considerablemente. Los motores de inflación se están multiplicando y, aunque la inflación de los bienes podría estar disminuyendo ligeramente, la inflación subyacente está aumentando y la de los servicios está creciendo en un mercado laboral tensionado. El crecimiento económico se está moderando, pero todavía no se ha llegado a un punto de inflexión en la inflación.

Las elevadas cifras de inflación indican la posibilidad de un mayor endurecimiento monetario por parte de los bancos centrales. En el caso de la Reserva Federal, eso podría significar unas subidas de tipos más pronunciadas, incluso algunas de 75 puntos básicos. Como resultado de ello, todos los nuevos datos se examinarán minuciosamente y podrían influir en la evolución de la política monetaria.

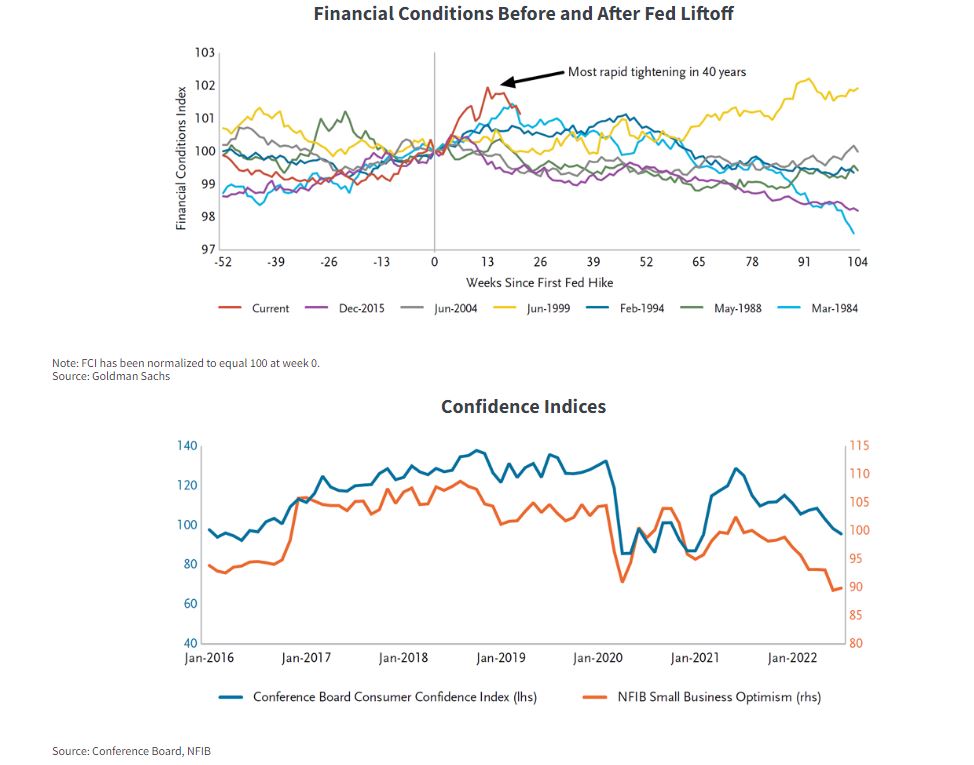

Está por ver si la economía puede resistir el acusado endurecimiento que prevén los mercados. A medida que la Reserva Federal pisa con más fuerza el freno, las condiciones financieras se endurecen más y las posibilidades de recesión aumentan.

Las acciones han caído con fuerza, lo que principalmente obedece a la normalización acelerada de la política monetaria por parte de la Reserva Federal; así, el S&P 500 cotiza en torno a 16 veces los beneficios previstos, situándose ligeramente por debajo de la media de los últimos 10 años. También hay varios indicadores técnicos contrarios al consenso que indican que la renta variable tiene apoyo, como el posicionamiento muy cauto en valores estadounidenses, un elevado ratio put-call y unas malas lecturas de confianza. Ahora que la importante caída de las valoraciones ha quedado atrás, el debate debe centrarse en el ciclo de beneficios.

Dado que la inflación sigue siendo elevada, el debate sobre el pico de inflación se retrasa por ahora y es probable que la Reserva Federal permanezca en una trayectoria de endurecimiento monetario hasta que la inflación mensual muestre señales claras de una ralentización en tasa secuencial. Este hecho creará volatilidad en los mercados bursátiles durante el verano y un entorno más adecuado para los expertos en selección de valores que puedan desentrañar los intrincados efectos de la inflación y de la ralentización del crecimiento sobre los estados financieros.

Sentimiento pesimista en otro mes de inflación y endurecimiento monetario

Mayo estuvo repleto de señales contradictorias, pero, en última instancia, fue otro mes de preocupaciones por la inflación y declaraciones de sesgo restrictivo. La renta variable cerró plana en líneas generales, mientras que las materias primas volvieron a subir y el crudo Brent avanzó un 15%. La renta fija mundial, la deuda corporativa y los bonos de los mercados emergentes avanzaron.

El sentimiento sigue de capa caída, ya que los inversores han reducido su tolerancia al riesgo ante el conflicto en Ucrania, los confinamientos en China y algunas señales de advertencia procedentes del consumo.

A pesar de que el índice VIX cayó en torno al 15% y la renta variable rebotó a finales de mes, el tono sigue siendo bajista y cauto. Entre el creciente número de inversores que creen que nos encontramos en el pico de la inflación cundió el desaliento al conocerse una nueva tanda de cifras del IPC que sorprendieron al alza.

Mientras nos adentramos en junio, que estacionalmente es el peor mes del año en Europa durante los últimos 20 años, parece difícil ser optimista. Sin embargo, los inversores contracorriente apuntan hacia la relajación de la situación del COVID en China, las esperanzas de paz en Ucrania y el inevitable pico de inflación. Los inversores pesimistas probablemente destacarán las revisiones a la baja de los beneficios previstos y el endurecimiento cuantitativo, que acaba de empezar en EE.UU.

A la vista del fuerte rebote de finales de mayo, podríamos echar en falta un catalizador para una nueva racha alcista, aunque los inversores generalmente siguen teniendo poca exposición a la renta variable.

Rotaciones bajo la superficie

Tanto el índice S&P 500 como el Russell 2000 avanzaron menos del 0,01% con respecto al mes pasado, mientras que el Nasdaq cayó un 1,65%. No obstante, la evolución subyacente fue más intensa. La oleada de ventas del primer semestre, motivada por la persistente inflación, los temores en torno al crecimiento y la posible fragilidad de las perspectivas del consumo llevaron al mercado a su nivel más bajo en lo que llevamos de año, situación que solo se vio contrarrestada por las compras de finales de mes en un mercado sobrevendido, muy bajista, con posicionamientos reducidos y con poca liquidez. A finales de mayo, el índice S&P 500 se dejaba un 13,3%, el Nasdaq un 22,5% y el Russell un 17%.

Las divergencias fueron bastante evidentes, dado que la diferencia entre los sectores con mejor y peor comportamiento de EE.UU. y la UE osciloó entre 15 y 20 puntos porcentuales; en este sentido, el sector energético siguió en cabeza mientras que el sector inmobiliario y de consumo cedieron terreno. Los valores de pequeña capitalización registraron un buen comportamiento en EE.UU., pero quedaron rezagados en Europa. Las acciones de perfil value del sector energético y bancario registraron rentabilidades netamente superiores en ambas regiones.

Evolución desigual en Asia

India y Singapur figuraron entre las mayores caídas de Asia, merced a unos descensos del 3,7% y el 3,0%, respectivamente. India se vio afectada por las ventas masivas de los inversores extranjeros y una sorprendente subida de los tipos de 40 puntos básicos decretada por el banco central tras mantener invariables los tipos en la reunión de abril, cuando incrementó las previsiones de inflación y rebajó las perspectivas de crecimiento. En Singapur, las ventas de los inversores institucionales aumentaron y fueron especialmente evidentes en los REIT.

A China le fue mejor, ya que el índice CSI 300 subió un 1,9% y los valores chinos de mediana capitalización dieron muestras de una especial fortaleza. El índice Hang Seng avanzó un 1,5%. China está experimentando un cambio en el sentimiento ante la esperanza de que se relajen las restricciones contra el COVID en las principales ciudades, como Shanghái y Pekín.

El gobierno también está tratando de estimular el crecimiento y existe la posibilidad de que se eliminen ciertos aranceles a los productos estadounidenses. Los inversores de Southbound y Northbound Connect fueron compradores netos y los flujos a través del segundo han entrado en positivo en el año.

Información importante

El valor de las inversiones y las rentas derivadas de ellas pueden bajar o subir y el inversor puede recibir menos de lo que invirtió inicialmente. Las rentabilidades pasadas no son un indicador fiable de los resultados futuros. Este documento tiene una finalidad exclusivamente informativa y está destinado exclusivamente a la persona o entidad a la que ha sido suministrado. Este documento no constituye una distribución, una oferta o una invitación para contratar los servicios de gestión de inversiones de Fidelity, o una oferta para comprar o vender o una invitación a una oferta de compra o venta de valores o productos de inversión.

Fidelity no garantiza que los contenidos de este documento sean apropiados para su uso en todos los lugares o que las transacciones o servicios comentados estén disponibles o sean apropiados para su venta o uso en todas las jurisdicciones o países o por parte de todos los inversores o contrapartes. Se informa a los inversores de que las opiniones expresadas pueden no estar actualizadas y pueden haber sido tenidas ya en cuenta por Fidelity. Son válidas únicamente en la fecha indicada y están sujetas a cambio sin previo aviso. Este documento ha sido elaborado por Fidelity International.

No puede reproducirse o difundirse a ninguna otra persona sin permiso expreso de Fidelity. Esta comunicación no está dirigida a personas que se encuentren en los EE.UU. y no debe ser tenida en cuenta por dichas personas. Está dirigida exclusivamente a personas que residen en jurisdicciones donde los fondos correspondientes se hayan autorizado para su distribución o donde no se requiere dicha autorización. Todas las personas que accedan a la información lo harán por iniciativa propia y serán responsables de cumplir con las leyes y reglamentos nacionales aplicables, debiendo además consultar con sus asesores profesionales.

Estos contenidos podrían contener materiales de terceros que son suministrados por empresas que no mantienen ningún vínculo accionarial con ninguna entidad de Fidelity (contenido de terceros). Fidelity no ha participado en la redacción, aprobación o revisión de estos materiales de terceros y no apoya o aprueba sus contenidos explícita o implícitamente. Fidelity International es el nombre del grupo de empresas que forman la sociedad internacional de gestión de activos que ofrece productos y servicios en jurisdicciones específicas fuera de Norteamérica. Fidelity, Fidelity International, el logo de Fidelity International y el símbolo F son marcas registradas de FIL Limited. Fidelity sólo informa sobre sus productos y servicios y no ofrece consejos de inversión o recomendaciones basados en circunstancias personales.

Recomendamos obtener información detallada antes de tomar cualquier decisión de inversión. Las inversiones deben realizarse exclusivamente teniendo en cuenta la información contenida en el folleto vigente y el documento de datos fundamentales para el inversor (DFI), que están disponibles gratuitamente junto con los informes anuales y semestrales más recientes a través de nuestros distribuidores y nuestro Centro Europeo de Atención al Cliente en Luxemburgo: FIL (Luxembourg) S.A. 2a, rue Albert Borschette BP 2174 L-1021 Luxemburgo o en la página web www.fondosfidelity.es. Fidelity Funds (“FF”) es una sociedad de inversión de capital variable (UCITS) con sede en Luxemburgo y diferentes clases de acciones. Publicado por FIL (Luxembourt) S.A., entidad autorizada y supervisada por la Comisión de Viglancia del Sector Financiero de Luxemburgo (CSSF). 22ES122 / GLEMUS4138-0922