¿Una oportunidad ante la dispersión en Europa?

| Por Meritxell Sedo | 0 Comentarios

Aunque el Banco Central Europeo (BCE) se centra en pisar gradualmente el freno para controlar la inflación, su decisión de abandonar la expansión cuantitativa seguirá determinando los mercados de crédito y creando oportunidades y riesgos para los inversores. ¿La retirada del BCE actúa como garantía?

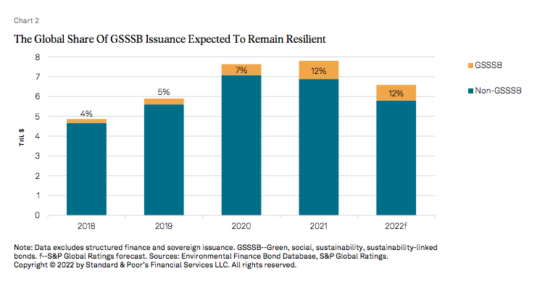

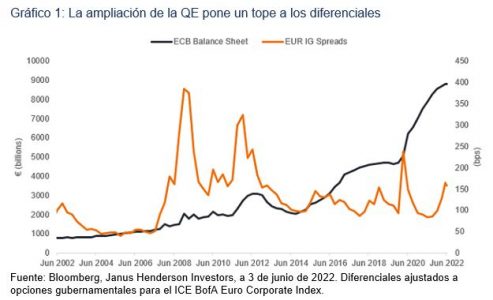

Mario Draghi, presidente del BCE, julio de 2012: “En el marco de nuestro mandato, el BCE está listo para hacer lo que haga falta para preservar el euro. Y créanme, será suficiente”. Desde el momento del famoso discurso de Draghi, el BCE ha proporcionado una garantía tranquilizadora para respaldar los mercados de crédito europeos, ya sea fiscal a través de la financiación o monetaria a través de compras de activos. Como se muestra en el Gráfico 1, la ampliación del balance del BCE mediante la expansión cuantitativa (QE) ha mantenido controlados los diferenciales hasta situarse en niveles relativamente benignos y negociados dentro de un rango. El balance del banco central ha crecido hasta el 64 % de su PIB, frente al 37 % tanto de EE. UU. como de Reino Unido1.

Más recientemente, esta adaptación se vio reforzada por la intervención del BCE en los mercados de crédito a través de su Programa de Compras de Bonos Corporativos (CSPP) y en su condición de comprador de último recurso a través de su Programa temporal de compras de emergencia frente a la pandemia (PEPP). El BCE tiene previsto interrumpir las compras netas de activos a finales de junio. Cuando se retiren estos programas de ayudas, ¿cómo reaccionarán los mercados a este giro de la demanda (la pérdida de un importante comprador de bonos corporativos con grado de inversión (IG) en euros)? y, ¿podría inducir esto una mayor ampliación de los diferenciales?

Otro escollo para la demanda podría venir con el vencimiento de los programas de Operaciones de Financiación a largo plazo con Objetivo específico (TLTRO, por sus siglas en inglés). El programa anima a los bancos a dar préstamos, ofreciéndoles acceso a financiación barata, lo que les permite endeudarse eficazmente con unos intereses que pueden llegar a ser del -1 %. A pesar de algunas amortizaciones anticipadas, el programa sigue teniendo un volumen en circulación de unos 2,2 billones de euros2 y el vencimiento del descuento de la TLTRO este mes podría alentar más amortizaciones anticipadas. La salida de otro comprador relevante de deuda pública podría causar un efecto dominó en los mercados de crédito, especialmente si implica la venta de deuda periférica de la zona euro.

El BCE centra sus esfuerzos en una transmisión fluida de su política monetaria en todo el bloque, y en evitar la fragmentación del mercado, es decir, la divergencia entre las economías más débiles y las más fuertes. Las autoridades han insinuado la posibilidad de implantar un mecanismo de garantía para mitigar este riesgo. Esto se reiteró en la reunión de junio, donde la presidenta del BCE, Christine Lagarde, destacó el alcance de la flexibilidad de las reinversiones del PEPP, aunque también afirmó que podrían desplegarse «instrumentos ajustados existentes o nuevos». Este tipo de anuncios es al menos tan importante para el sentimiento y, por ende, los movimientos de precios, como su propia ejecución. Se podría debatir si la intención es establecer otra TLTRO, intervenir con grandes compras de activos de última hora, poner límite a los diferenciales de la periferia o establecer una línea de financiación permanente. Sin embargo, la señal puede ser suficiente munición si es creíble, como lo fue con el discurso de Draghi de «lo que haga falta» en 2012 y el mecanismo de emergencia de Operaciones Monetarias de Compraventa (OMT) no tuvo que utilizarse al resolverse la crisis de deuda soberana.

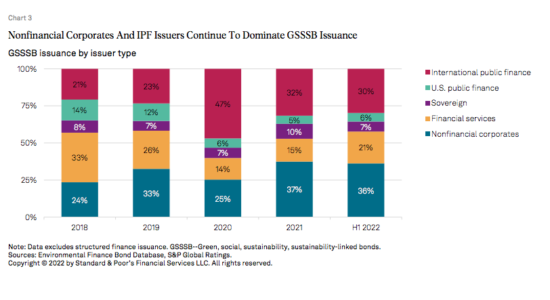

Un cambio radical en crédito de IG

Sin embargo, no puede negarse que se está cociendo una importante retirada de liquidez, ya que el BCE emula a otros bancos centrales en su trayectoria de endurecimiento. La forma de la demanda también cambiará. Los créditos aptos en el CSPP se han beneficiado de las compras constantes del BCE y la falta de compras de activos podría hacer que aumentara la dispersión. Por lo tanto, una buena manera de cuantificar el efecto del fin de la QE en los diferenciales de bonos IG en euros (y, por ende, el efecto de su retirada) sería determinar la diferencia entre los diferenciales de deuda no apta para el BCE y los de deuda apta, como se muestra en el Gráfico 2. En el futuro, cabe esperar que haya más dispersión entre la deuda apta para el BCE (bonos IG en euros que el Banco Central puede comprar en el marco de sus programas de compra de activos) y la deuda no apta, como los bonos de alto rendimiento y los IG emitidos por entidades bancarias. Más concretamente, la deuda apta para el BCE podría empezar a comportarse peor que la deuda no apta, dado que la demanda del BCE se está replegando.

Como aficionado a la QE corporativa, el BCE mantiene el 16 % del mercado de IG en euros, lo que contrasta con menos del 1 % en el caso de la Reserva Federal de EE. UU. y el 5 % del Banco de Inglaterra en sus respectivos mercados3. Este porcentaje es aún más alto cuando se consideran las restricciones a la compra de deuda financiera a través del CSPP y el PEPP, lo que convierte al BCE en propietario de una quinta parte de los bonos corporativos no financieros4. Por consiguiente, su salida es significativa y podrían surgir oportunidades a medida que se amplían los diferenciales de la deuda apta para el BCE. Con el tiempo, los perfiles de riesgo/rentabilidad podrían volver a estar más vinculados con los fundamentales. El entorno cambiante de las políticas ya ha influido enormemente en las tendencias de emisión.

¿Presión en la oferta tras el lanzamiento?

El crédito europeo se vio sometido a una mayor presión a principios de 2022, después de que el BCE planteara las subidas de los tipos antes de lo previsto. La volatilidad de los mercados no es una buena receta para captar capital en el mercado primario, que ha reprimido las nuevas emisiones. La actividad de dicho mercado se frenó en seco en febrero y principios de marzo tras la invasión rusa de Ucrania, pero luego se recuperó en marzo. Tras un mes de abril tranquilo, la emisión se recuperó con fuerza en mayo, pues las empresas de IG se apresuraron a captar capital durante momentos de estabilidad. Si la volatilidad remite, lo más probable es que haya otro obstáculo en la oferta con el que lidiar, en un momento en que un comprador importante está saliendo del mercado. Este año, por ejemplo, el BCE ha absorbido con creces las emisiones netas de bonos IG en euros5.

También podría haber prisas por emitir antes de que los planes de compras de bonos corporativos comiencen a menguar o antes de que las subidas de tipos encarezcan la refinanciación. Un muro de oferta, si surge, básicamente podría hacer difícil que el crédito IG repunte de manera significativa. Como contrapunto, los problemas económicos podrían animar a las empresas a abstenerse de solicitar préstamos o reducir proactivamente su apalancamiento para optimizar los balances. Un efecto secundario desafortunado derivado de un menor número de emisiones si se agota la oferta es que los inversores tienen menos oportunidades de recurrir al mercado primario como indicador de precios razonables en el mercado secundario.

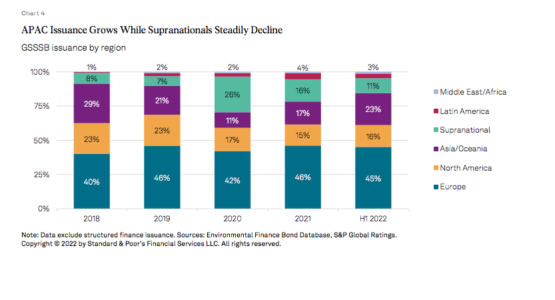

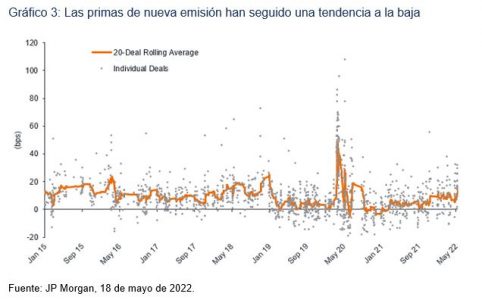

Un gancho para que los inversores participen en el mercado primario ha sido el pequeño descuento (es decir, la prima de nueva emisión (rendimiento) (NIP)) que se ofrece respecto a los bonos existentes del emisor negociados en el mercado secundario. Sin embargo, al ralentizarse la oferta, la prima de las nuevas emisiones ha disminuido en comparación con los niveles vistos a principios de la pandemia (Gráfico 3). Esto significa que el mercado secundario les podría resultar más atractivo a los inversores, sobre todo si surgen focos de ampliación de los diferenciales a medida que el BCE se une a la fiesta del endurecimiento. Ahora bien, el NIP medio aumentó en mayo, quizá por la llegada de más oferta al mercado, pero los NIP son solo una parte de la historia.

Se acabaron los rendimientos negativos

Los descuentos se hacen notar, especialmente si son escasos, cuando se ven aisladamente sin niveles de rendimiento absoluto: un barómetro clave para medir el otro lado de la moneda: la demanda de los inversores. Los rendimientos de los bonos corporativos IG en euros se han disparado, dado el giro hawkish de los bancos centrales hacia el endurecimiento monetario, que ha arrastrado al alza las expectativas sobre los tipos de interés. El rendimiento del índice ICE BofA Euro Corporate ha aumentado del 0,5 % a principios del año hasta más allá del 2,5 % a principios de junio (Gráfico 4). Esta cifra supera el máximo del 2,0 % registrado al inicio de la pandemia en marzo de 2020 y es comparable a los niveles vistos en agosto de 2012. En este último periodo los rendimientos reflejaron el sentimiento en lugar de los tipos bancarios (que el BCE comenzó a recortar), ya que los inversores exigieron una compensación extra por comprar deuda en Europa a raíz de la crisis de deuda soberana. Ahora los rendimientos más altos reflejan que el mercado descuenta subidas de tipos y, por tanto, como el BCE todavía no ha iniciado el ciclo de endurecimiento, unido a la moderación del crecimiento económico, en Janus Henderson creen que podrían surgir rendimientos aún mayores en Europa.

Un análisis más detallado de la composición subyacente del índice de referencia revela que actualmente no hay bonos que renten menos del 0 % en el universo IG en euros (Gráfico 5). Esto contrasta con alrededor del 37-46 % del índice de referencia que se situaba en territorio negativo de rendimientos en agosto del año pasado. De hecho, si adoptamos una perspectiva más amplia para examinar los rendimientos del crédito IG mundial en la última década, los niveles de rendimiento actuales se sitúan alrededor del percentil del 80-100 %6 y, por tanto, son muy atractivos. Este perfil de rendimiento más favorable hace más probable que los inversores mejoren la diversificación.

Volviendo a los diferenciales, aunque los diferenciales de los IG globales parecen más atractivos en términos absolutos, se mantienen en un rango próximo a los promedios históricos a 10 años6. Parece que los mercados descuentan más los tipos que los diferenciales. Gran parte de la asunción de subidas de tipos corresponde al tramo corto de la curva de tipos, conjuntamente con un ciclo de endurecimiento anticipado. La capacidad de captar un rendimiento positivo en bonos de alta calidad a corto plazo puede resultar una dinámica de demanda favorable al crédito IG, especialmente en un momento en que asumir demasiada duración (o sensibilidad a los tipos de interés) puede resultar incómodo. Sin embargo, seguimos atentos a la vulnerabilidad de los diferenciales, ya que las valoraciones de la deuda IG no compensan suficientemente a los inversores por los riesgos de recesión que asumen. Esto explica que en Europa se esté vigilando de cerca el mecanismo de garantía del BCE, ya que el banco central solo puede aplicar el endurecimiento de manera gradual para mitigar el riesgo de fragmentación al tiempo que aborda la estabilidad de precios.

Subir por la curva de calidad

Ya se está produciendo una descompresión (o el peor comportamiento del crédito con calificación más baja) y en Janus Henderson creen que se seguirán viendo más de esto a medida que se agota la liquidez del mercado. Por consiguiente, parece justificado adoptar un enfoque defensivo para ascender por la escala de calidad (y abogar por una exposición no cíclica, dados los riesgos de recesión).

El aumento de los rendimientos absolutos podría respaldar la demanda de bonos IG en un contexto de oferta difícil, pero la gestora cree que los inversores deberían centrarse en recibir una compensación adecuada por el riesgo asumido, ya que podría producirse una mayor ampliación de los diferenciales. En adelante, al retirarse del mercado el comprador más relevante de deuda IG, en Janus Henderson creen que la rentabilidad vendrá inducida en gran medida por una acertada selección de valores bottom up basada en los fundamentales, es decir, mediante la identificación de bonos que ofrecen rentabilidades ajustadas al riesgo atractivas para las carteras. Adoptar un enfoque ágil para aprovechar los brotes de mayor volatilidad que producen mayores dispersiones idiosincrásicas o ineficiencias podría ayudar a generar rentabilidades excedentes.