Latinoamérica, a contracorriente: su evolución es próspera mientras el resto del mundo sufre la recesión económica

| Por Daniel Yustas | 0 Comentarios

En la reunión del foro Latibex 2022 del 23 de noviembre se repasaron los últimos datos de la economía latinoamericana, así como aspectos que determinan directamente la inversión de la región. Con un panel compuesto por Bestinver, Fidelity (con 700 millones de dólares de inversiones en Latam y 52 analistas para América) y Renta 4 (con oficinas locales en Chile, Perú y Colombia), y una audiendia de 60 asistentes, el moderador, Akshay Coppa, cofundador y vicepresidente de Euroland IR en Suecia, fue dando paso a los temas a tratar. Aseguró que desde su entidad ayudan a las empresas cotizadas a mejorar su relación con inversores.

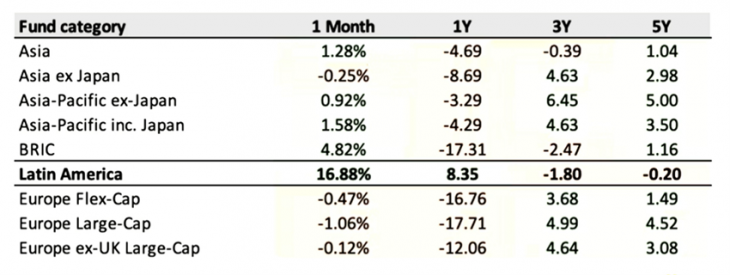

Rendimiento promedio de Latinoamérica

Al repasar los índices históricos, parece que en las épocas en que las demás regiones prosperan, Latinoamérica no lo hace, y es precisamente cuando en todo el mundo pasan dificultades cuando a Latinoamércia le va bien, como si su flujo económico fuese “a contracorriente” del resto del mundo.

El caso de Latinoamérica es complejo de analizar y estos índices “no son fiables ni representan bien las economías de la región”, según Ignacio Arnau, portfolio manager de Bestinver. “Estos índices recaen mucho sobre energía, materias primas, grandes bancos. Hay un entorno de gran volatilidad y debemos pensar desde otro ángulo. No podemos ignorar a los 400 millones de propietarios, los negocios. Al hacer un análisis histórico y compararlo con otras economías nos podemos perder las grandes evoluciones y reformas que se han hecho en las economías de la región. Hay muchas empresas en la región nuevas y no se reflejan en el índice. En Brasil, la deuda neta de las empresas hace años era 10 veces más de lo que es hoy. El sistema financiero está mucho mejor capitalizado también. Esta visión se pierde con este análisis”.

Alejandro Varela, gestor en renta de Latibex de Renta 4, determinó que “este año ha sido diferente a otros”. “En realidad, Latinoamérica no tiene una evolución diferente al resto del mundo, lo que ocurre es que este año ha habido hechos diferenciales que han marcado estos fondos. Hemos visto un punto de inflexión en el comportamiento de las divisas; su rentabilidad ha sido extraordinaria frente al euro e incluso el dólar. La rentabilidad para el inversor europeo proviene de las divisas, el peso mexicano o el real brasileño. Este año ha habido la percepción por parte del inversor de que el riesgo de gravedad a nivel político se ha desplazado hacia Europa del este por la guerra de Ucrania y hacia Asia con la desaceleración en China. Esto ha permitido ver a Latinoamérica como un refugio seguro, lo que ha traído capitales y ha modificado los precios de las materias primas”, explica. Y matiza: “Esto no quiere decir que vayamos a ver los años próximos un comportamiento desligado al del resto del mundo”.

Además, el índice está sesgado por México y Brasil debido a que las grandes compañías están ahí. La deriva o prosperidad de esas compañías van a determinar el índice, pero “si se hace un análisis incluyendo a las demás, se obtiene un índice completamente diferente”, explicó Óscar Esteban Navarro, director de ventas de Fidelity.

La influencia de la inestabilidad política en las inversiones

La política es quizás lo primero que afecta a las decisiones de los inversores. La falta de gobiernos estables, la regulación y la volatilidad son algunos de los factores que perjudican la inversión en la región. El profesor Germán Ríos explicó en el foro Latibex que “en las últimas 16 elecciones de los países latinoamericanos, a excepción de Nicaragua, ha ganado la oposición”.

Alejandro dijo que “pese a haberse dado un giro hacia el bloque de izquierdas, es tranquilizadora la composición de las cámaras en Brasil”. “Para nosotros lo más importante son los bloques más grandes Brasil y México. Es cierto que esto va a su poner un freno para la inversión”.

Sin embargo, para Ignacio, los cambios de gobierno hacen que la instituciones “sean más sólidas con los años”. Desde Bestinver creen en el estado de derecho y piensan que la ortodoxia fiscal, los niveles de deuda y las crisis que han pasado países como Brasil los refuerzan. Hace 10 años Brasil tenía un 50% de deuda en dólares estadounidenses y actualmente es un 4%. Han evolucionado mucho sus instituciones; hay un banco central tan independiente como sus jueces y administraciones.

El macroimpacto

Los bancos centrales reaccionaron ágilmente para poner freno a la inflación. En Brasil, los tipos de interés fueron en 17 meses del 12 al 13,75%. Parece que el país irá por delante del resto del mundo en este sentido y se espera que sea también el primero en bajar los tipos de interés para 2023. Después de la acomodación fiscal tan radical que se ha hecho tras la pandemia, los bancos buscan ser transparentes. Roberto Campos, del Banco Central de Brasil dijo que “los gobiernos tienen que centrarse en la temporalidad, la selectividad y el target a la hora de invertir dinero y dar cheques para logar que la gente sea pragmática y fiscalmente responsable”.

El experto de Fidelity determinó que Brasil comenzó a subir los tipos de interés antes incluso que la Reserva Federal y ahora “se ha beneficiado de las materias primas”. “Brasil, Chile y Colombia han conseguido doblegar la inflación gracias a las previas subidas de tipos. Han llegado a su pico. Aunque la demanda del resto de países en materias primas se va a ver reducida por la recesión económica”.

Este manejo de su política monetaria, anticipándose al momento del ciclo en el que el mundo se encontraba, permitirá en 2023 un entorno de 4,5 o 5% de inflación. Esa exposición a materias primas le brindará cierto favor a Brasil y un posible despertar de la economía en China puede beneficiar también a la región.

Guerra de Ucrania

Los precios de las materias primas se van a mantener tensionados por la guerra de Ucrania y eso convertirá a Latinoamérica en un refugio para el inversor.

La guerra ha hecho que Brasil haya ganado mucha actividad. Ese corte de las cadenas de suministro ha originado que las empresas se hayan planteado relocalizar las cadenas de producción que tenían en Asia. México, por su parte, se va a beneficiar de la relocalización de las empresas de EE.UU. Además, Latinoamérica es autosuficiente en términos energéticos. Eso ayudará a paliar las carencias económicas para pasar la inflación mejor.

Los fondos

En Renta 4 tienen un enfoque doble para seleccionar los activos de su cartera. “Por un lado, pensamos en qué tendrá mejor comportamiento, y, por otro lado, nos centramos en las materias primas”, comentó Alejandro.

“Tenemos un enfoque de abajo hacia arriba, buscamos las mejores empresas posibles en la región enfocándonos en todo aquello que afecte al consumidor. Nos centramos en el ecosistema del consumo, el crecimiento de las clases medias, la digitalización y viajamos para reunirnos con las empresas”, explicó Ignacio.

En Fidelity se consideran una casa de selección de acciones. Se preocupan por añadir compañías y su cartera es la suma de estas. El fondo de Latinoamérica se lanzó en el año 1994. Desde entonces, cambiaron el proceso de inversión2009 y no se ha movido. Está basado en el crecimiento a precio razonable. No miran aquellas compañías que consideran sobrevaloradas. Buscan retorno sobre el capital empleado; compañías que generen liquidez de forma recurrente y que sirvan para invertir en otro tipo de negocios para diversificar. Ven importante retribuir al accionista, por lo que buscan equipos directivos que gestionen la compañía en favor de sus accionistas. El año pasado visitaron 263 empresas y este año llevan 248.

Puntuación de empresas latinas en términos ESG

Ignacio les dio un 3 a las empresas latinoamericanas en términos ESG. “ESG es una parte muy importante de nuestro proceso. Esperamos que esas empresas estén en 5 en un futuro próximo. Las empresas de la región han abrazado el ESG y será cuestión de tiempo el progreso”.

“Es complicado dar un número, en términos generales, doy también un 3. El tema del engagement, diálogo activo con las empresas, lo que tenemos que hacer es intentar que esas empresas vayan a un enfoque más sostenible desde el punto de vista E, S y G. Les decimos a las compañías que tienen dos años para mejorar en ESG y si no no seguimos con ellas”, afirmó Oscar.

El experto de Renta 4 sentenció que “hay algunas empresas muy preparadas y otras que no estén haciendo nada al respecto. Es un tema de muchas artistas incluso aquí en Europa. Latinoamérica es muy especial en tema de materias primas, ahora debe de progresar».

La tecnología

La tecnología capacita a las empresas. Alejandro lamentó la situación de Latinoamérica al respecto: “Latinoamérica debería enfocarse en la tecnología. Es un fenómeno más bien global. Hay buenos años por delate en ese sentido”.

Brasil es el ejemplo más claro de cómo la tecnología está cogiendo peso. Sectores como el financiero o retail se están desarrollando mucho en este ámbito y hay muchas oportunidades.

“El coronavirus fue un tsunami para estos países. Ha tendido un efecto enorme, ha provocado una crisis terrible que han conseguido doblegar con determinación y minimizarla. La región ha tenido un avance digital, el sector público y privado han trabajado de la mano. Hay un enorme potencial. Hoy en día no es una alternativa; tienes que digitalizarte quieras o no”, concluyó Ignacio.

El futuro: ¿Las empresas están resolviendo lo que los gobiernos no pueden hacer a gran escala?

A lo largo de los años el peso del gobierno en la región se ha reducido mucho. El sector empresarial, tanto local como internacional, ha percibido que debía llenar ese espacio de la forma más eficiente y productiva. “Vamos por el camino correcto, pero hay mucho por hacer. La tecnologización y la digitalización están ayudando mucho en ese sentido. La iniciativa privada tiene mucho que ver en ello. A la hora de invertir, tratamos de evitar el riesgo regulador; nos centramos en el acceso directo a los equipos directivos” dijo Ignacio.

Desde Fidelity reflexionaron que el sector público y privado tienen que ir de la mano. La colaboración tiene que ser máxima y el sector público tiene que permitir a la empresa desarrollarse”.

Los gobiernos deben crear las condiciones adecuadas para el desarrollo de las empresas. Siempre se ha confiado en la capacidad de las empresas para trabajar en entornos difíciles y superar las dificultades. Es la fuerza de la empresa; la de sacar su propia rentabilidad, lo que va a fomentar el progreso.

Los sectores más atractivos para Bestinver son los servicios financieros y los de salud, así como la oportunidad de invertir más en energía, materias primas y bancos grandes. Para Renta 4 son el financiero, infraestructuras y materias primas para el año que viene. Latinoamérica está bien posicionada para transiciones: energética, tecnología y digitalización. Y para Fidelity son el financiero, el industrial, vuelos lowcost y área portuaria.