Las empresas de crecimiento podrían convertirse en un refugio cuando se acerque el momento en que la Fed deje de subir los tipos

| Por Romina López | 0 Comentarios

Como era de esperar, la renta variable ha caído este año, y desde BNP Paribas Asset Management piensan que va a seguir haciéndolo a medida que nos acerquemos a la recesión. “Hablar a estas alturas de un ‘aterrizaje suave’ está ya tan anticuado como lo de la ’inflación transitoria’”, señala en un análisis Daniel Morris, estratega jefe de mercado y codirector del Centro de Perspectivas de Inversión de la gestora.

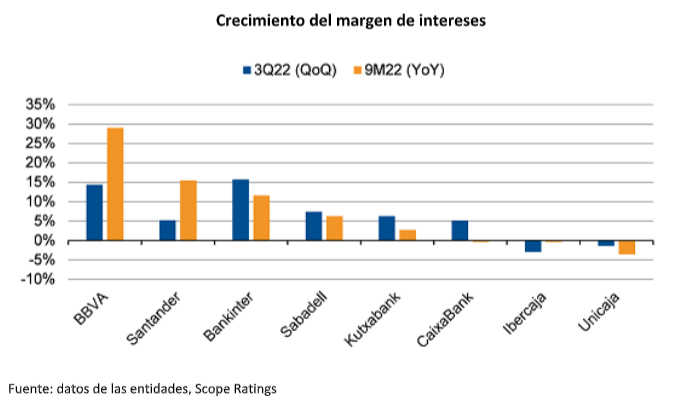

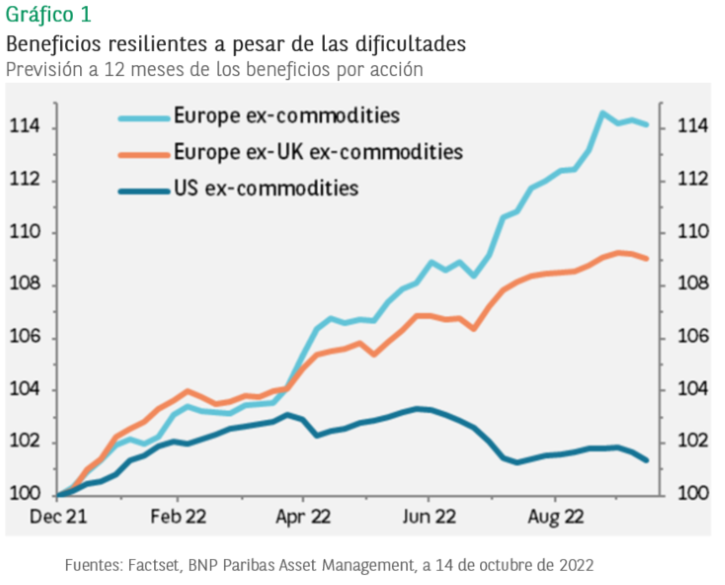

Por el momento, las caídas registradas en Estados Unidos han venido impulsadas por el aumento de las expectativas de tipos en el país y el consiguiente impacto en las valoraciones de mercado, más que en la previsión de reducción de los beneficios empresariales, agrega. De hecho, las estimaciones de beneficios (excluidas las materias primas) han caído solo un 2% en Estados Unidos desde la pasada primavera y, sorprendentemente, han aumentado en Europa, impulsadas por la depreciación de las divisas y el incremento de la previsión de beneficios empresariales en el sector financiero, junto a las subidas de tipos de interés.

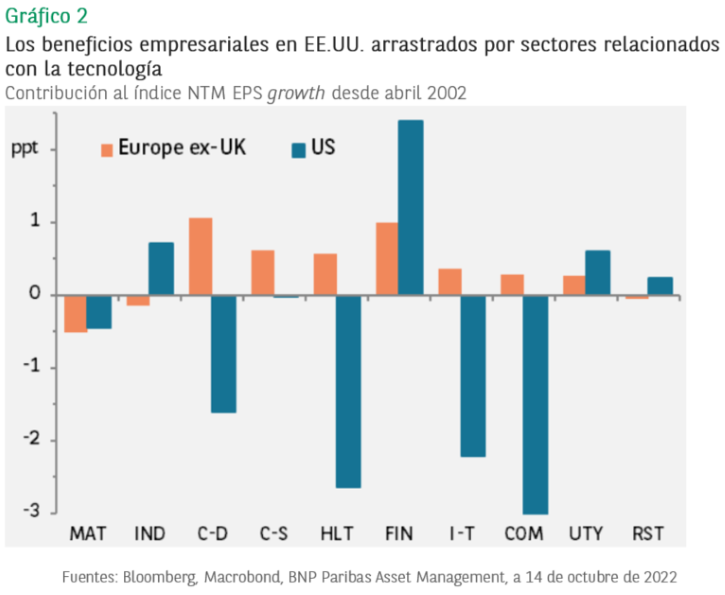

Llama la atención el hecho de que las expectativas de beneficios de las empresas europeas hayan aumentado en mayor medida que las estadounidenses. Ambas regiones se enfrentan a subidas de tipos de interés, pero la renta variable europea se muestra menos sensible a dichas subidas dada la mayor orientación de su mercado al segmento de valor, así como a la composición de su sector de crecimiento, que no está dominado por las empresas tecnológicas, escribe Morris.

Europa, sin embargo, ha de enfrentarse a la carga adicional de unos precios de la energía extremadamente altos. Aun así, las estimaciones de beneficios empresariales han aumentado en casi todos los sectores, mientras que en Estados Unidos han caído de forma generalizada, especialmente en los sectores de crecimiento como el de tecnología de la información, el de comercio minorista por internet y el de ocio y medios de comunicación.

¿Exuberancia irracional?

Las expectativas de crecimiento de las ganancias empresariales se han mantenido firmes a pesar de las numerosas dificultades. Las previsiones para el próximo año apuntan a un aumento del 10,4% en Estados Unidos en el cuarto trimestre (excluido el sector de la energía) y del 7,0% en Europa para todo el año. Estas cifras pueden parecer ingenuamente optimistas, dadas las perspectivas macroeconómicas.

“Es evidente que a los analistas de renta variable nadie les ha hablado aún de recesión. No cabe duda de que las previsiones son demasiado elevadas. Para acercar la inflación a su objetivo se necesitará una ralentización del crecimiento, una reducción de la demanda, especialmente en Europa, y un aumento de las tasas de desempleo, lo que, en algún momento, hará que las estimaciones de beneficios caigan (y, con ellas, los precios)”, escribe Morris.

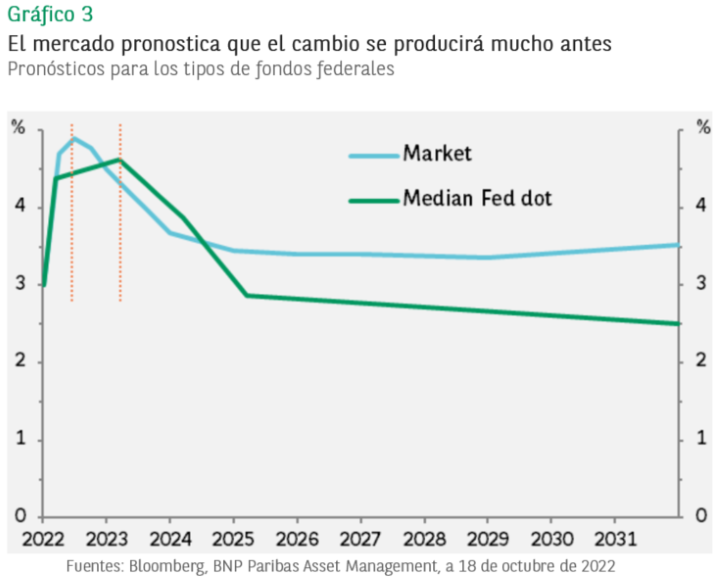

La trayectoria de la economía y los mercados parece clara: subida de los tipos de interés hasta que la inflación se ralentice y, a continuación, cambio de tendencia de los bancos centrales, que pasarían a recortar los tipos para impulsar el crecimiento. Lo que aún no se conoce son los plazos, pero “siempre hemos pensado que, si la Reserva Federal quería cumplir sus objetivos, los tipos de interés tendrían que superar el 4%”.

Este incremento ha eliminado una de las principales amenazas para el mercado. Con la subida de los tipos oficiales, los tipos reales han repuntado y las valoraciones de la renta variable han caído. Al menos, esta dinámica no debería continuar impulsando los mercados a la baja, añade Morris.

No hay acuerdo sobre el momento en el que el mercado considera que podría producirse el cambio de tendencia mencionado y cuándo la propia Reserva Federal afirma que se producirá. Los mercados lo sitúan en un plazo de entre seis y nueve meses, mientras que el diagrama de puntos del banco central no lo contempla hasta 2024. En opinión de Morris, hay dos escenarios en los que la opinión del mercado puede acabar siendo la correcta:

- que la Reserva Federal se vea obligada a recortar los tipos de interés porque la inflación ha comenzado a desacelerarse más rápidamente de lo esperado (escenario favorable);

- que la entidad tenga que bajar los tipos porque el crecimiento se ha ralentizado más de lo previsto (escenario desfavorable).

“En cualquiera de los dos casos, lo más probable es que la renta variable reaccione de manera positiva al recorte de tipos de la Reserva Federal”, considera. “Si, por el contrario, el banco central lograra continuar con su plan, se mantendría el statu quo y no tendría por qué producirse un ajuste de los precios de la renta variable.

Las previsiones relativas a los tipos de interés de los fondos federales se sitúan en unos niveles que, en nuestra opinión, resultan adecuados, por lo que los tipos reales podrían haber tocado techo. Los rendimientos registraron el año pasado un aumento espectacular, desde un mínimo de -1,8% para los rendimientos a cinco años al 1,8% actual. Los niveles actuales se sitúan próximos o incluso por encima de los máximos registrados desde la crisis financiera mundial”.

No obstante, los rendimientos siguen estando por debajo de las medias a largo plazo y en opinión de la gestora deberían subir 100 puntos básicos más para considerarse completamente normalizados. “Es algo que aún puede ocurrir, pero el menor crecimiento económico apunta a que el rendimiento real va a ser inferior al registrado en el pasado”, añade el análisis, que además cree que el proceso de normalización será lento, de varios años, ya que cuando los bancos centrales retiran sus medidas de expansión cuantitativa y reducen sus balances lo hacen de manera muy gradual.

“Este escenario parece indicar que el rendimiento inferior de las empresas de crecimiento podría estar llegando a su fin”, escribe Morris. “Si los tipos logran mantenerse, la ventaja relativa de crecimiento de los beneficios que presenta el estilo de crecimiento frente al de valor debería comenzar a notarse (las previsiones de consenso apuntan a unas ganancias interanuales por acción del 11% en 2023 para las empresas de crecimiento, frente al 7% de las empresas de valor)”.

En su opinión, “una vez que se produzca el cambio de tendencia en la trayectoria de los tipos de interés, el rendimiento superior de las empresas de crecimiento debería acelerarse a medida que caigan las tasas de descuento y las empresas de valor se vean afectadas por la reducción de los precios de la energía y de los tipos de interés nominales”.

En conclusión

Los mercados de renta variable aún tienen unos meses difíciles por delante, resume Morris. A pesar de las importantes subidas de tipos en Estados Unidos, el crecimiento económico sigue siendo demasiado acusado como para que la Reserva Federal logre acercar la inflación a su objetivo, y podría ser necesaria una recesión. Lo que no se sabe es cómo de grave será. Europa ya se enfrenta a una recesión y a una gran incertidumbre de cara al invierno. Aunque el mercado de renta variable europea parece estar barato, los beneficios empresariales siguen corriendo un riesgo considerable.

Es probable que las empresas de crecimiento se conviertan en un refugio relativo, sobre todo cuando la Reserva Federal se vaya acercando al momento en el que dejará de subir los tipos y comience a bajarlos. Los mercados emergentes, excluida China, parecen estar comparativamente bien situados, al encontrarse más alejados del recalentamiento de la economía estadounidense y del conflicto que se desarrolla en Ucrania. El mercado chino presenta unas valoraciones atractivas y unas perspectivas positivas a medio plazo, pero es probable que tengamos que tener paciencia antes de que se produzca la recuperación.

Puede leer un resumen más amplio y acceder al informe completo en inglés en el siguiente enlace.