La renta fija también estuvo presente en el VIII Funds Society Investment Summit España, celebrado la semana pasada en el Monasterio de Santa María de Valbuena (Valladolid), en el que siete gestoras (Lazard AM, DNB AM, LFDE, PineBridge, ODDO BHF AM, Algebris y Tikehau Capital) presentaron sus ideas de inversión para un entorno volátil y plagado de retos, pero también de oportunidades. Entre ellas, Algebris y Tikehau Capital pusieron el foco en estrategias de renta fija con foco en crédito, y también en el potencial de la deuda privada en formato semilíquido (ELTIF).

Renta fija flexible con foco en crédito y protecciones macro: la apuesta de Algebris

En 2016, en un entorno de tipos bajos, Algebris lanzó el fondo Algebris Global Credit Opportunities, con el objetivo de ofrecer una alternativa de renta fija que funcione bien en cualquier entorno de mercado. “Llegamos a la conclusión de que para que la estrategia fuera realmente todoterreno, necesitábamos una estrategia global, flexible y dinámica, a diferencia de otros vehículos más estáticos”, explicaba Jaime Fernández-Lomana, miembro del equipo de desarrollo de negocio de la gestora. Algebris Investments es una gestora de inversiones global con una larga trayectoria gestionando estrategias de renta fija y renta variable, y con una gama de producto muy especializada pero consistente. En el evento, presentó este fondo de renta fija flexible global con foco en crédito.

Así, Lennart Lengeling, analista macro del equipo de crédito global de Algebris, explicó las claves de la estrategia, con una aproximación flexible al riesgo de crédito y duración, una asignación dinámica al universo de crédito y con capacidad para invertir en el activo de forma global –un enfoque muy útil en 2025 de donde esperan un repunte de la volatilidad macro-, que busca retornos del 6%-8% a lo largo del ciclo de inversión (tres a cinco años) y con un objetivo de volatilidad de entre el 5% y el 6%. La parte core de la estrategia es una cartera de crédito bottom-up, que se complementa con una serie de coberturas macro para ajustar la duración y la exposición neta a mercado en función de la visión de mercado del equipo.

“Construimos la cartera de crédito con un enfoque bottom-up, dividiéndola en tres bloques: deuda financiera, deuda corporativa, y deuda emergente, con mucha flexibilidad para pivotar entre high yield o investment grade, divisa local y global en emergentes o a lo largo de los diferentes niveles de seniority en la estructura de capital, de forma que la cartera puede cambiar mucho a lo largo del tiempo”, explicaba el analista. Lo que les diferencia de otras estrategias similares es precisamente este dinamismo en la gestión, así como la utilización de coberturas macro, que les permite combinar esa visión bottom-up en crédito con una top-down y adaptar la exposición al mercado y la volatilidad de la cartera a la visión del equipo gestor.

El fondo, UCITS y con liquidez diaria, tiene actualmente una exposición al mercado de crédito del 84,9%, que se reduce en términos netos al 50,3% (si se tienen en cuenta las coberturas vía shorts y CDS), lo que muestra el actual posicionamiento defensivo del equipo en cuanto a la exposición a crédito. La duración de crédito (sensibilidad a movimientos en los diferenciales) es de solo 2,4 años, frente al 3,5 años de la duración de tipos. Dentro de la cartera, un 26,3% está en deuda financiera (principalmente AT1s), un 36,1% en deuda corporativa, sobre todo en high yield. y más de un 17% en emergentes. El fondo tiene la capacidad de no estar totalmente invertido si el mercado no presenta oportunidades: “Podemos tener algo de liquidez para poder aumentar riesgo en cartera cuando el mercado ofrezca mejores oportunidades”, explicó Lengeling. El rating crediticio medio es de BB y cuenta con más de 180 emisiones.

Sobre las coberturas macro, se trata de ser tácticos e ir ajustando la duración y la exposición neta a mercado en función del entorno –ambas métricas han variado significativamente a lo largo de la historia del fondo. El objetivo de estas coberturas es proteger la cartera en periodos de volatilidad, reduciendo la correlación con el mercado y diversificando la exposición a renta fija.

El fondo, que carece de índice de referencia, mantiene en estos momentos un posicionamiento prudente ante el riesgo de un empeoramiento de los datos macro y otras tendencias que pueden afectar negativamente a la renta fija, como el aumento de los déficits fiscales. “Creemos que las valoraciones en los mercados de crédito están ajustadas y hay que ser más selectivos que nunca a la hora de añadir ideas a la cartera. Sin embargo, hay mucha dispersión en los mercados de crédito y creemos que hay segmentos que siguen ofreciendo valor. Nuestra propuesta es ignorar aquellos segmentos sobrevalorados que constituyen una parte importante de los principales índices, generar yields atractivos invirtiendo en aquellos segmentos que siguen siendo atractivos, utilizar coberturas para proteger la cartera ante cualquier repunte de la volatilidad, y guardar algo de liquidez para poder incrementar riesgo si se diera la oportunidad”, explicaban.

El equipo que gestiona el fondo está liderado por James Friedman (con sede en Boston), y está formado por seis profesionales de inversión, cada uno especializado en los diferentes segmentos del universo de crédito.

Crédito privado con etiqueta ELTIF: la elección de Tikehau Capital

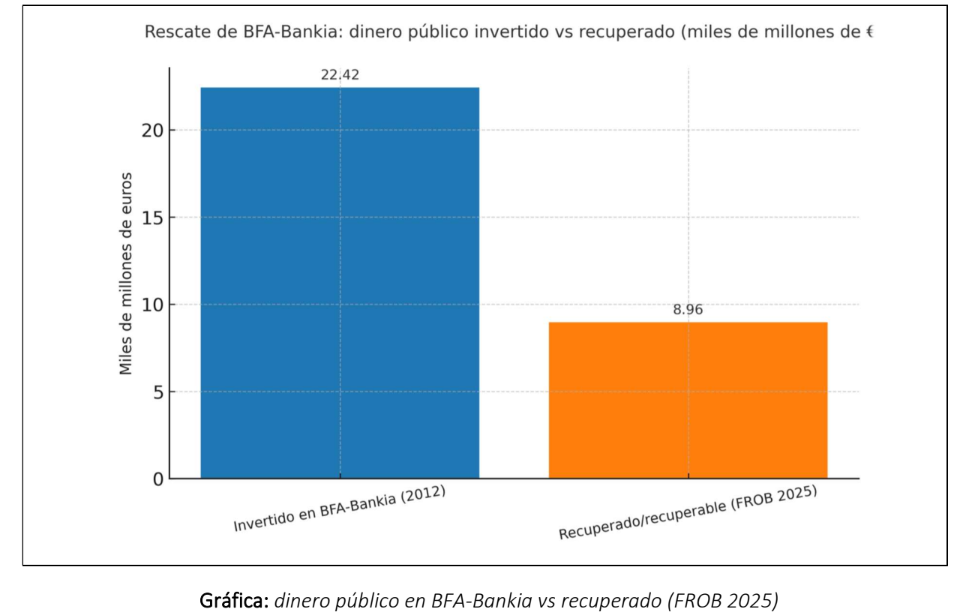

En la octava edición del Funds Society Investment Summit España, también hubo espacio para los mercados privados. Tikehau Capital presentó su estrategia de deuda privada europea en formato semilíquido y evergreen, Tikehau European Private Credit (TEPC), lanzada a principios de este año y dirigida tanto a inversores minoristas como profesionales europeos, con la etiqueta ELTIF 2.0. Una estrategia que se apoya en la experiencia de Tikehau Capital en la gestión de vehículos semilíquidos desde 2017 y en su liderazgo en deuda privada, con aproximadamente 23.000 millones de euros en activos bajo gestión (AuM) y un equipo de más de 40 profesionales de inversión distribuidos en nueve oficinas en toda Europa.

“Es una idea para ofrecer financiación en la economía real, que tiene el foco sobre todo en firmas medianas en Europa y creemos que tiene sentido en un entorno de tipos a la baja, apoyados en nuestro expertise, que nos avala para construir un producto no solo para elegir el subyacente sino también para gestionar la liquidez a lo largo de los años”, explicaba Álvaro Jiménez, Sales Associate Iberia. Sobre los inversores, en la gestora ven “cada vez más entradas de multifamily offices y bancas privadas”. El fondo cuenta con una inversión mínima para minoristas de 40.000 euros, lejos de los 10.000 que marca la ley porque consideran que no es adecuado para todo tipo de carteras. El vehículo inició su actividad el pasado mes de marzo y, desde entonces, ya ha cerrado 42 operaciones de préstamo. De estas, nueve corresponden a operaciones en el mercado primario de direct lending, una a la estrategia de special opportunities y el resto a una cartera de senior loans que Tikehau Capital aportó a la estrategia, permitiendo así contar con una cartera en rendimiento desde el primer momento.

El enfoque principal de TEPC está en el mid-market europeo, invirtiendo en compañías con un EBITDA de entre 20 y 40 millones de euros y facturación de unos 150-200 millones, priorizando emisiones de senior direct lending (al menos un 75% de la cartera). La cartera busca incluir unos 50-60 préstamos durante toda la vida del fondo -centrados en emisores y emisiones senior-, de forma que se irá invirtiendo en nuevos nombres según vayan refinanciando, y estará centrado en Europa, donde Tikehau cuenta con una larga trayectoria. A nivel industria estará muy diversificado, en sectores de crecimiento y con perspectivas para soportar el pago de deuda y evitando ‘red flags’, en los sectores más cíclicos -firmas textiles, restauración o sector automovilístico-. La estrategia también se beneficia de un creciente universo invertible.

Al hablar de mercados privados es clave entender el track record de las gestoras, defendieron los ponentes: en el caso de Tikehau, lleva invirtiendo 15 años en estrategias de direct lending, más de 7.000 millones en más de 200 compañías en las que ha obtenido un retorno medio neto del 7,5%, con un ratio de pérdidas anualizado inferior el 0,1%, pues en la gestora se centran mucho en el componente de riesgo.

Sergio Muelas, Head de deuda privada para Iberia, hacía balance de la importancia de la deuda privada, en un entorno en el que las financiaciones en mercados privados se han multiplicado en los últimos años. Así, la deuda privada supone una alternativa atractiva a la financiación bancaria para las compañías, explicó. “Los préstamos por parte de entidades privadas, fondos o gestoras, surgieron especialmente tras la crisis subprime en 2008, en un entorno de refuerzo de regulación bancaria (con Basilea III), que llevó a la consolidación de bancos y a sus limitaciones para incrementar su deuda. Ese vacío de financiación ha sido cubierto por los fondos de deuda privada desde 2014 y es una vía adecuada, frente a la financiación bancaria, especialmente para compañías medianas de rápido crecimiento”, indicó. Estos fondos ofrecen, frente a los bancos, ventajas como el reembolso a vencimiento, rapidez y confidencialidad de las transacciones, habilidad para diseñar estructuras flexibles que se adapten a las necesidades del negocio y dan soluciones para inversores sofisticados.

Muelas ofreció algunos ejemplos de financiación en direct lending como Profand, un proveedor de mariscos en más de 65 países; Samy Alliance, una firma tecnológica especializada en marketing en redes sociales; o Altafit, una firma de gimnasios necesitada de financiación para su expansión y a la que se acompañó en los momentos más complejos durante la era COVID. “Combinamos flexibilidad con preservación de capital para los LPs”, explicó.

La estrategia, que busca retornos de entre el 7%-8% neto (TIR) con una volatilidad ajustada y capitalización de intereses recurrente, incluye un bucket de liquidez del 20% en efectivo, diseñado para garantizar una gestión eficiente y flexible del vehículo. El valor liquidativo es mensual y se trata de un fondo evergreen, sin vencimiento, con mecanismos de entrada mensuales y reembolsos trimestrales (limitados al 5% del tamaño total del fondo).