Posibles ventajas de una asignación estratégica a deuda de mercados emergentes para inversores europeos

| Por Alicia Miguel | 0 Comentarios

Tras un turbulento año para los mercados de capitales en 2022, los inversores probablemente seguirán afrontando un clima de incertidumbre en 2023. No obstante, algunos factores suscitan esperanza: la inflación comienza a moderarse, los bancos centrales están ralentizando el ritmo del endurecimiento monetario y las valoraciones de la renta fija en muchos sectores resultan ahora atractivas. En este contexto, la deuda de los mercados emergentes (DME) merece una mirada más atenta por parte de los inversores europeos, al ofrecer rendimientos interesantes con respecto a otras clases de activos de renta fija con una volatilidad inferior a la de los activos de renta variable.

Si bien los inversores europeos están acostumbrados a invertir en los mercados emergentes, suelen estar poco representados en las carteras. Al igual que la renta variable de los mercados emergentes, la DME permite a los inversores acceder a unas economías más dinámicas y productivas en comparación con las economías desarrolladas. Asimismo, la DME ha madurado considerablemente como clase de activos en los 30 últimos años. A principios de los años 90, el índice estaba compuesto por unos pocos países, y la clase de activos se percibía como una propuesta de alto riesgo debido a las crisis registradas desde mediados de la década de 1990 hasta principios de la década de 2000. Hoy en día, muchos emisores de DME presentan sólidos perfiles de deuda y una mejor calidad crediticia que en el pasado. Además, la profundidad y la amplitud de la liquidez ha ido en aumento, ya que el tamaño del mercado en general ha crecido hasta aproximadamente los 4,7 billones de EUR, y la DME representa ahora casi el 16% del universo de renta fija mundial.

La deuda de los mercados emergentes puede dividirse en dos subclases de activos principales: la deuda en moneda fuerte y la deuda en moneda local. La DME en moneda fuerte hace referencia a la deuda emitida principalmente en dólares estadounidenses, pero también en euros y yenes japoneses. La DME en moneda local hace referencia a la deuda emitida en la moneda nacional de los emisores. La DME en moneda fuerte puede estar cubierta en euros o dejarse sin cobertura. En el caso de la DME en moneda local, la cobertura cambiaria suele resultar poco práctica, debido a su complejidad y alto coste.

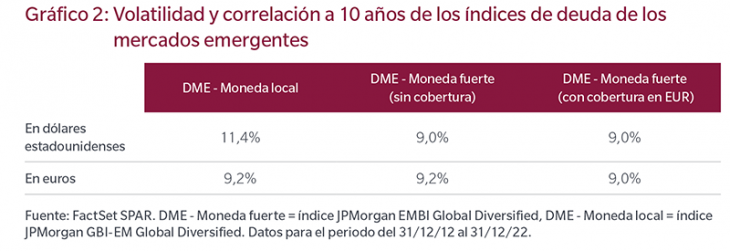

Al considerar una asignación a la DME, es importante entender las características de volatilidad y correlación de la clase de activos. Se suele dar por sentado que la DME en moneda local es más volátil que la DME en moneda fuerte. No obstante, el perfil de volatilidad depende de la moneda de referencia del inversor. Como se muestra en el Gráfico 2, la DME en moneda local ha experimentado en los 10 últimos años una volatilidad más elevada para los inversores estadounidenses, al promediar un 11,4%, en comparación con la volatilidad del 9,0% de la DME en moneda fuerte durante el mismo periodo. Ahora bien, en euros, la volatilidad de la DME en moneda local ha sido mucho menor (del 9,2%), en sintonía con la DME en moneda fuerte sin cobertura, que también registró un 9,2% de media. La cobertura de la exposición en dólares estadounidenses de la DME en moneda fuerte redujo ligeramente la volatilidad global al 9,0%.

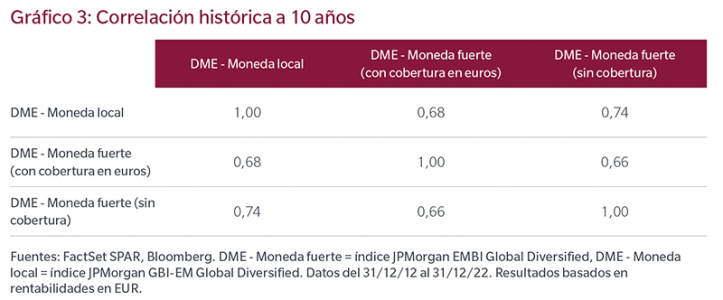

En el Gráfico 3, que muestra las correlaciones entre los diferentes activos de DME, identificamos posibles ventajas de diversificación entre los activos en moneda fuerte y en moneda local, dada la correlación de 0,7 aproximadamente, que varía ligeramente en función de si la DME en moneda fuerte se cubre en euros o no.

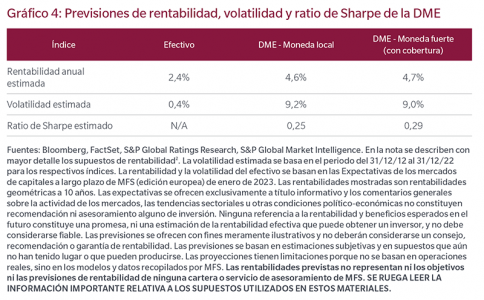

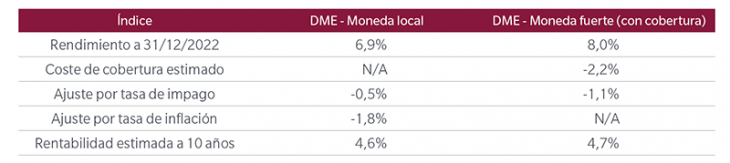

Para analizar las posibles ventajas de una asignación a la DME en una cartera denominada en euros, estimamos las rentabilidades potenciales que un inversor que opera en euros podría registrar en el próximo periodo de 10 años. Utilizamos los rendimientos corrientes como punto de partida y luego realizamos ajustes para tener en cuenta los costes de cobertura, las tasas de impago y la depreciación cambiara en función de las condiciones de mercado vigentes. A continuación, estimamos la volatilidad basándonos en datos históricos y calculamos las ratios de Sharpe previstos, tal y como se muestra en el Gráfico 4.

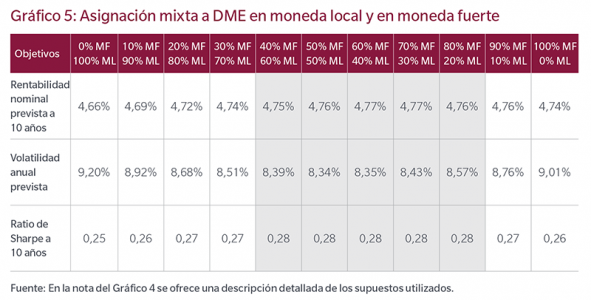

Basándonos en estos supuestos, modelizamos diversas combinaciones de DME en moneda local y en moneda fuerte, tal y como se muestra en el Gráfico 5.

Observamos que las mayores ratios de Sharpe se registran cuando la asignación mixta a la DME en moneda fuerte y en moneda local se sitúa en un rango entre el 40%/60% y el 80%/20%, y que la ratio de Sharpe para las carteras mixtas es ligeramente más elevada que en el caso de cualquier cartera no mixta. Esta sinergia es el resultado de la escasa correlación entre la DME en moneda fuerte y en moneda local que observamos en el Gráfico 3. De esto se desprende que una asignación mixta 50/50 a la DME en moneda fuerte y en moneda local podría constituir un buen punto de partida para los inversores en euros que desean incluir esta clase de activos en sus carteras.

Si bien los cálculos del Gráfico 5 suponen que la DME en moneda fuerte está cubierta en euros, cabe mencionar que se obtuvieron resultados similares cuando se utilizó una versión sin cobertura de la DME en moneda fuerte. Sugerimos a los inversores en euros que cubran estratégicamente su asignación a la DME en moneda fuerte, pero que dejen un margen de maniobra para reducir de forma táctica la cobertura en función de la coyuntura de mercado.

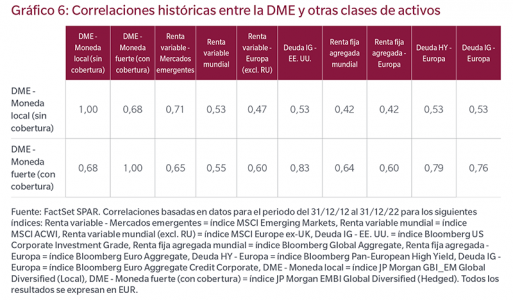

Otro factor que debe tenerse en cuenta es la correlación de la DME con otras clases que, por lo general, se incluyen en las carteras denominadas en euros, tal y como se muestra en el Gráfico 6.

En conclusión, creemos que los inversores europeos deberían plantearse realizar una asignación estratégica a la DME. La DME permite a los inversores obtener acceso a unas economías de mayor crecimiento; además, la clase de activos ha madurado en términos de tamaño del mercado, liquidez y calidad crediticia. La escasa correlación entre la DME en moneda local y en moneda fuerte sugiere que un enfoque mixto podría ser el más adecuado. La DME también ofrece ventajas potenciales en términos de diversificación dentro de carteras más amplias, dada la reducida correlación con otras clases de activos.

Tribuna de Ward Brown, gestor de renta fija emergente en MFS Investment Management, y Jonathan Barry, director general del grupo de soluciones de inversión de MFS Investment Management.