La drástica imposición de aranceles por parte de Estados Unidos ha acentuado la preocupación en el plano geopolítico. Esto se ha traducido en un cambio brusco, no solo en las expectativas de crecimiento e inflación, sino también en las políticas fiscales, además de que podría derivar en una merma de la confianza en los activos estadounidenses, lo que ha provocado una retirada del capital extranjero, como pone de manifiesto la significativa depreciación del dólar estadounidense.

El impacto de la inflación podría revelarse transitorio, mientras que el impacto sobre el crecimiento mundial podría constituir un motivo de gran inquietud. Los indicadores de confianza muestran una sintonía claramente negativa, y los datos a corto plazo podrían seguir viéndose influidos por el hecho de que las empresas y los consumidores tratan de ir por delante de los aranceles. Los consumidores podrían verse afectados de diversas maneras, lo que podría desembocar en un cambio en su comportamiento.

Entre los factores que podrían provocar este cambio se encuentran la falta de confianza, que podría desembocar en un mayor ahorro y un menor consumo, y el temor a la pérdida de puestos de trabajo debido a la reducción del comercio mundial y a la ralentización de los beneficios empresariales. También existe la posibilidad de una reacción violenta contra las marcas ante el creciente enfado por el enfoque de la Administración estadounidense. Ya existen pruebas de que hay menos turistas en Estados Unidos.

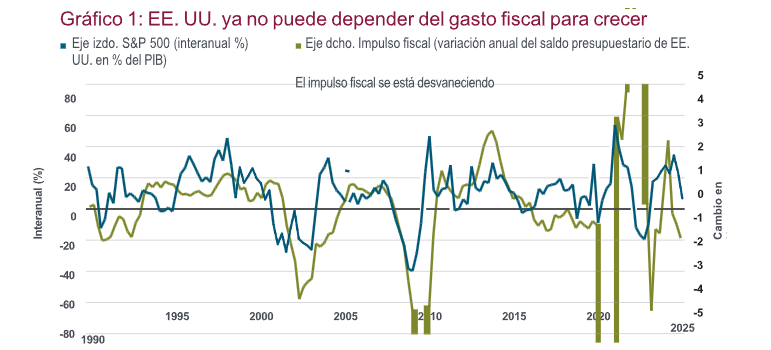

Aunque los datos no muestran notables indicios de flaqueza económica aún, los meses venideros cobrarán una vital importancia. A los aranceles se suma el hecho de que Estados Unidos está acometiendo un endurecimiento de su política fiscal, dado que la Administración se propone reducir el déficit. El recorte en el gasto público resulta propicio para la salud financiera del gigante americano a largo plazo, aunque tendrá repercusiones negativas a corto plazo para la economía.

Fuente: Bloomberg. Datos trimestrales del 31 de diciembre de 1989 al 31 de diciembre de 2025.

¿Por qué es importante? Se prevé una mayor volatilidad en el mercado

Las transiciones generan fricciones, y prevemos que la volatilidad seguirá en cotas elevadas en este entorno. A corto plazo, los mercados de renta variable podrían reaccionar más a los anuncios que a los datos, ya que los analistas intentan recalibrar sus expectativas de beneficios empresariales en una coyuntura macroeconómica y política que no deja de evolucionar. Como gran importador, Estados Unidos se enfrenta a perturbaciones en el suministro mucho más complejas y difíciles de abordar que una caída de la demanda interna.

Creemos conocer la causa y la solución. Por lo general, la volatilidad se ve espoleada por lo que ocurre en los mercados, y las autoridades políticas se reúnen para solucionar los problemas. Aunque puede haber incertidumbre sobre si las políticas funcionarán como se desea, suelen ir en la misma dirección. En este caso, lo que está impulsando la volatilidad son las políticas y la falta de transparencia en cuanto a los objetivos de dichas políticas. Esto podría corregirse, pero no sabemos si lo hará ni cuándo, y, como era de esperar, las relaciones tradicionales se están rompiendo, como la debilidad del dólar estadounidense y del Tesoro en un entorno de aversión al riesgo.

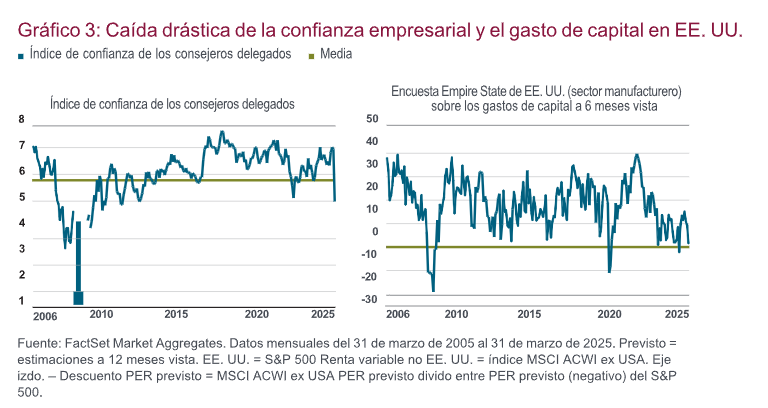

Los beneficios empresariales hacen frente a vientos en contra a medida que el crecimiento económico parece desacelerarse por los aranceles y las restricciones en materia comercial. Aún está por ver en qué nivel «aterrizan» los aranceles, el desenlace de las negociaciones recíprocas y las represalias que podrían adoptar los demás países. Todo esto genera un entorno de incertidumbre en el que las empresas deben tomar decisiones a largo plazo en relación con los gastos de capital. Los compromisos pueden o no convertirse en inversiones hasta que haya claridad en términos de política, y se tardará años en ejecutar y ver el rendimiento de los proyectos.

Además, esta situación debería incrementar las necesidades de capital circulante, lo que incidiría de forma negativa en los márgenes.

¿Cómo afecta a los inversores? Conozca lo que posee

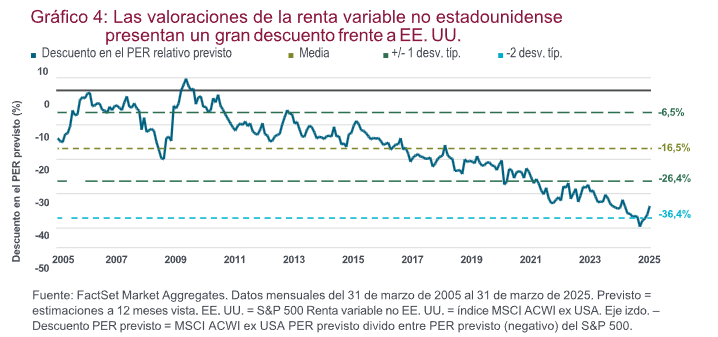

Los puntos de partida son importantes, de ahí que sea esencial mirar más allá de Estados Unidos. La renta variable estadounidense ha cotizado a valoraciones altas en términos históricos, mientras que los múltiplos en todo el mundo siguen coincidiendo con sus medias a más largo plazo o presentan descuento respecto a ellas. Conforme Estados Unidos se embarca en un ciclo de endurecimiento fiscal de forma simultánea a la expansión fiscal que acometen Europa y China, valdría la pena sopesar las asignaciones a la renta variable no estadounidense con el fin de diversificar las carteras y disponer de un mayor margen de seguridad.

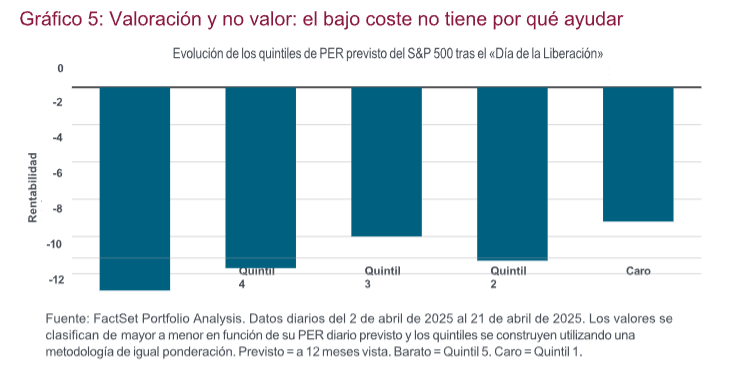

En este entorno, los inversores tienen que buscar empresas resilientes que puedan sortear la incertidumbre. Las valoraciones —catalizador de los flujos de caja y los riesgos para los flujos de caja— adquieren una importancia creciente. Todo ello deriva en una mayor dispersión entre sectores y regiones, lo que debería ser beneficioso para los gestores activos en su intento de encontrar ganadores y evitar perdedores. Los índices generales podrían presentar una sobreexposición a las empresas y las regiones que exhiben un mayor riesgo.

Sea selectivo. Seguimos prefiriendo los títulos no estadounidenses frente a los estadounidenses por las valoraciones relativas y las divergencias en materia de política. A nuestro parecer, el actual panorama favorece el alfa frente a la beta. Mientras que algunos sectores, regiones o factores se enfrentan a vientos en contra más fuertes, incluso las empresas que desempeñan actividades similares podrían verse afectadas de manera diferente en función de su base de producción, sus cadenas de suministro y su ubicación. Aquellas que ofrecen productos críticos no sustituibles y cuentan con poder de fijación de precios se hallan en una buena posición.

Los ganadores del pasado podrían no ser los ganadores del futuro. La suerte puede cambiar a medida que el nivel de perturbación de los sistemas comerciales y financieros mundiales impulse cambios estructurales.

Seguimos opinando que una postura defensiva resulta adecuada y creemos que los siguientes segmentos brindan oportunidades atractivas. Ahora bien, la capacidad de selección sigue siendo clave:

- En los títulos no estadounidenses, Europa y Japón > Mercados emergentes

- Valor > Crecimiento

- Valores de gran capitalización > Valores de pequeña capitalización

- Beta reducida > Beta elevada

Artículo escrito por Ross Cartwright, estratega jefe de Grupo de Estrategias e Información de MFS Investment Management

Conozca más sobre MFS Investment Management

Las opiniones expresadas en este material pertenecen al Grupo de estrategias e información de MFS, parte de la unidad de distribución de MFS, y pueden diferir de las de los gestores de carteras y analistas de MFS. Estas opiniones pueden variar en cualquier momento y no deben interpretarse como asesoramiento de inversión del Asesor, como recomendaciones sobre títulos-valores ni como indicación de intención de negociación en nombre de MFS. Las previsiones no están garantizadas.

La diversificación no garantiza la obtención de beneficios ni la protección frente a pérdidas. Las rentabilidades pasadas no garantizan los resultados futuros.

DIVULGACIÓN PÚBLICA

A no ser que se indique lo contrario, los logotipos y los nombres de productos y servicios son marcas comerciales de MFS® y sus filiales, y pueden estar registrados en determinados países. Distribuido por:

- UU. – MFS Institutional Advisors, Inc. («MFSI»), MFS Investment Management y MFS Fund Distributors, Inc., Miembro de SIPC; América Latina – MFS International Ltd.; Canadá – MFS Investment Management Canada Limited. Nota para los lectores del Reino Unido y Suiza: Publicado en el Reino Unido y Suiza por MFS International (U.K.) Limited («MIL UK»), sociedad de responsabilidad limitada inscrita en Inglaterra y Gales con el número 03062718, cuyo negocio de inversión está autorizado y supervisado en el Reino Unido por la Autoridad de Conducta Financiera (FCA). MIL UK, filial indirecta de MFS®, tiene su domicilio social en One Carter Lane, Londres, EC4V 5ER; Nota para los lectores de Europa (con la excepción del Reino Unido y Suiza): Publicado en Europa por MFS Investment Management (Lux) S.à r.l. (MFS Lux), sociedad autorizada en virtud de la legislación luxemburguesa como sociedad gestora de fondos domiciliados en Luxemburgo. La sociedad ofrece productos y servicios de inversión a inversores institucionales y tiene su domicilio social como sociedad limitada en 4 Rue Albert Borschette, Luxemburgo L-1246. Tel.: 352 2826 12800. Este material no debe ser transmitido o distribuido a personas que no sean inversores profesionales (según lo autoricen las normativas locales) y no debe considerarse fiable ni distribuirse a personas cuando dicha consideración o distribución contravengan la normativa local. Singapur – MFS International Singapore Pte. Ltd. (CRN 201228809M); Australia/Nueva Zelanda – MFS International Australia Pty Ltd («MFS Australia») (ABN 68 607 579 537) posee una licencia de servicios financieros de Australia (número 485343). MFS Australia está regulada por la Comisión de Valores e Inversiones de Australia. Hong Kong – MFS International (Hong Kong) Limited («MIL HK»), una sociedad de responsabilidad limitada autorizada y regulada por la Comisión de Valores y Futuros de Hong Kong (la «SFC»). MIL HK está autorizada para realizar operaciones con valores y actividades reguladas de gestión de activos y puede ofrecer determinados servicios de inversión a «inversores profesionales», según se definen en la Ordenanza de Valores y Futuros («SFO»). Para inversores profesionales en China – MFS Financial Management Consulting (Shanghai) Co., Ltd. 2801-12, 28th Floor, 100 Century Avenue, Shanghai World Financial Center, Shanghai Pilot Free Trade Zone, 200120, China, una sociedad de responsabilidad limitada china registrada para ofrecer servicios de asesoramiento de gestión financiera. Japón – MFS Investment Management K.K. está registrada como Operador de Negocios de Instrumentos Financieros ante el Kanto Local Finance Bureau (FIBO) con el n.º 312, miembro de la Investment Trust Association y de la Investment Advisers Association, Japón. Dado que las comisiones a cargo de los inversores varían en función de circunstancias tales como los productos, los servicios, el periodo de inversión y las condiciones del mercado, el importe total y los métodos de cálculo no pueden revelarse por adelantado. Todas las inversiones implican riesgos, incluidas las fluctuaciones del mercado, y los inversores pueden perder el capital invertido. Los inversores deben obtener y leer cuidadosamente el folleto y/o el documento establecido en el artículo 37-3 de la Ley de Instrumentos Financieros y Bolsas de Valores antes de realizar cualquier inversión. Para los lectores de Arabia Saudí, Kuwait, Omán y EAU (con la excepción del Centro Financiero Internacional de Dubái (DIFC) y el Centro Financiero Internacional de Abu Dabi (ADGM)). En Catar, esta información se dirige estrictamente a inversores sofisticados y personas con elevados patrimonios. En Baréin, dicha información se dirige en exclusiva a instituciones sofisticadas: La información contenida en este documento se dirige estrictamente a inversores profesionales. La información contenida en el presente documento no constituye una oferta, invitación o propuesta de oferta, recomendación de solicitud u opinión u orientación sobre un producto, servicio y/o estrategia financiera, y debe interpretarse como tales.

Aunque se ha puesto el máximo esmero a la hora de garantizar la exactitud de la información contenida en el presente documento, no se asume responsabilidad alguna por los errores, las equivocaciones o las omisiones que pudiera contener, ni por las medidas que se adopten sobre la base de dicha información. Solo podrá reproducir, difundir y utilizar este documento (o cualquier parte de él) con el consentimiento de MFS International U.K. Ltd (en adelante «MIL UK»). La información incluida en el presente documento se ofrece exclusivamente con fines informativos. No está destinada al público en general, y no debe ser distribuirse al público general ni ser utilizada por este. La información contenida en el presente documento puede contener afirmaciones que no revisten un carácter puramente histórico, sino que son «afirmaciones con vistas a futuro». Se trata, entre otras cosas, de proyecciones, previsiones o estimaciones de ingresos. Estas declaraciones prospectivas se fundamentan en determinados supuestos, algunos de los cuales se describen en otros documentos o materiales pertinentes. Si no entiende el contenido de este documento, deberá consultar a un asesor financiero autorizado. Tenga en cuenta que cualquier material enviado por el distribuidor (MIL UK) ha sido enviado electrónicamente desde el extranjero. Sudáfrica: el presente documento y la información en él contenida no constituyen ni pretenden constituir una oferta pública de valores en Sudáfrica, por lo que no deberán interpretarse como tal. El presente documento no está concebido para su distribución generalizada al público en Sudáfrica. Este documento no ha recibido la aprobación de la Financial Sector Conduct Authority ni MFS International (U.K.) Limited ni sus fondos están registrados para la venta pública en Sudáfrica.