El patrimonio de las 500 mayores gestoras del mundo alcanzó los 139,9 billones de dólares estadounidenses a finales de 2024, lo que representa un aumento del 9,4% respecto al año anterior, según un nuevo estudio del Thinking Ahead Institute. Según explica el documento, este resultado marca la continuación de la recuperación del sector de la gestión de activos, con un volumen total que vuelve a superar el récord registrado en 2021.

El repunte fue impulsado principalmente por los gestores de Norteamérica, que experimentaron el mayor crecimiento, con un avance interanual del 13% y un total de 88,2 billones de dólares estadounidenses, equivalentes al 63% del total de activos gestionados por las 500 mayores firmas. Por el contrario, Japón registró una disminución significativa, con una caída del 9,5% en los activos gestionados en 2024, reflejando disparidades regionales en el desempeño económico y de inversión. A su vez, el Reino Unido, que ocupaba el segundo puesto mundial en 2019, podría descender al cuarto lugar en los próximos cinco años, superado por Francia y Canadá si se mantienen las tendencias actuales.

En opinión de Jessica Gao, directora del Thinking Ahead Institute, estamos viendo una convergencia de fuerzas —desde el auge de las estrategias pasivas y los mercados privados hasta la creciente influencia de la Inteligencia Artificial— que están transformando los cimientos mismos de la gestión de activos. “La magnitud del crecimiento, especialmente en Norteamérica, y la creciente concentración entre los 20 principales gestores, reflejan tanto oportunidades como responsabilidades. Como custodios de casi 140 billones de dólares estadounidenses en activos, la industria debe equilibrar rendimiento y propósito, agilidad y responsabilidad. Este es un momento decisivo para redefinir qué significa el valor a largo plazo, no solo para los inversores, sino también para la sociedad en su conjunto”.

Así es la industria

A nivel estratégico, la industria continúa su transformación hacia las estrategias pasivas, que ya representan el 39,0% del total de activos, un aumento del 6,1% interanual. En contrapartida, los activos gestionados activamente descendieron al 61%, una reducción del 3,6% respecto al año anterior.

Los 20 principales gestores consolidaron aún más su dominio, concentrando el 47% del total de activos gestionados, frente al 45,5% en 2023. El total de activos gestionados por este grupo ascendió a 65,8 billones de dólares estadounidenses, de los cuales 15 firmas estadounidenses representaron el 83,9% de esa cifra. BlackRock, Vanguard y Fidelity Investments mantuvieron sus posiciones como los tres mayores gestores globales, con BlackRock liderando el ranking desde 2009.

El estudio también destaca el rápido ascenso de los especialistas en mercados privados, cuyo crecimiento ha superado al de los gestores tradicionales. Por ejemplo, Brookfield elevó su AUM de 240 mil millones de dólares estadounidenses en 2017 a 1,06 billones de dólares estadounidenses en 2024, lo que supone un crecimiento anual compuesto del 20% en ocho años y una subida de 46 posiciones en el ranking, impulsada por la creciente demanda de los inversores en crédito privado, infraestructuras y bienes raíces.

Por regiones, Oriente Medio ha ganado protagonismo como centro estratégico para la gestión de activos, gracias a reformas regulatorias en los Emiratos Árabes Unidos, como la actualización de las normas sobre activos digitales y el régimen de Fondos de Inversión Cualificados. Estas medidas están atrayendo a firmas globales a centros financieros como el Dubai International Financial Centre y Abu Dhabi, mientras que las oportunidades temáticas en inversión Shariah, ESG y activos digitales se alinean con las agendas nacionales de transformación, fortaleciendo la competitividad regional.

Por otro lado, la Inteligencia Artificial (IA) se consolida como un elemento clave en la industria: el estudio revela que el 47% de las firmas están invirtiendo en IA para mejorar procesos estratégicos, operativos y de atención al cliente. No obstante, su adopción sigue en fases tempranas, ya que el 78% de las gestoras destinan menos del 10% de su presupuesto tecnológico a esta área. Aun así, el 61% espera aumentar el gasto en IA en los próximos cinco años, mientras que un 64% expresó preocupación por los riesgos cibernéticos asociados.

Una mirada sobre España

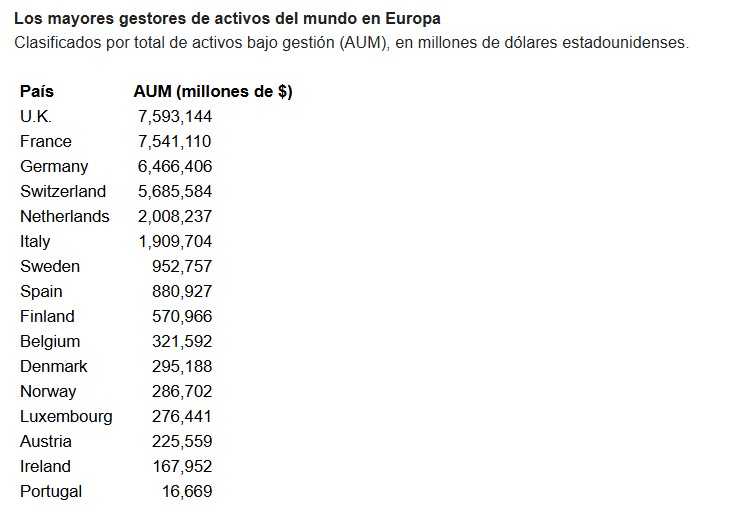

España también crece, aunque por debajo de la media global. Con un crecimiento del 8% en los AUM de las 10 gestoras españolas que están entre el top 500, ocupa el 8.º lugar en Europa, superando los 880.000 millones de dólares. Si bien está por detrás de potencias como Reino Unido, Francia y Alemania, sigue siendo un mercado relevante.

“Un mercado que destaca por su dinamismo y capacidad de adaptarse a las tendencias globales, especialmente el creciente interés por inversión en activos alternativos y mercados privados. Además, España es líder en sostenibilidad con 90% de las gestoras del análisis adoptando compromisos de cero emisiones netas (solo por detrás de Países Bajos, que alcanza el 100%)”, destaca el informe.

En palabras de Brenda Szymanowski, Senior Associate en Investments de WTW: “El entorno económico en España muestra una inflación moderada pero persistente, tipos de interés en fase de estabilización y cierta volatilidad derivada de la incertidumbre global. Este escenario puede favorecer la gestión activa, ofreciendo a los gestores locales oportunidades para generar valor añadido y diferenciarse en un mercado competitivo. No obstante, para que España siga escalando posiciones y consolidándose como un mercado europeo relevante en inversión y diversificación, es fundamental impulsar la educación financiera y promover la cultura del ahorro privado, elementos clave para garantizar la sostenibilidad a largo plazo”.