Franklin Templeton mantiene su apuesta por el negocio de los alternativos. Muestra de ello ha sido la reciente adquisición de Apera Asset Management, firma paneuropea especializada en crédito privado, operación que le ha permitido elevar sus activos globales de crédito alternativo hasta los 90.000 millones de dólares.

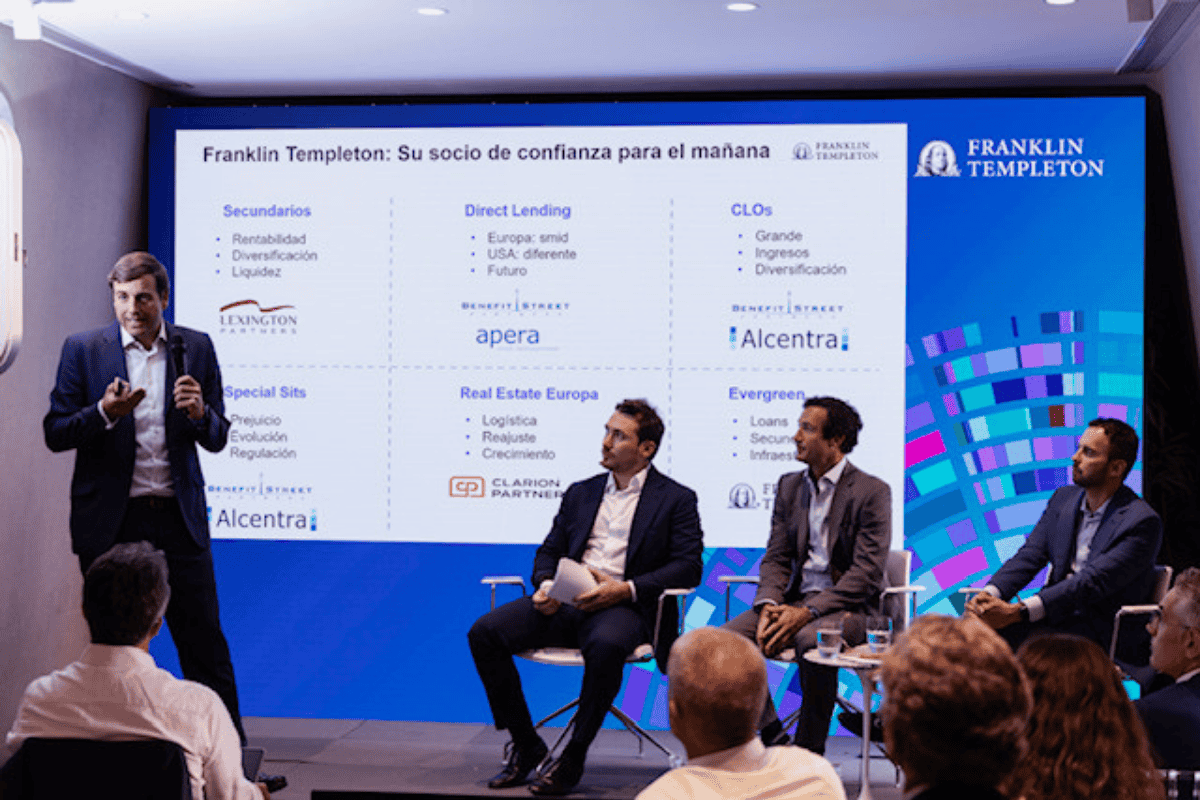

Con más de cuatro décadas de experiencia en inversiones alternativas, Franklin Templeton ha ampliado significativamente su oferta en los últimos cinco años, tanto en clases de activos como en tipos de vehículo. Para ello, su fórmula ha sido incorporar firmas especializadas como Lexington Partners (2021), Alcentra (2022) y, este mismo año, Apera AM. Según explican, ahora los equipos especializados del Grupo cubren toda la gama de activos alternativos: private equity, secundario y coinversiones (Lexington Partners), crédito privado (Benefit Street Partners/Alcentra y Apera Asset Management), inmobiliario (Clarion Partners), así como hedge funds, venture capital y activos digitales, gestionados por equipos especializados de Franklin Templeton en cada una de estas áreas.

El desarrollo estratégico de su plataforma de inversiones alternativas responde, según Franklin Templeton, al creciente interés de inversores institucionales, y del segmento wealth, por los mercados privados. Para la gestora, estos mercados se han consolidado como elemento esencial de las carteras debido a su capacidad para aportar diversificación, mayores rendimientos, acceso a la economía real y reducción de la volatilidad.

“En Franklin Templeton estamos viendo una demanda creciente de inversores españoles y portugueses, tanto del segmento institucional como del wealth. Nuestro objetivo es convertirnos en su socio de confianza liderando la nueva era en mercados privados, dando acceso a productos de alta calidad y acompañando a nuestros clientes en su educación en este tipo de activos”, afirmó Javier Villegas, Head of Latin America & Iberia de Franklin Templeton, durante un evento con clientes celebrado en Madrid.

Por ejemplo, en el mercado español, prevé que la asignación a mercados privados registre un crecimiento significativo en los próximos años, liderado principalmente por el segmento wealth.Y reconoce que el auge de los fondos evergreen representa un cambio estructural que no hará más que seguir creciendo, reflejado en tasas de crecimiento superiores al 20% anual. “Nuestros clientes buscan diversificar sus carteras y acceder a nuevas fuentes de alpha, minimizando la volatilidad y optimizando los retornos. Eso es precisamente lo que permiten los mercados privados, y en Franklin Templeton hemos construido las capacidades necesarias para acompañar a nuestros clientes en esta nueva etapa”, señaló Ana Álvarez, Head of Sales Iberia de Franklin Templeton.

Estrategias en mercados privados

Según los gestores y especialistas de la gestora, los mercados privados están transformando el panorama inversor. Una de sus principales reflexiones es que en entornos de menor liquidez y ralentización de las desinversiones, los fondos secundarios de private equity facilitan a los inversores el acceso a activos maduros, valoraciones más transparentes y mitigación de la curva J, al tiempo que aportan diversificación en sectores, geografías, gestores y “vintages”. Para la firma, esta clase de activo ofrece una alternativa eficiente para flexibilizar el rebalanceo de carteras y generar rentabilidad mediante la gestión activa y el aprovechamiento de información diferencia

En segundo lugar, y como fruto del debate del evento, la gestora destaca que el segmento de direct lending en Europa destacan las oportunidades existentes en el segmento de pequeñas y medianas empresas europeas (lower-mid market), donde predominan operaciones por debajo de los 100 millones de euros y préstamos superiores a 15 millones. Según su visión, este mercado está menos saturado que el de medianas y grandes empresas y actualmente presenta una dinámica más favorable en cuanto a volumen de operaciones y fondos, ya que ofrece un mayor número de oportunidades de inversión – aproximadamente 700 oportunidades de inversión al año – para un menor número de fondos.

La gestora señaló que entender cómo funcionan los CLOs (Collateralized Loan Obligations) y su contribución a la rentabilidad real durante periodos de tensión y a largo plazo ayuda a desmontar los mitos creados alrededor de estos activos. “Éstos han demostrado una resiliencia y liquidez históricas durante periodos complicados que, junto con el crecimiento del mercado a largo plazo y las mejoras legislativas, desmienten la idea de que son inversiones muy arriesgadas e ilíquidas”, afirman.

También puso el foco en los fondos evergreen, cuyo crecimiento está redefiniendo el acceso a los mercados privados, facilitando inversiones continuas y sin vencimiento predeterminado. En su opinión, “estos vehículos contribuyen a ampliar la base inversora (especialmente del segmento wealth) y democratizar los mercados privados, aportando mayor flexibilidad y equilibrio a las carteras”. Sin embargo, advierte de que es importante tener en cuenta qué tipo de activos encajan en esta estructura. Según la gestora, elegir la estructura adecuada depende de la estrategia del fondo, los requerimientos de liquidez, el perfil del inversor y la alineación a largo plazo entre gestor e inversor.

Ideas de inversión

Otro de los sectores donde los expertos de la gestora ven oportunidades es el segmento de logística europea. Según argumenta, el reajuste de precios y las transformaciones estructurales derivadas del auge del comercio electrónico, así como la modernización de las cadenas de suministro y la inversión en defensa e infraestructuras, están configurando un nuevo ciclo industrial en Europa. Franklin Templeton observa que el sector inmobiliario logístico europeo es una oportunidad de crecimiento sostenido, caracterizado por activos de alta calidad y potencial de revalorización a largo plazo.

La gestora subrayó también el atractivo del sector de las infraestructuras, atribuyéndolo a sus características distintivas, al entorno actual de mercado y al papel diversificador que este tipo de activos puede desempeñar en las carteras. Según comentó, se estima que, para 2040, las necesidades globales de infraestructura superen los 94 billones de dólares, lo que representa una oportunidad de capital estimada en 15 billones de dólares para inversores privados.

En respuesta a esta “atractiva demanda de mercado”, Franklin Templeton ha firmado recientemente una alianza estratégica con Actis, Copenhagen Infrastructure Partners y DigitalBridge para ofrecer soluciones de inversión en infraestructuras privadas enfocadas en seguridad energética, electrificación y digitalización; áreas que considera clave para aprovechar este potencial.