2025 se perfila como notablemente diferente, marcado por la agitación comercial y cambios en la asignación de activos. En este contexto, la Asociación Europea de Fondos y Gestión de Activos (Efama, por sus siglas en inglés) ha presentado una nueva edición de su FactBook con cuatro claras tendencias dentro de la industria: el coste de los UCITS continúa descendiendo; aumenta el tamaño de los fondos; los UCITS pasivos gana popularidad; y peso de la renta variable estadounidense es considerable en estos vehículos.

“La edición 2025 del EFAMA Fact Book muestra una industria en un momento crucial: la concentración de fondos está aumentando, las asignaciones de activos están cambiando y los costos de los fondos continúan disminuyendo. Aunque las finanzas sostenibles enfrentan obstáculos, los inversores minoristas están incrementando su participación, una señal alentadora para el éxito de la Unión de Ahorro e Inversión (SIU). La clave para ese éxito será la preservación de los UCITS como estándar de referencia y la promoción de estrategias de inversión por ciclo de vida para el ahorro para la jubilación”, ha destacado Tanguy van de Werve, director general de Efama.

Por su parte, Thomas Tilley, economista senior de Efama, ha comentado que el análisis de datos muestra el fuerte crecimiento de los AIFs cerrados en los últimos años, así como una disminución de la popularidad de los fondos de renta variable sectoriales y de los UCITS de bonos ligados a la inflación, y el aumento constante de la propiedad transfronteriza de fondos entre los hogares europeos.

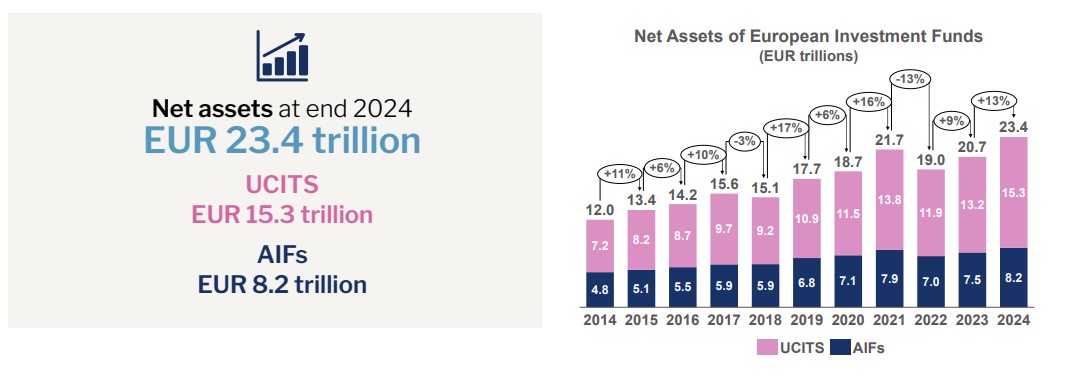

En un mirada global a la industria, en 2024, el patrimonio en fondos UCITs aumentaron un 13% hasta alcanzar los 23,4 billones de euros, gracias a unas entradas netas de 685.000 millones de euros en 2024, lo que supuso triplicar los 235.000 millones de euros de 2023. “Los ETFs UCITS atrajeron 269.000 millones de euros en ventas netas en 2024. Las entradas netas récord en ETFs fueron impulsadas principalmente por los ETFs de renta variable (201.000 millones de euros), lo que contrasta con los UCITS de renta variable no ETF, que registraron salidas netas de 53.000 millones de euros a lo largo de 2024, siendo este su segundo año consecutivo con salidas netas”, recoge el informe en sus conclusiones.

El número de fondos domiciliados en Europa siguió aumentando, con 857 nuevos fondos netos a lo largo del año. Con ello se alcanzó un total de 67.940 a finales de 2024. “En conjunto, desde 2014, el número total de fondos ha aumentado un 18,5%”, indican desde Efama.

Principales tendencias

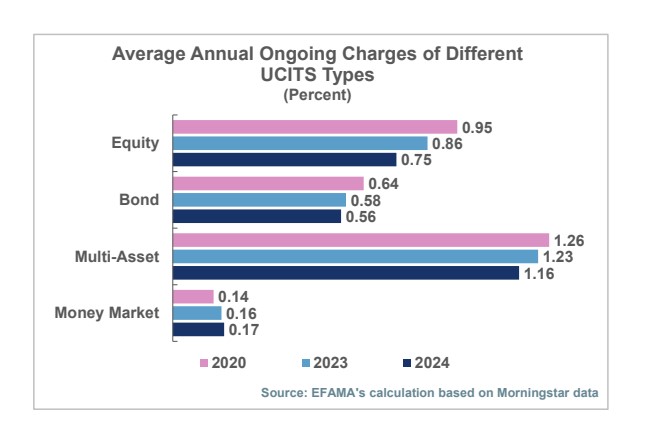

Sobre las principales tendencias que marcaron el año, el informe de Efama destaca que los costes de los fondos están disminuyendo en todos los principales tipos de UCITS a largo plazo. “Los UCITS de renta variable vieron cómo sus costes promedio bajaron gradualmente en los últimos años, disminuyendo un 21% entre 2020 y 2024 hasta un 0,75%. Los costes promedio de los UCITS de renta fija bajaron un 8% en el mismo periodo, hasta el 0,56%. Los UCITS multiactivos siguieron siendo más caros que otros fondos, pero sus costes también se redujeron un 8%, situándose en un promedio del 1,16%”, indica el informe.

Los inversores perciben estos menores costes como una ventaja competitiva al ponerlos en relación con la rentabilidad de estos productos. El informe señala que el rendimiento anual promedio de 2024 de todos los principales tipos de UCITS superó la media de los últimos 5 años: los fondos de renta variable entregaron un rendimiento promedio del 18,1%, los multiactivos un 9,8%, los de renta fija un 8,9% y los fondos del mercado monetario un 7,8%.

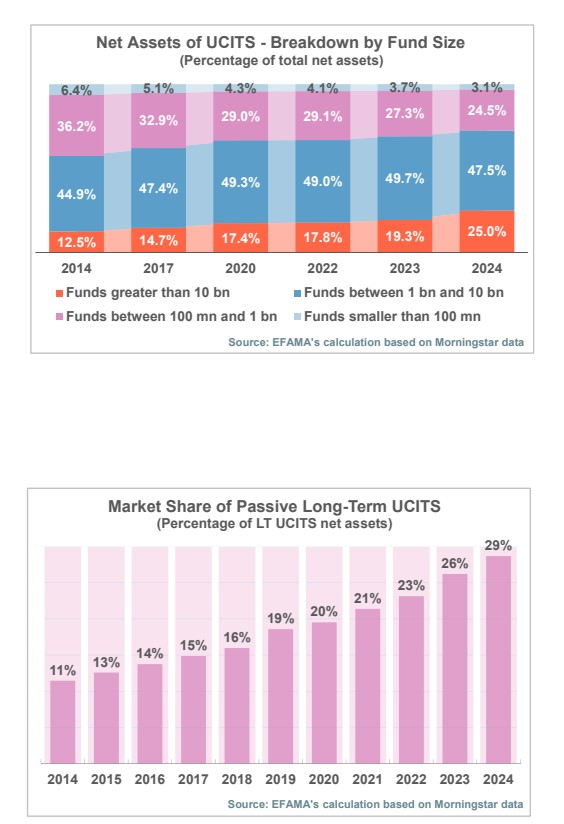

En segundo lugar, el análisis de los fondos muestra que los fondos más grandes representan una proporción cada vez mayor del mercado UCITS. En concreto, los vehículos UCITS con menos de 100 millones de euros representaron menos del 4% del total de activos netos de UCITS en 2024, y su participación está disminuyendo drásticamente. En contraste, la proporción de fondos más grandes —los que superan los 1.000 millones de euros y especialmente los que superan los 10.000 millones de euros— continúa aumentando, favorecida en los últimos años por la mayor demanda de ETFs y MMFs.

Una tendencia que ha llamado la atención en 2024 ha sido la popularidad que han ganado los UCITS pasivos. Según indica el informe, la cuota de mercado de los UCITS pasivos aumentó del 11% en 2014 al 29% a finales de 2024, creciendo tres puntos porcentuales durante 2024. “Este fuerte aumento refleja la creciente preferencia de los inversores por los ETFs”, comentan.

Hogares europeos

Sobre el interés de los inversores, destaca que las ventas de fondos SFDR Artículo 9 se volvieron negativas, mientras que las de los fondos de Artículo 8 y 6 se recuperaron. Según explica Efama, las ventas netas de fondos SFDR Artículo 9, que mostraron resistencia durante la caída del mercado en 2022, se volvieron negativas en 2024. Por el contrario, los fondos de Artículo 6 y Artículo 8 experimentaron un cambio positivo, con un fuerte aumento en las entradas netas. “Este cambio se debió principalmente al aumento en la popularidad de los ETFs y los fondos del mercado monetario”, matizan.

Por último, desde Efama ponen el foco en que los hogares europeos realizaron fuertes compras de fondos. En 2023, los fondos enfrentaron competencia directa de emisiones de bonos gubernamentales dirigidas a inversores minoristas domésticos. Sin embargo, en 2024, las compras minoristas de valores de deuda disminuyeron mientras que las adquisiciones de fondos por parte de los hogares aumentaron a 258.000 millones de euros, el segundo nivel más alto de la última década. “Esto confirma que los inversores minoristas europeos dependen en gran medida de los fondos de inversión para obtener exposición a los mercados de capitales”, afirman desde la organización sectorial.