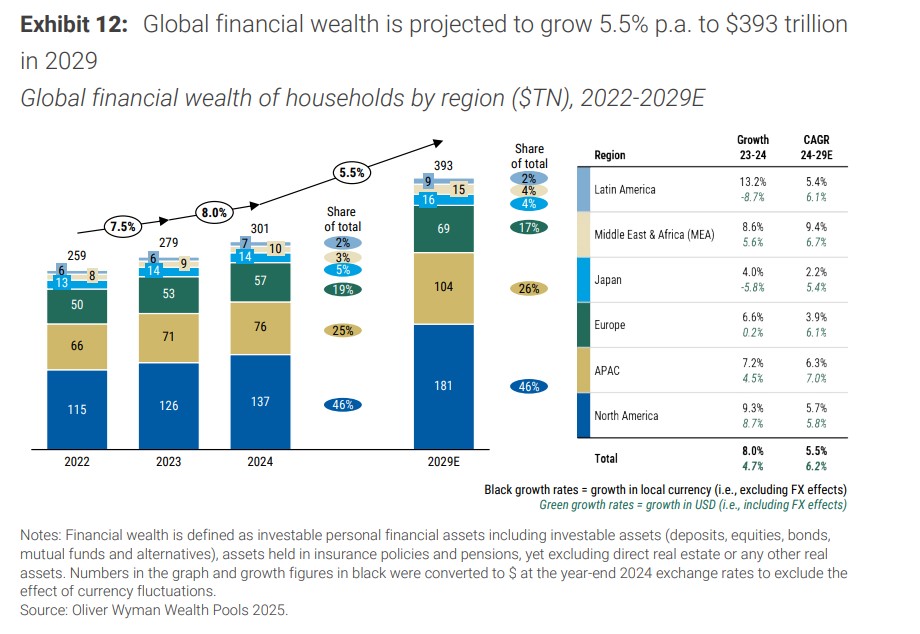

Aunque la industria de gestión de activos se enfrenta a un claro proceso de transformación y consolidación, que conllevará un menor número de players en el mercado, la realidad es que las oportunidades de negocio siguen siendo sólidas. Según las estimaciones del último informe elaborado por Morgan Stanley y Oliver Wyman, el patrimonio financiero global de los hogares va camino de alcanzar los 393 billones de dólares en 2029, con una tasa de crecimiento anual compuesta del 5,5%. Es decir, los individuos seguirán necesitando productos de inversión.

De hecho, el patrimonio financiero global de los hogares alcanzó los 301 billones de dólares en 2024, lo que supuso un aumento del 7% en 2023 y del 8% en 2024. Su crecimiento fue resiliente en todas las regiones, con las Américas y Oriente Medio y África mostrando las mayores ganancias, excluyendo los efectos de las divisas. Sin embargo, cuando se ajusta por divisas, el crecimiento real en dólares estadounidenses fue moderado en todas las regiones, con crecimiento negativo en América Latina y Japón.

“De cara al futuro, proyectamos que la riqueza financiera global crezca a un 5,5% anual hasta 2029, volviendo a un nivel más cercano al 6% anual observado entre 2019 y 2023. En términos absolutos, el crecimiento de la riqueza sigue estando fuertemente concentrado en Norteamérica y APAC. La riqueza de Europa podría beneficiarse de políticas de apoyo y de una mayor asignación de inversión de los hogares en el futuro. Oriente Medio y África, y América Latina muestran un crecimiento constante. En general, las tasas de crecimiento son más bajas que en informes anteriores debido a la inclusión de seguros de vida, pensiones y la franja de riqueza por debajo de 0,3 millones de dólares”, señala el informe en sus conclusiones.

Auge de la riqueza: principales tendencias

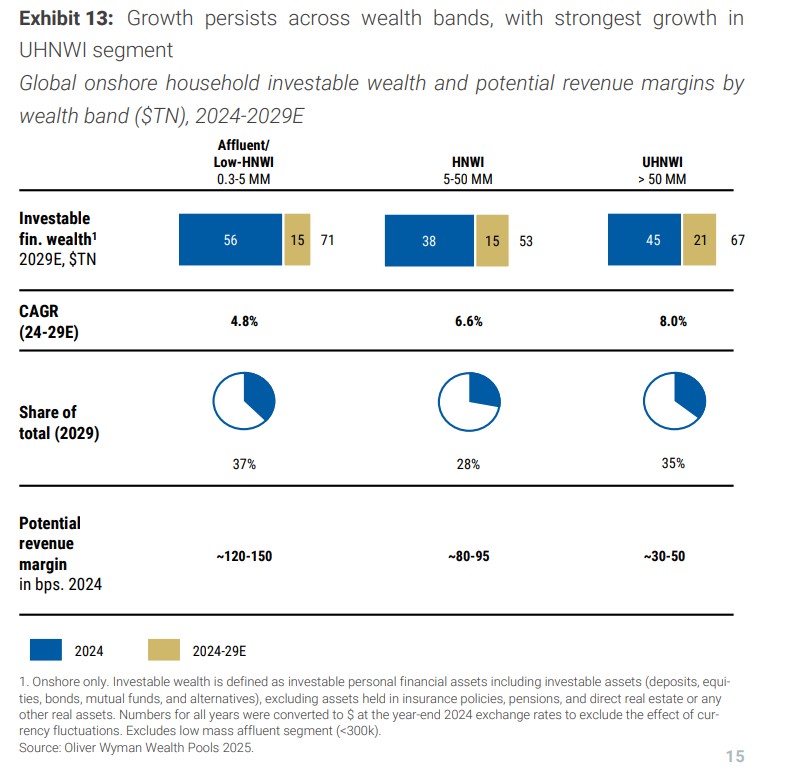

El análisis que hace el informe muestra que, en términos de riqueza financiera invertible onshore -definida como la riqueza financiera mantenida onshore excluyendo los activos en pólizas de seguros y pensiones-, los individuos de ultra alto patrimonio (UHNWI) y los individuos de alto patrimonio (HNWI) continuarán impulsando la creación de riqueza con tasas anuales del 8,0% y 6,6%, respectivamente, en los próximos cinco años.

“El extremo superior del grupo Afluente/Bajo-HNWI sigue siendo una oportunidad considerable para las gestoras en todo el mundo: un segmento que es ‘rico pero mal atendido’ y que ofrece un potencial de ingresos significativamente mayor que el espacio UHNWI y HNWI. Las gestoras que puedan adaptar su oferta y controlar los costes pueden desbloquear el crecimiento en este segmento”, señala en sus conclusiones.

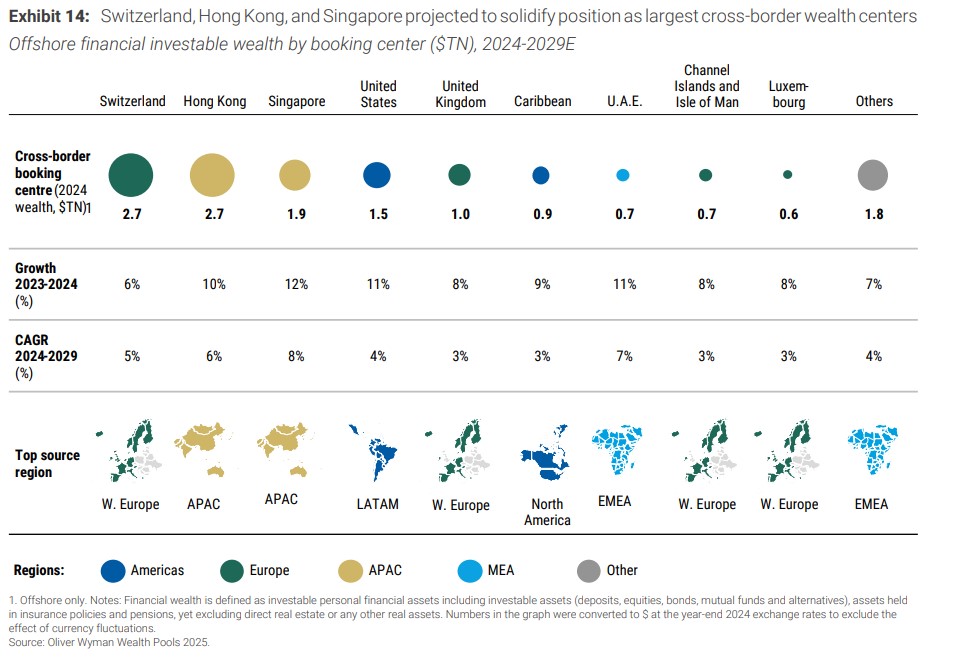

Por su parte, la riqueza financiera offshore totalizó 14 billones de dólares en 2024, con los flujos de riqueza transfronterizos creciendo cerca de un 10% anual, superando el crecimiento global. Según explica, la incertidumbre geopolítica y las necesidades de diversificación entre los clientes UHNW sostienen la demanda de centros de registro en refugios seguros. Se espera que los tres mayores centros de riqueza transfronteriza, Suiza, Hong Kong y Singapur, capten cerca de dos tercios de las nuevas entradas hasta 2029. Fuera de los tres principales, se espera que Estados Unidos y Emiratos Árabes Unidos experimenten el crecimiento más rápido, beneficiándose EE.UU. de los flujos de América Latina y ampliando los EAU su atractivo más allá de Oriente Medio.

Otra conclusión llamativa es el surgimiento de nuevos paraísos fiscales. El informe indica que, fuera de los tres primeros, Estados Unidos y los Emiratos Árabes Unidos son los centros transfronterizos de más rápido crecimiento. “Estados Unidos en entradas de Latinoamérica; Emiratos Árabes Unidos ampliándose más allá de Oriente Medio”, explican.

Trasformar al cliente en beneficio

En términos de captación de riqueza, este es el escenario que las gestoras nacionales e internacionales tienen por delante de aquí a 2029. Su principal reto, sin olvidar que el sector está inmerso en un proceso de concentración, será transformar esos clientes en beneficio. Un auténtico reto si tenemos en cuenta que los márgenes de ingresos del sector cayeron 6 puntos básicos en 2024 y otros 3 puntos básicos en el primer semestre de 2025. “Tres de cada cuatro empresas líderes registraron descensos y solo una de cada dos los compensó con recortes de costes. Se acentúa la reducción de los márgenes”, apunta el informe.

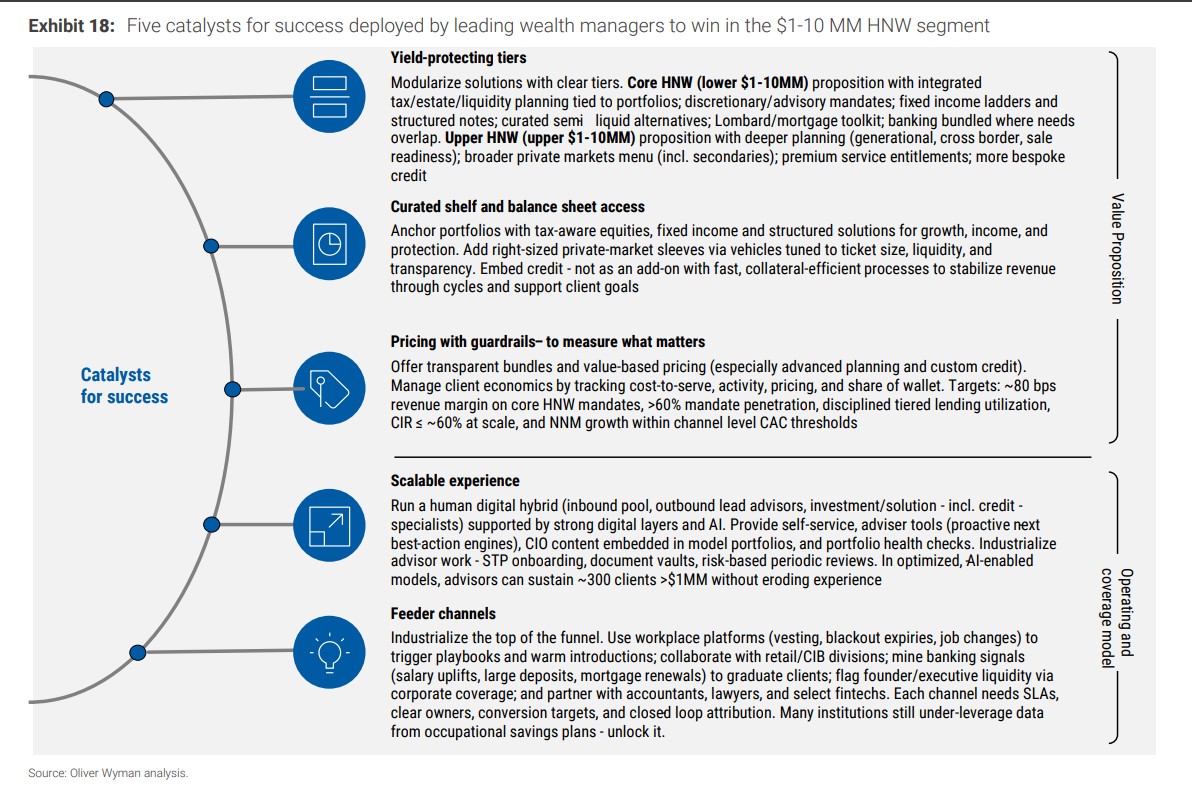

En este sentido, el informe identifica que los clientes con un patrimonio neto de entre 1 y 10 millones de dólares son el segmento clave. Según argumenta, se trata del mayor grupo de clientes, con rendimientos en puntos básicos más altos que los UHNW y con la entrada de un gran número de nuevos participantes sin asesoramiento y con gran cantidad de efectivo.

El documento observa que las principales gestoras están movilizando cinco catalizadores para ganar en este segmento: modular las soluciones de inversión ofreciendo niveles de protección del rendimiento; anclar las carteras con acciones fiscalmente eficientes, renta fija y soluciones estructuradas para crecimiento, ingresos y protección; ofrecer paquetes transparentes y precios basados en valor; implementar un modelo híbrido humano-digital apoyado por sólidas capas digitales y de IA; y mejorar los canales de captación.

Según las conclusiones del informe, las gestoras se encuentran con que la “dependencia de la beta” es “arriesgada”. “Entre 2015 y 2024, solo alrededor de un tercio del crecimiento de la gestoras procedió de dinero nuevo neto, lo que está impulsando a las empresas a enfocarse en la productividad de sus gestores de relación, la disciplina en precios y el aumento de la participación en la cartera de los clientes”.

Desde Morgan Stanley y Oliver Wyman consideran que las gestoras deben reajustar sus costes, y tildan esta tarea de urgente: “Muchos ratios de eficiencia (CIR) rondan el 75%, con el personal representando alrededor de dos tercios de los gastos operativos. Los programas de modelos operativos pueden desbloquear entre un 10% y un 25% de ahorro bruto antes de la reinversión”.