En el plano macroeconómico, aunque el despliegue del paquete fiscal alemán puede ofrecer sorpresas positivas en Europa en lo que a crecimiento económico se refiere, el contexto sigue favoreciendo las inversiones en Estados Unidos, si bien el tono sigue siendo de moderación en ambos casos.

EE.UU: tregua al shutdown y desacuerdos en la Fed

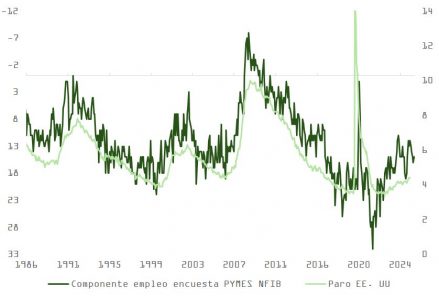

Siguiendo la tendencia de la semana pasada, los indicadores del empleo privado estadounidense han continuado mostrando debilidad, pero sin ser concluyentes. La nueva serie semanal de ADP apunta a una pérdida media de unos 11.000 empleos privados en la última semana con respecto a la media móvil de las cuatro anteriores, mientras que la encuesta entre PYMES de la NFIB ha caído a un mínimo de seis meses y se reduce el porcentaje de empresas que planean contratar.

En paralelo, el foco ha estado en el ámbito político-fiscal. La tregua es solo temporal. Tras 43 días, el cierre de operaciones del gobierno federal (shutdown) más largo de la historia ha terminado con la firma del paquete de financiación que mantiene a la mayoría de agencias abiertas hasta el 30 de enero, si bien persiste el riesgo de nuevas tensiones a comienzos de 2026.

El cierre generará un importante “cuello de botella” estadístico: la Casa Blanca ha sugerido que podría omitirse por completo el dato de IPC de octubre, algo sin precedentes en las series modernas. En la misma línea, Kevin Hasset ha confirmado que el informe de empleo de septiembre será comunicado en su totalidad, pero la cifra de paro del mes pasado no será publicada al no contarse –ni poder reproducir de forma concluyente- las encuestas de empleo entre familias, que son la base de ese cálculo.

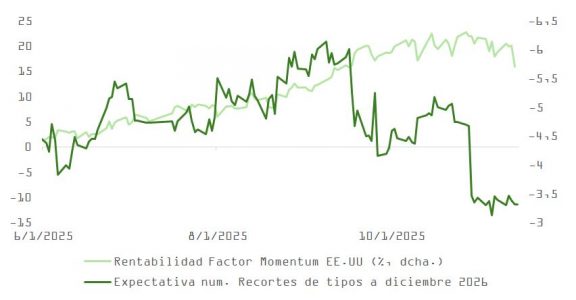

En un artículo publicado por el especialista del Wall Street Journal en asuntos relacionados con la Fed, Nick Timiraos, se explica cómo esta situación puede evidenciar aún más la fractura en el seno del banco central estadounidense respecto a la rebaja de 0,25% que los inversores esperaban para el próximo 10 de diciembre, cuya probabilidad era del 65% y ha pasado en los últimos días a solo el 50%.

El inusual estado de la economía, con la inflación muy por encima del objetivo y la creación de empleo debilitándose rápidamente, la falta de datos recientes que permitan evaluar la evolución en ambos frentes o el efecto que en ambos casos podría tener una desautorización por parte del Tribunal Supremo a las tarifas IEEPA de Trump, anima a pensar que la polarización en las perspectivas de los miembros de la Fed, con 10 de 19 de sus miembros apoyando en septiembre recortes para octubre y diciembre, puede haberse agudizado desde entonces.

Varios miembros de la Fed han enfriado la probabilidad de un recorte en diciembre, mientras otros siguen mostrándose dovish. Gobernadores como Miran, Bowman o Waller han defendido mayores recortes en días previos, pero voces más cautas, como Collins (Boston), Hammack (Cleveland), Musalem (San Luis, que tiene voto) o Kashkari (Minneapolis), insisten en mantener los tipos sin cambios “por algún tiempo”. Hay incluso alguno que, como John Williams (de la Fed de Nueva York), y ante el riesgo de un drenaje brusco de liquidez en el sistema, sugiere el regreso de la expansión cuantitativa de balance (o QE) cuando aún no ha finalizado el proceso de reducción (QT). Hacía tiempo que no se percibía tanta discordancia en los mensajes desde la Reserva Federal.

Europa: empleo, sentimiento e inflación, con ruido político-fiscal

En Reino Unido, el mercado laboral da señales de enfriamiento: la tasa de paro de los tres meses hasta septiembre ha repuntado al 5% interanual y el número de trabajadores en nómina se ha reducido en octubre, lo que ha incrementado la probabilidad de un recorte del BoE en diciembre y ha impulsado una fuerte caída de rentabilidades en los gilts a 10 años.

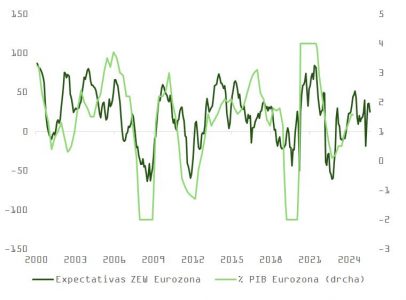

El índice germano ZEW de sentimiento económico de noviembre ha decepcionado al retroceder por debajo de lo esperado, anticipando un entorno aún frágil para la actividad que no señala una aceleración en crecimiento a corto plazo. En el terreno de precios, la inflación armonizada alemana de octubre se ha confirmado en el 2,3% interanual, con servicios todavía tensos, algo que la propia Schnabel (BCE) ha subrayado al advertir de riesgos inflacionistas al alza ligados a servicios y cuellos de botella geopolíticos.

En Francia, el foco se ha desplazado a las cuentas públicas: la Asamblea Nacional ha votado mantener suspendida la reforma de pensiones dentro del presupuesto, retrasando la subida de la edad de jubilación y reduciendo, a corto plazo, el ruido político sobre el déficit, aunque a costa de un mayor desequilibrio a largo plazo. Los mercados han acogido positivamente el paso, estrechándose el diferencial OAT-Bund a mínimos desde agosto y descontando una probabilidad baja de contagio hacia los mercados de deuda pública. No obstante, con las grandes agencias calificadoras habiendo recortado y colocado una perspectiva negativa sobre la deuda francesa, la volatilidad e incertidumbre en los spreads se mantendrá elevada.

La insaciable demanda de computación, las dudas de la Fed y la esperada corrección

Respecto al mercado, la esperada digestión de las ganancias acumuladas desde los mínimos de abril parece haber llegado. Aunque los resultados de CoreWeave deberían haber despejado inquietudes, el temor en torno a la hipotética burbuja IA y a la “economía K”, que divide a los miembros de la Fed, han pesado sobre las cotizaciones.

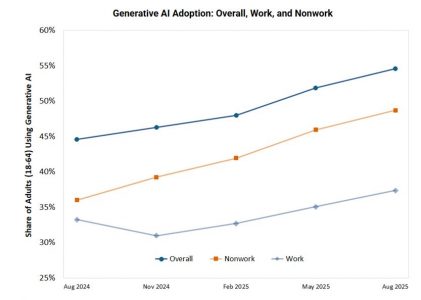

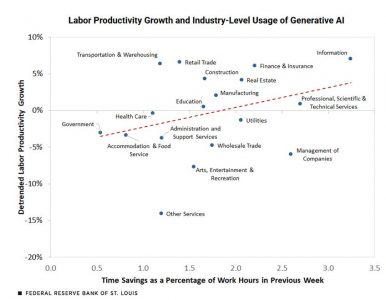

En línea con comentarios de otros hiperescaladores y empresas neocloud, CoreWeave no pudo ser más optimista: «estamos experimentando una demanda implacable e insaciable». Y aunque empresas como Meta y OpenAI son clientes muy relevantes, CoreWeave advirtió de que está viendo también un aumento de los pedidos desde la empresa tradicional y el sector público. Este mensaje coincide con las conclusiones del informe publicado por la Fed de San Luis respecto a la aceleración en adopción de servicios IA fuera del ámbito de las empresas tecnológicas.

La compañía dijo que está viendo mucho interés no solo por los GPU Blackwell, el chip de última generación de Nvidia, sino también por los de generaciones anteriores que se siguen alquilando a precios nada baratos, algo que vendría a desmontar las tesis de que el valor de los GPUs se depreciará totalmente en los próximos dos años.

Balance

En conjunto, la semana ha mezclado señales de enfriamiento en algunos mercados laborales y encuestas con un contexto de inflación global algo más controlada, apoyo fiscal y monetario todavía presentes y, de fondo, una mejora notable del apetito por riesgo en Europa, frente a un Estados Unidos lastrado por el sector tecnológico y la incertidumbre estadística tras el shutdown. Como hemos venido explicando, todo apunta a que no estamos en una burbuja todavía, pero sí en una fase de exuberancia racional que ofrecerá oportunidades.

Por Carlos Ruiz de Antequera

Por Carlos Ruiz de Antequera