Se cumplen 10 años de la petición del tercer y último rescate que Grecia solicitó durante la crisis de deuda europea. Tras una década marcada por la austeridad, ¿en qué situación se encuentra la deuda de Grecia? Según Jakob Suwalski y Alessandra Poli, analistas del sector público y soberano de Sector Ratings, el perfil de deuda del país muestra una importante resiliencia.

Su principal conclusión tras analizar el comportamiento del país es que una consolidación fiscal más lenta de lo previsto o un aumento inesperado del gasto público podrían afectar negativamente a la evolución de la deuda tanto en Grecia como en Italia, especialmente en caso de producirse choques externos. “Esto destaca también la importancia de desarrollar un mercado secundario profundo y líquido para los bonos soberanos, como herramienta clave para reforzar la sostenibilidad de la deuda pública”, argumentan.

Perfil de deuda

Ambos analistas afirman que el favorable perfil de deuda de Grecia constituye una de sus principales fortalezas crediticias, pero advierte de que reducir la dependencia de los préstamos públicos y aumentar la financiación a través del mercado es esencial para mejorar la liquidez, ampliar la base de inversores domésticos y garantizar la sostenibilidad de la deuda a largo plazo.

“En mayo de 2025, Grecia anunció su intención de reembolsar los 31.600 millones de euros restantes del acuerdo sobre el préstamo griego de 2010 (GLF, por sus siglas en inglés) antes de 2031, una década antes de lo previsto. Esta medida se suma a la amortización anticipada de préstamos por valor de 20.100 millones de euros al FMI, completada en 2022, y a los reembolsos anticipados del GLF por 5.290 millones en 2023. Esta aceleración en el calendario de pagos debería suavizar el perfil de vencimientos de Grecia y reducir el riesgo de refinanciación a partir de 2032”, explican.

En su opinión, aumentar la proporción de valores negociables en la combinación de financiación del país, manteniendo al mismo tiempo la disciplina fiscal, reforzaría el marco de financiación soberana. Aunque consideran que ello implique depender de una base inversora potencialmente más volátil, formada por inversores privados nacionales y extranjeros, en comparación con el sector oficial europeo.

“Una mayor proporción de deuda negociable en la composición de la deuda griega también contribuiría a profundizar los mercados de capitales nacionales, facilitaría el acceso a financiación para bancos y empresas, y haría el sistema financiero más flexible. Una curva de tipos soberanos más líquida también ofrecería una mejor referencia para la fijación de precios, lo que permitiría una asignación de capital más eficiente en toda la economía griega”.

Los acreedores oficiales

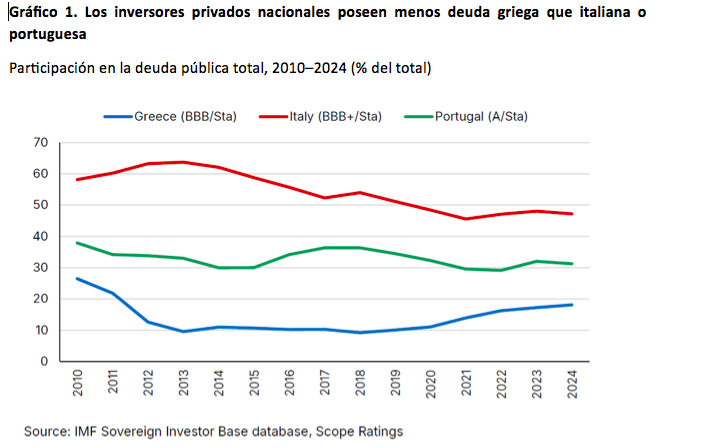

Suwalski y Poli destacan que el perfil de deuda soberana de Grecia (BBB/Estable) sigue marcado por su estructura altamente concesional, con una vida media de 18,9 años. En concreto, aproximadamente el 73% de la deuda está en manos del sector oficial.

“El Mecanismo Europeo de Estabilidad (MEDE, AAA/Estable) y el Fondo Europeo de Estabilidad Financiera (FEEF, AA+/Estable) poseen actualmente cerca de la mitad de la deuda pública griega, ambos con tipos de interés altamente favorables”, afirman.

Y explican que esta estructura se traduce en bajos costes de servicio de la deuda: los pagos de intereses representaron solo el 2,3% del PIB en 2024 y se prevé que aumenten moderadamente hasta el 2,7% en 2030. “Grecia también mantiene una amplia reserva de liquidez de unos 42.000 millones de euros (en torno al 17% del PIB), una de las más elevadas de la zona euro, lo que le proporciona un importante colchón frente al riesgo de refinanciación”, añaden.

Ventajas y contrapuntos

Según su visión, aunque los préstamos públicos son estables y rentables, no son negociables y limitan la liquidez en el mercado secundario. “Así, el mercado de bonos soberanos griego sigue siendo relativamente poco profundo, lo que dificulta la formación de precios, la construcción de una curva de rendimientos de referencia y, en última instancia, reduce la participación de los inversores y la flexibilidad financiera”, matizan los expertos.

Esto contrasta, por ejemplo, con el perfil de deuda de Italia (BBB+/Estable), que refleja una fuerte demanda inversora nacional y proporciona al gobierno italiano una significativa liquidez en el mercado secundario. “En el caso de Grecia, la tenencia de títulos de deuda pública por parte de inversores privados nacionales ha sido históricamente inferior a la de Italia, pero también a la de Portugal (A/Estable), que igualmente cuenta con una importante participación del sector oficial en su deuda. Esto implica que una retirada acelerada del apoyo oficial (por ejemplo, mediante reembolsos anticipados voluntarios), aunque demuestre una vuelta sostenida a los mercados de capitales, podría aumentar el riesgo de refinanciación si no va acompañada del desarrollo paralelo del mercado nacional de bonos”, añaden.