El período de publicación de resultados correspondientes al segundo trimestre ha comenzado con señales alentadoras. Aunque nos encontramos en fases iniciales, según datos de Bloomberg, el 82% de las 66 compañías del S&P 500 que han reportado hasta ahora han superado las estimaciones de beneficios por acción (BPA) del consenso de analistas.

Sin embargo, las reacciones en las cotizaciones de las compañías que han sorprendido positivamente han sido moderadas. Este comportamiento podría indicar que las expectativas del mercado eran demasiado conservadoras. Un claro ejemplo se observa en los movimientos limitados de los precios de acciones como NXPI (NXP Semiconductors) o NFLX (Netflix), a pesar de presentar resultados y guías superiores a las previstas.

Sentimiento de mercado y expectativas e conómicas

El sentimiento inversor, inicialmente rezagado mientras el mercado entraba en una zona técnica de sobrecompra, ahora está más cerca de mostrar signos de complacencia. Este cambio en la actitud inversora se atribuye principalmente a tres factores clave: el sólido inicio de la temporada de resultados, la nueva tregua arancelaria hasta el 1 de agosto y expectativas optimistas de nuevos acuerdos comerciales, así como datos macroeconómicos recientes que señalan un crecimiento más robusto de lo anticipado hace algunas semanas.

A pesar de este escenario positivo, el mercado de renta fija sigue descontando aproximadamente dos recortes en los tipos de interés por parte de la Reserva Federal hasta diciembre. Este aparente contraste entre las expectativas de crecimiento económico y las previsiones monetarias añade una capa de complejidad al análisis de mercado.

Contexto macroeconómico y arancelario

Desde el punto de vista macroeconómico, los datos recientes han proporcionado alivio y soporte a las valoraciones actuales del mercado:

- Economía estadounidense: el riesgo de recesión técnica se ha disipado considerablemente. Tras una contracción del -0,5% del PIB en el primer trimestre, se proyecta un crecimiento del 2,5% para el segundo trimestre, según la Fed de Atlanta. Esta mejora en expectativas podría impulsar aún más las previsiones de beneficios corporativos.

- Inflación: contrariamente a las preocupaciones iniciales, la inflación ha sorprendido a la baja durante cinco meses consecutivos. La inflación subyacente, excluyendo vivienda, está cerca del objetivo del 2%. Aunque podría haber un leve sesgo al alza durante el verano, las fuerzas desinflacionistas en vivienda y servicios, que constituyen el 75% del núcleo del IPC, parecen sólidas.

- Impacto Arancelario: el mercado ya parece haber digerido en gran medida el impacto inicial de las recientes tensiones arancelarias. Las caídas observadas en abril, similares en magnitud a episodios previos en entornos geopoliticos complejos como la caída del petróleo en 2015, se consideran transitorias y han sido en gran medida absorbidas.

Perspectivas monetarias y políticas

El llamado “Trump Put” sigue activo en la mentalidad inversora, alimentado por varios factores: los estímulos fiscales provenientes del paquete OBBBA (estimados en un impacto positivo de entre el 0,3% y el 0,7% del PIB en 2026), la pausa temporal en la imposición de aranceles, beneficios derivados de un dólar más competitivo y la presión potencial para implementar recortes de tipos tras el verano. Estos elementos continúan reforzando la postura alcista en el mercado e invitando a los bolsistas a comprar en caídas.

Históricamente es muy poco habitual una compresión en PER con entornos de crecimiento positivo en PIB y BPA. La valoración actual es, sin duda, exigente. No obstante, puede estar justificada por el reajuste de pesos de sectores en el S&P 500 y por un aumento muy relevante en el crecimiento potencial en rentabilidad corporativa.

Riesgos y excesos de complacencia

Sin embargo, el riesgo más inmediato para el mercado no parece provenir de los fundamentos macroeconómicos, sino de posibles excesos de complacencia técnica y de sentimiento. El retorno del inversor minorista, aunque todavía moderado en términos absolutos, refleja una disminución en la percepción del riesgo comercial, como indica la encuesta AAII.

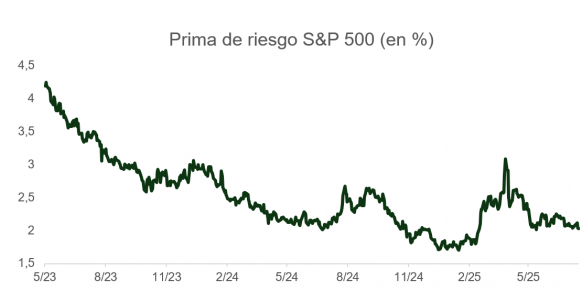

No obstante, estos excesos no parecen tan pronunciados como a finales de 2024, lo que se refleja en la prima de riesgo en acciones. Además, las tendencias positivas observadas en las previsiones de BPA para 2025 y 2026 en Estados Unidos en comparación con la zona euro y Japón proporcionan soporte adicional a las valoraciones actuales.

La caída en el índice dólar DXY, que podría añadir alrededor de un 1% al crecimiento del BPA, junto con precios moderados de la energía y el impacto expansivo del paquete fiscal OBBBA (especialmente relevante durante sus dos primeros años), también respaldan la perspectiva de mantener múltiplos elevados durante más tiempo.

Conclusión: perspectiva optimista con precaución

En resumen, aunque los fundamentos económicos parecen sólidos y brindan soporte al mercado, los inversores deben mantenerse atentos a potenciales correcciones técnicas derivadas del exceso de complacencia. Un equilibrio cuidadoso entre optimismo y cautela será crucial en los próximos meses, con especial atención a la evolución de los datos macroeconómicos y las decisiones de política monetaria y comercial que podrían influir significativamente en la dirección futura de los mercados financieros.

Por Carlos Ruiz de Antequera

Por Carlos Ruiz de Antequera