En opinión de John Butler y Eoin O’Callaghan, Macro Strategists de Wellington Management, el aumento del proteccionismo en Estados Unidos está intensificando muchos de los rasgos que definen la nueva era económica, al acelerar el proceso de desglobalización, agravar la disyuntiva entre crecimiento e inflación y elevar las primas de riesgo y los rendimientos en todo el mundo. “Es de esperar que, con el tiempo, la agenda del America First provoque una reasignación estructural que aleje los flujos de capital internacionales del país que la promueve”, afirman.

Según su análisis, la respuesta de los responsables políticos a esta nueva situación está incrementando la presión estructural sobre la inflación. Es cierto que el año comenzó con una coyuntura macroeconómica muy favorable, y desde entonces, la reacción política al impacto de los aranceles se ha materializado en forma de estímulos adicionales.

“Si se estabilizara la incertidumbre comercial, desaparecería un riesgo de cola negativo y daría paso a una importante reaceleración de la inflación mundial. Esto favorecería el crecimiento nominal a corto plazo, pero podría dejar desfasadas las políticas monetarias excesivamente laxas de los bancos centrales. Tal escenario reforzaría una inflación ya de por sí estructuralmente más elevada y, en última instancia, aumentaría la probabilidad de que se produjera un ciclo de expansión rápido seguido de una contracción”, apuntan.

En cambio, consideran que si la incertidumbre actual motivara un aumento sostenido del ahorro de los consumidores, aumentaría el riesgo a una recesión global y un mayor escrutinio sobre la sostenibilidad de la deuda soberana.

La respuesta política

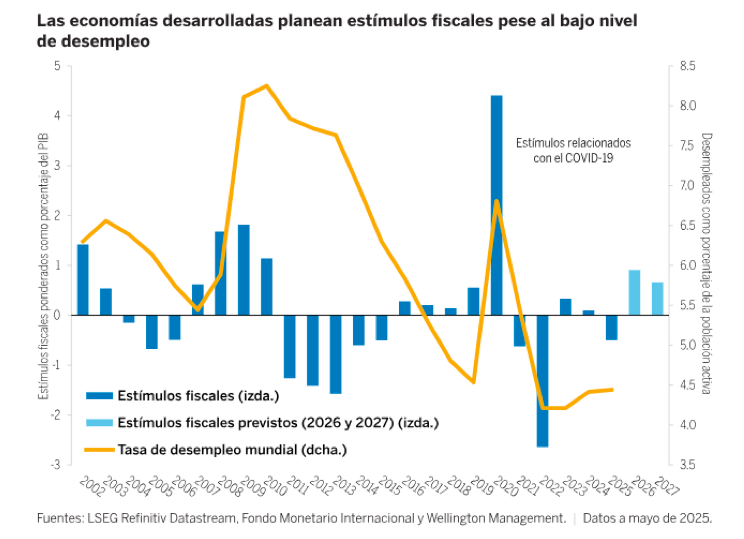

Para Butler y O’Callaghan, la respuesta de los responsables políticos a esta nueva situación está incrementando la presión estructural sobre la inflación. “En primer lugar, los gobiernos están relajando su política fiscal. Quizá la cuestión macroeconómica más relevante de los últimos cinco años haya sido la reticencia de casi todos los gobiernos —sobre todo, de países desarrollados— a reducir sus déficits fiscales, a pesar de registrar sólidos crecimientos nominales y datos de desempleo históricamente bajos. Las tasas de desempleo bajas —y el crecimiento nominal alto— suelen coincidir con la reducción de los déficits fiscales en la medida que suben los ingresos. Sin embargo, esto no ha llegado a suceder en los últimos años porque los países no lo han permitido y, al contrario, gobiernos de todo el mundo han gastado sus ganancias cíclicas”, explican ambos expertos.

Según su análisis, en la actualidad, las administraciones están reaccionando otra vez a la “negativa” conmoción geopolítica y de la oferta con una política fiscal más acomodaticia que, según las previsiones, dará lugar a la relajación fiscal más importante desde 2010, con el paréntesis obvio de la pandemia de COVID-19.

Ahora bien, reconocen que, en el plano positivo, los estímulos en países como Alemania, Japón y China deberían impulsar la demanda interna y contribuir a la reducción de los desequilibrios mundiales, si bien podrían traer consigo un incremento estructural de la inflación. Sostienen que, a diferencia de 2010, cuando había un importante exceso de capacidad en la economía global y un elevado nivel de sufrimiento (con altas tasas de desempleo), la relajación fiscal actual se produce en un contexto de datos de desempleo internacional próximos a sus mínimos de cuarenta años y con la inflación subyacente global muy por encima de su objetivo.

En segundo lugar, destacan que la política monetaria global también se está relajando. “Mientras que la Fed se muestra reacia a recortar los tipos, por las posibles repercusiones de los aranceles en la inflación y de los estímulos de la agenda America First, el resto del mundo ha reaccionado bajando los tipos y, en particular, Japón ha suspendido su ciclo de alzas. Todo ello se ha traducido en unos tipos oficiales muy por debajo de la tasa de crecimiento nominal del PIB mundial. A pesar de las afirmaciones de los bancos centrales en sentido contrario, antes del choque de los aranceles no era tan evidente que la política global fuera restrictiva. Ahora lo es aún menos”, añaden Butler y O’Callaghan en su último análisis.

La clave: el comportamiento del ahorro

Según su explicación, el comportamiento del ahorro es clave para comprender las posibles consecuencias. “Esta reacción política está allanando el camino para una mayor inflación estructural. La agilidad con que abordemos esta situación dependerá de la magnitud del impacto comercial y de incertidumbre en Estados Unidos. Es lícito preguntarse si la Administración Trump hará tal mella en la confianza que el sector privado aumentará el ahorro de forma preventiva en el futuro. O bien si los esfuerzos para lograr acuerdos comerciales y la reducción de los aranceles restablecerán la confianza lo suficiente como para liberar el gasto retenido”, afirman.

A su parecer, pueden pasar dos cosas: si los consumidores y las empresas responden ahorrando más, cualquier intento de relajación fiscal y monetaria probablemente no sea eficaz; Y, por otro lado, si, en cambio, la incertidumbre empieza a disiparse en los próximos meses, habrá que prestar atención a los estímulos públicos y a sus consecuencias.

Para ellos, la hipótesis más probable es la segunda. “En este escenario, cabría esperar una reaceleración del crecimiento nominal y un repunte de la inflación, desde los ya elevados niveles actuales, que dejarían desfasadas las políticas monetarias excesivamente laxas de los bancos centrales. Más avanzado el año, el debate sobre los tipos de interés se centraría en intentar predecir cuándo empezarían a revertir los bancos centrales los últimos recortes”, comentan.

Las políticas de estímulo y un crecimiento nominal sorprendentemente alto pueden parecer positivos. Sin embargo, matizan que en última instancia pueden llevarnos a un entorno macroeconómico mucho menos estable, caracterizado por ciclos de expansión y contracción más cortos. “Por tanto, es necesario abandonar las medidas actuales. Desde un punto de vista político, no parece probable que esto vaya a suceder en el ámbito fiscal, por lo que les correspondería intervenir a los bancos centrales. De no hacerlo, la inflación alta echaría raíces, los tipos a largo plazo se elevarían y, en definitiva, el ciclo económico se haría mucho más inestable. En los próximos seis meses tendremos una idea más clara sobre hacia dónde evolucionará la situación. Mientras tanto, creemos que los inversores deben mantener una actitud abierta y estar preparados para cambiar de rumbo y mitigar la incertidumbre”, concluyen Butler y O’Callaghan.