Bajo la amplia resiliencia de la economía también se esconde una marcada divergencia. Según advierte Tiffany Wilding, economista de PIMCO, “los constantes giros de la política estadounidense combinados con el auge de la adopción de la tecnología de IA han creado ganadores y perdedores: muchas grandes empresas intensivas en capital que despliegan la IA de forma agresiva están tomando la delantera, mientras que cada vez más trabajadores (y sus hogares) se quedan atrás”. Su principal conclusión es que estas tendencias macroeconómicas cruciales parecen estar a punto de continuar, con repercusiones para la economía, los mercados y la política en 2026 y más allá.

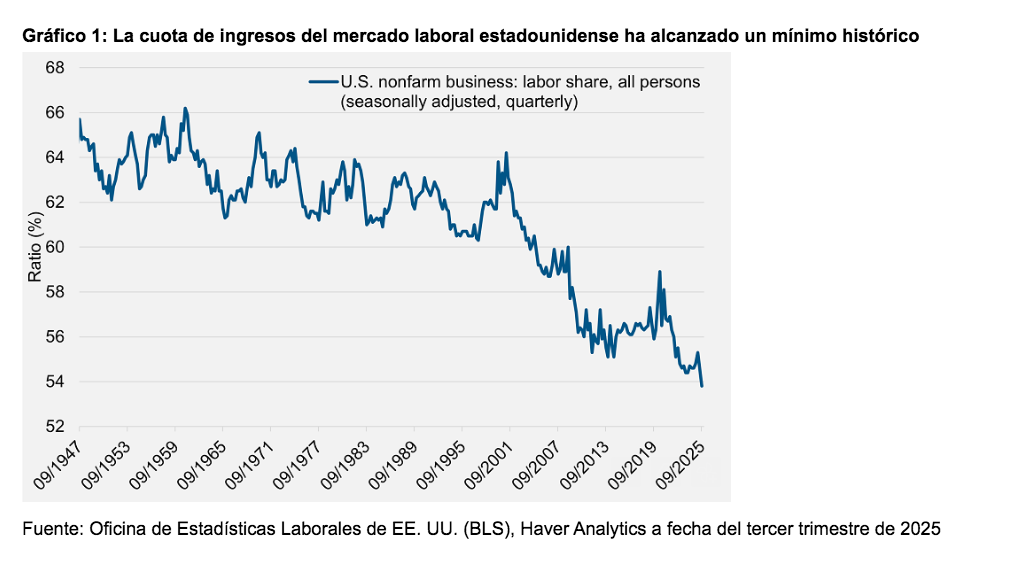

Si nos fijamos en los datos, se observa que, en el tercer trimestre de 2025, la productividad en EE.UU. creció aproximadamente un 2% respecto al año anterior, muy por encima de las tendencias de otros mercados desarrollados. Sin embargo, Wilding destaca que los trabajadores estadounidenses no pudieron aprovechar plenamente el beneficio de su trabajo más productivo. “De hecho, la cuota de ingresos de los trabajadores estadounidenses cayó a un mínimo histórico en un conjunto de datos que se remonta a casi ocho décadas atrás”, señala.

Caída de la cuota laboral

Según explica la economista de PIMCO, la participación laboral en EE.UU. —la fracción de los ingresos de una economía que corresponde a los trabajadores a cambio de sus servicios laborales— fue relativamente estable desde los años 40 hasta los 90, con una media de aproximadamente un 60%–65%. “Después de finales de los años 90, algo cambió. La cuota laboral siguió cayendo tras cada gran recesión, pero a diferencia de antes de los años 90, nunca se recuperó realmente durante las expansiones posteriores a la recesión, cuando la holgura del mercado laboral fue absorbida”, indica.

Según su análisis, los economistas suelen vincular este descenso en la cuota laboral de tres décadas con varias fuerzas: debilitamiento del poder de negociación laboral; la globalización, el cambio tecnológico, la concentración de mercado; y los cambios en la contabilidad. “En otras palabras, las empresas líderes actuales dependen en gran medida del capital intangible —software, propiedad intelectual, datos, algoritmos, valor de marca— que escala con poco trabajo adicional. Esto desplaza estructuralmente los ingresos hacia el capital. Los intangibles generan altos rendimientos y tienden a ensanchar los fosos competitivos. También reducen la contribución marginal del trabajo a la producción, incluso cuando crece el número de empleados. Los intangibles aumentan la concentración, lo que debilita el paso salarial”, afirma Wilding.

Para la experta, este crecimiento inexorable del capital intangible ayuda a explicar por qué incluso los mercados laborales estadounidenses históricamente fuertes tras la pandemia en 2021–2022 no lograron ganancias sostenidas en la participación salarial.

La IA y la cuota laboral

Sus perspectivas para la participación laboral no son buenas. “De hecho, no deberían sorprender nuevos descensos dado los incentivos fiscales, la política comercial y las transformaciones tecnológicas. Las grandes empresas relativamente intensivas en capital ahora tienen un fuerte incentivo fiscal para invertir en tecnologías que ahorran costes laborales. La IA sigue siendo un sustituto relativamente asequible y desplegable para muchas tareas que actualmente realizan los humanos”, argumenta Wilding.

Además, sostiene que hay pocas pruebas de que las cadenas de suministro manufactureras intensivas en mano de obra estén regresando a EE.UU. “El país se especializa cada vez más en industrias de alta participación de capital por diseño: semiconductores, infraestructura en la nube, computación de IA, sectores que generan producción con necesidades laborales marginales pequeñas”, apunta.

Contexto económico más amplio

Ahora bien, ¿por qué importa esto? Según el análisis de Wilding, una menor participación laboral tiene importantes implicaciones para la demanda agregada, la inflación y la sensibilidad de la economía a los movimientos de los mercados financieros, además de las ramificaciones políticas.

“La caída en la participación laboral podría hacer que la economía sea más volátil y sensible a los cambios en los precios de los activos, donde los shocks negativos de riqueza se trasladan más rápidamente a la actividad real. De hecho, la otra cara de las pérdidas en acciones laborales son las plusvalías. Recientemente, estas ganancias han apoyado tanto la rentabilidad corporativa como el rendimiento de las acciones, generando a su vez mayor riqueza para quienes poseen acciones”, afirma.

Y añade que el aumento de los riesgos de estabilidad financiera también es un posible subproducto de estas tendencias macroeconómicas, incluida la adopción generalizada de la IA. “Las valoraciones de las acciones estadounidenses parecen elevadas, y la experiencia pasada nos recuerda que los ciclos de inversión de auge y caída han tendido a coincidir con la proliferación de nuevas tecnologías de propósito general. Una Fed demasiado acomodadora podría agravar la posible sobreinversión y los desequilibrios económicos”, comenta.

Por último, considera que las persistentes caídas en la cuota laboral históricamente también han coincidido con cambios en las políticas públicas, incluyendo políticas proteccionistas o intervencionistas y crecientes presiones populistas. “Los ciclos políticos probablemente serán más volátiles”, concluye.

Implicaciones para la inversión

Por último, Wilding considera que estas tendencias macroeconómicas sugieren que los inversores deben estar preparados para una mayor volatilidad económica y política. “En este entorno, la renta fija de alta calidad sigue ofreciendo rendimientos atractivos, flexibilidad y diversificación global en un momento de valoraciones de renta variable ajustadas y diferenciales crediticios ajustados”, advierte.