Los bonos verdes, sociales, de sostenibilidad y vinculados a la sostenibilidad (GSS, por sus siglas en inglés) son una clase de activos relativamente joven, establecida con las primeras transacciones de bonos verdes hace poco más de una década. En los mercados emergentes, las perspectivas para esta clase de activo siguen siendo sólidas, siendo la transición energética el motor que ha empujado sus emisiones durante la última década.

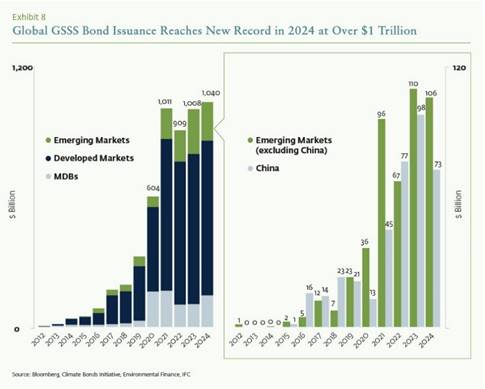

Según el último informe elaborado por IFC y Amundi, la emisión mundial de bonos GSS alcanzó un máximo histórico de más de 1 billón de dólares en 2024 en términos brutos, un 3% más que el año anterior. Sin embargo, la cuota de esta clase de activos sobre el total de emisiones de renta fija se redujo al 2,2% en 2024, frente al 2,5% del año anterior. Unos datos que se mantienen muy por encima de los niveles del 0,6% de 2018.

Los datos del informe muestran que, en los mercados emergentes, las ventas de bonos GSS cayeron un 14% interanual. “Gran parte de este descenso se explica por la menor emisión de China, ya que los inversores locales se decantaron por los bonos convencionales en el mercado nacional”, explica en sus conclusiones. Además, indica que otro factor detrás del retroceso del mercado fue una contracción del 23% en la emisión global de renta fija en los mercados emergentes fuera de China, en medio de un crecimiento económico más débil en Asia y Europa.

A pesar de ello, las conclusiones afirman que la penetración de los bonos GSS superó el 5% en los mercados emergentes fuera de China, un récord y por delante de las tasas observadas en el gigante asiático y en los mercados desarrollados.

En lo relativo al precio, la llamada prima verde o greenium (un descuento en el rendimiento para los emisores de bonos GSS) se redujo en más de la mitad, hasta una estimación de 1,2 puntos básicos en 2024 desde los 2,5 pb de 2023, según cálculos de Amundi. “En los mercados emergentes, mientras tanto, el greenium desapareció de hecho en 2024, ya que la oferta alcanzó a la demanda de este tipo de activos”, apuntan.

Motores de crecimiento

En el momento de redactar este informe (abril de 2025), la economía mundial se encuentra con niveles de incertidumbre elevados, lo que dificulta la previsión de emisiones a corto plazo de bonos GSS en los mercados emergentes. Dicho esto, los factores subyacentes del mercado son evidentes, como un probable repunte de las nuevas emisiones para refinanciar unos 330.000 millones de dólares en bonos que se aproximan a su vencimiento en los próximos tres años.

Por otra parte, hay tres factores que probablemente limiten las nuevas ventas de bonos GSS: un crecimiento económico mundial más débil, los recientes cambios normativos en Europa y un sentimiento a la baja entre los inversores en materia medioambiental, social y de gobernanza.

Según el informe, a más largo plazo, las perspectivas de los bonos GSS en los mercados emergentes siguen siendo sólidas. “Es probable que en los próximos años se dupliquen las inversiones anuales en energías limpias que aporten mayor eficiencia y seguridad de suministro. Este crecimiento se verá probablemente respaldado por un sector de energías renovables cada vez más competitivo y por los ambiciosos compromisos de las instituciones multilaterales”, explica el informe.

Aumentar la diversificación

La emisión mundial acumulada de bonos GSS entre 2018 y 2024 alcanzó aproximadamente los 5,1 billones de dólares. Durante este período, los emisores de mercados emergentes contribuyeron con alrededor de 800.000 millones de dólares o el 16%. Según el informe, “un motor clave detrás de este crecimiento es la transición energética de generaciones basadas en el carbono a formas o tecnologías energéticas alternativas más limpias”.

De hecho, las inversiones en energías limpias en los mercados emergentes se han disparado más del 70% desde 2018, y solo China ha experimentado un aumento del 170%. El apetito de los inversores también se ha intensificado notablemente: los fondos sostenibles han alcanzado los 3,6 billones de dólares de activos bajo gestión en 2024 -frente a los 1,4 billones de 2018- y las asignaciones de renta fija dentro de las carteras de inversión han aumentado hasta el 22%. Además, las instituciones multilaterales han canalizado 238.000 millones de dólares de financiación climática a los mercados emergentes desde 2016 y 2022, según la OCDE.

“El mercado de bonos GSS está experimentando una diversificación significativa. Aunque los bonos verdes han dominado durante mucho tiempo la emisión de bonos de mercados emergentes del GSSS, existe un cambio creciente hacia los bonos de sostenibilidad. Esta tendencia es pronunciada entre las instituciones multilaterales y, más en general, entre los emisores de fuera de China que buscan la flexibilidad de los bonos de sostenibilidad para financiar proyectos tanto medioambientales como sociales”, ha explicado Yerlan Syzdykov, director global de Mercados Emergentes de Amundi.

El informe observa que, desde el final de la pandemia del COVID-19, la demanda de financiación sanitaria se ha contraído posteriormente, lo que ha dado lugar a una estabilización de las ventas de bonos sociales. “Esta clase de activos representó el 6% de la emisión total de bonos GSS en los mercados emergentes entre 2022 y 2024. En cambio, los bonos vinculados a la sostenibilidad experimentaron un fuerte descenso. Esto puede reflejar las crecientes críticas a sus deficiencias de diseño y las débiles estructuras de penalización que no incentivan eficazmente a los emisores a cumplir los objetivos de sostenibilidad establecidos en los términos de los activos”, concluye el documento.