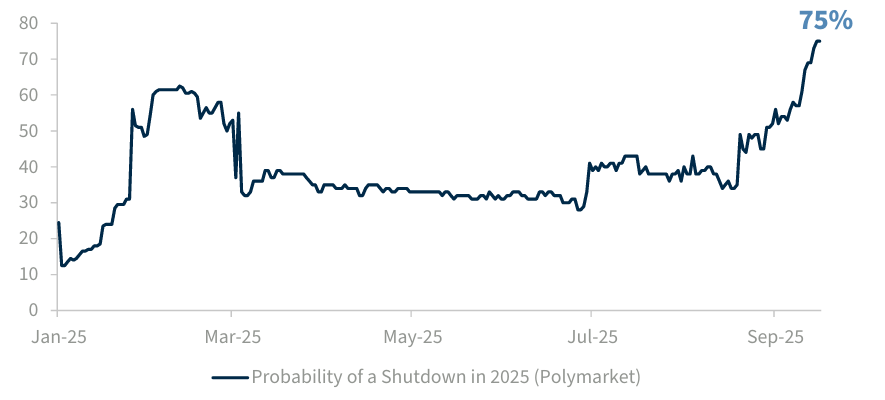

Desde 1976, se han producido 20 cierres parciales con una duración media de una semana, aunque el más largo duró 35 días. A lo largo de la historia, solo cuatro de esos cierres se prolongaron más de un día hábil. El más reciente fue el enfrentamiento de 35 días entre finales de 2018 y principios de 2019, el cierre más largo en la historia de EE.UU., ocurrido durante el primer mandato del presidente Trump. A esta lista habrá que añadir un nuevo cierre real desde el 1 de octubre. ¿Qué necesitan saber los inversores sobre este shutdown?

En primer lugar que los cierres no son infrecuentes y en segundo lugar, históricamente, los bonos del Tesoro han servido de activo refugio durante estos periodos, aunque será interesante ver si sigue siendo así, dados los recientes retos que hemos observado. “El S&P 500 ha mostrado pocos movimientos durante los cierres, pero las acciones y los bonos suelen bajar antes de los cierres y repuntar una vez que comienzan, a medida que aumentan las expectativas de resolución. Los cierres prolongados, como el de 35 días de 2018-19, pueden afectar al PIB y al desempleo, aunque estos efectos tienden a revertirse una vez que termina la crisis”, comenta Benoit Anne, Senior Managing Director y responsable del Grupo de Información de Mercados de MFS Investment Management.

Un impacto limitado

En opinión de los expertos, el impacto en el mercado es mínimo. “Como inversores, hoy nos encontramos en un punto en el que debemos lidiar con el flujo de noticias procedentes del Capitolio de forma más habitual. Afortunadamente, el impacto económico y de mercado de los cierres siempre ha sido limitado. Esperamos que en esta ocasión ocurra lo mismo”, apuntan desde AllianceBernstein.

Que exista un impacto limitado, no quiere decir que no haya impacto. Según explica AllianceBernstein en su último informe, durante el cierre más largo registrado —el cierre parcial de 2018— el coste alcanzó aproximadamente 11.000 millones de dólares en PIB, aunque la Oficina de Presupuesto del Congreso estima que una vez que los pagos volvieron a fluir, solo 3.000 millones se perdieron de manera permanente. Eso resultó en alrededor del 0,02% del PIB de 2019. Esto quiere decir que el impacto económico duradero fue más moderado.

“Comparado con los riesgos de alcanzar el techo de deuda, un cierre es notablemente menos severo. Dicho esto, la confianza del consumidor ya ha estado bajo presión y un cierre prolongado podría plantear riesgos adicionales para las actitudes de los consumidores. Esta vez, aunque algunos servicios y departamentos continuarían funcionando, muchos estarán en pausa a menos que puedan encontrarse otras fuentes de fondos. Lo más importante para la economía: millones de empleados civiles federales y tropas en servicio activo no recibirán pago durante el estancamiento. Algunos se pagan semanalmente, mientras que otros cada dos semanas —una consideración si el estancamiento continúa por más de unos pocos días”, explican.

Sin embargo, para los expertos de Raymond James este cierre no está relacionado con el techo de deuda: “Aunque los medios suelen mezclar ambos temas, es importante entender que un cierre del gobierno no está vinculado directamente al techo de deuda. En este caso, si ocurre un cierre en los próximos días, no implicaría un incumplimiento de la deuda pública de EE.UU. Recuerda que el techo de deuda ya fue elevado en 5 billones de dólares (hasta los 41 billones de dólares) como parte de la nueva ley fiscal, lo que aplaza este problema probablemente hasta 2027”.

Lo importante

En opinión de Kevin Thozet, miembro del comité de inversión de Carmignac, la moderada reacción del mercado oculta la compleja dinámica económica que se esconde bajo la superficie y que se puede sumar a una mayor incertidumbre política al otro lado del Atlántico. “Es poco probable que las preguntas fundamentales sobre el estado del mercado laboral estadounidense encuentren respuesta a corto plazo. Y este es el punto crucial del debate sobre si la economía estadounidense está atravesando una fase de desaceleración temporal o entrando en una recesión. Además, el cierre podría hacer que el gobierno de EE.UU. prolongara la misión DOGE y recortara algunos gastos públicos, aunque la aplicación e incluso la posibilidad de dicho plan no están claras”, apunta Thozet.

Para Luke Bartholomew, economista jefe adjunto de Aberdeen Investments, es la costumbre lo que explica por qué el mercado ha aceptado este cierre con calma. “Tras los cierres de los últimos 15 años, existe un manual de estrategias bien establecido al respecto, especialmente teniendo en cuenta que este cierre no está relacionado con el techo de la deuda. Cuanto más se prolongue el cierre, mayor será el lastre económico, que podría suponer una reducción del crecimiento de alrededor del 0,15% a la semana”, afirma Bartholomew.

Sin embargo, el experto de Aberdeen considera que el impacto más importante en el mercado podría ser la ralentización de la publicación de datos cruciales sobre el mercado laboral. “Es muy probable que la Fed vuelva a bajar los tipos en octubre, pero dada la importancia que tiene el mercado laboral en su planteamiento actual y las diversas presiones políticas a las que se ve sometida, esta falta de claridad en los datos sin duda no le facilitará la tarea”, apunta.

Anne, de MFS IM, coincide en que una consecuencia significativa es la suspensión de la recopilación de datos económicos por parte del Gobierno, lo que puede dejar temporalmente en la oscuridad a los inversores y a los responsables de política monetaria de la Reserva Federal. “En general, nuestro Grupo de Información de Mercados (Market Insights Group) no cree que los cierres gubernamentales representen un acontecimiento significativo que influya en el mercado. Sin embargo, pueden crear oportunidades para que los inversores aprovechen las perturbaciones del mercado a corto plazo causadas por reacciones exageradas y posibles riesgos relacionados con los titulares que publiquen los medios”, añade.

La cuestión política

Según explican los expertos, este cierre ha sido consecuencia de los desacuerdos políticos entre republicanos y demócratas en cuestiones como la sanidad, pero refleja la creciente polarización política del país. En opinión de Eiko Sievert, analista del sector público y soberano de Scope Ratings, en los últimos meses, se han intensificado las dudas sobre la independencia y la credibilidad de instituciones clave.

“En general, este deterioro de los estándares de gobernabilidad aumentará aún más la polarización política en los próximos años. Cuanto más profundas sean estas divisiones políticas, mayor será el riesgo de que no se alcancen compromisos políticos clave en los plazos previstos”, argumenta Sievert.

En su opinión, esto también se aplica a los futuros enfrentamientos sobre el techo de la deuda, especialmente si el Partido Republicano perdiera el control de la Cámara de Representantes y/o del Senado tras las elecciones de mitad de mandato de 2026. “A pesar del aumento de cinco billones de dólares en el techo de la deuda que se aprobó como parte del Big Beautiful Bill, es probable que se necesite un nuevo aumento para 2028, dada la débil perspectiva fiscal. Prevemos déficits de alrededor del 6% del PIB y un aumento de la deuda nacional hasta el 12% del PIB en los próximos cinco años. Nuestra hipótesis de base sigue siendo que no es muy probable que se produzca un impago técnico por parte de Estados Unidos debido a disputas políticas, pero el riesgo sigue aumentando y tendría un impacto significativo si se produjera”, concluye.