En un entorno global marcado por tensiones comerciales, ciclos de política monetaria divergentes y perspectivas electorales en varias economías, las monedas de América Latina han mostrado comportamientos mixtos en lo que va de año. Según el último informe de perspectivas de Ebury, si hacemos un viaje por las principales divisas de la región destaca la resiliencia del real brasileño, la fragilidad del peso chileno ante la desaceleración china y las perspectivas optimistas para el peso colombiano. En cambio, la moneda que peor estimación tiene es el sol peruano que, según la fintech, continúa lastrado por factores internos.

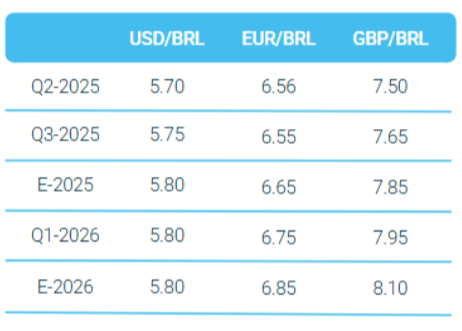

El informe destaca en particular el comportamiento del real brasileño, que lidera la región pese a la persistencia de las tensiones regionales. «El real brasileño ha sido la moneda con mejor desempeño en América Latina durante los primeros meses de 2025, impulsado por un entorno fiscal más estable, elevados tipos de interés reales y condiciones externas favorables», apunta el documento. Tras tocar mínimos frente al dólar a fines de 2024 debido a una crisis de confianza fiscal, la moneda se ha recuperado rápidamente.

Desde Ebury sostienen que la estabilización ha sido posible gracias a un ajuste en las expectativas de gasto público, la moderación del presidente Lula respecto a los tipos de interés, y el nombramiento de Gabriel Galípolo al frente del Banco Central. Además, la economía ha mostrado fortaleza, con un crecimiento del 3,4% en 2024 y previsiones optimistas para 2025, aunque el FMI recientemente ajustó a la baja su proyección a un 2%.

Sin embargo, los riesgos no han desaparecido. De cara a las elecciones presidenciales de 2026, se anticipa un aumento del gasto social para apuntalar la popularidad del gobierno, lo que podría volver a tensionar las finanzas públicas. A ello se suma una inflación en alza —que alcanzó el 5,48% en marzo—, impulsada por subsidios y un mercado laboral fuerte. En respuesta, el Banco Central de Brasil ha adoptado una postura monetaria más restrictiva, elevando la tasa Selic hasta el 14,75%, con un posible máximo del 15% en junio. Se espera que esta política se mantenga para contener la inflación y proteger la moneda.

Chile: recuperación sólida y dependencia del cobre

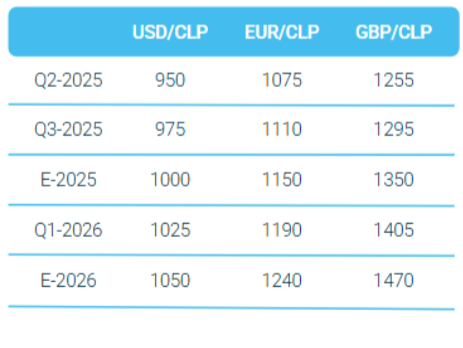

Según explican desde Ebury, el peso chileno se ha apreciado un 6% en lo que va del año, beneficiado por el aumento de los precios del cobre y el buen desempeño económico del país. El crecimiento del PIB fue de 2,6% en 2024, con cifras recientes positivas: el Imacec creció un 3,8% en marzo, y las ventas minoristas mostraron fortaleza sostenida.

La inflación, aunque aún elevada (4,5% en abril), ha comenzado a moderarse, y se proyecta que converja hacia el 3% a inicios de 2026, según el Banco Central de Chile (BCCh). No obstante, las presiones subyacentes persisten, lo que ha llevado a mantener la tasa de política monetaria en 5% durante las últimas reuniones, tras una reducción acumulada de 625 puntos básicos desde 2023.

El mayor riesgo para el peso chileno sigue siendo externo: la evolución de los precios del cobre y la salud de la economía china —su mayor socio comercial. Aunque la reciente relajación arancelaria entre EE. UU. y China genera algo de alivio, se prevé una desaceleración de China en 2025, lo que podría limitar el impulso adicional del CLP.

Colombia: fragilidad fiscal y clima político volátil

El peso colombiano ha mostrado una apreciación moderada, favorecido por su atractivo «carry» y la mejora del apetito por activos de riesgo en medio de una distensión comercial global, según explican desde Ebury. Sin embargo, el escenario interno continúa siendo complejo.

El principal punto de tensión es el desequilibrio fiscal, con un déficit que alcanzó el 6,8% del PIB en 2024, el más alto en tres décadas fuera del contexto pandémico. Las proyecciones de ingresos del Gobierno son vistas como excesivamente optimistas, y la renuncia del ministro de Hacienda, Diego Guevara, ha incrementado la percepción de inestabilidad.

La política monetaria ha dado un giro hacia la expansión: el Banco de la República recortó en abril su tasa al 9,25%, iniciando un nuevo ciclo de relajación. Este cambio busca reactivar una economía que se desaceleró al 1,7% en 2024. Se esperan recortes graduales adicionales durante el resto del año.

Las elecciones presidenciales de 2026 también jugarán un rol clave. Con un electorado que parece inclinarse hacia el centro, un cambio de gobierno podría beneficiar al COP si se consolida una alternativa considerada favorable para los mercados.

México: apreciación por tensiones comerciales

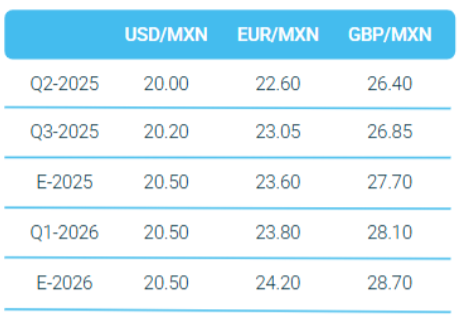

El peso mexicano ha mantenido cierta estabilidad gracias a la actitud conciliadora de la presidenta Claudia Sheinbaum en las negociaciones comerciales con EE. UU., evitando mayores represalias arancelarias, según los expertos de Ebury. No obstante, los desafíos estructurales persisten.

Los nuevos aranceles del 25% sobre productos fuera del T-MEC afectan aproximadamente la mitad de las exportaciones mexicanas hacia EE. UU., lo que plantea un serio riesgo para la actividad económica. A pesar de ello, México logró evitar la recesión en el primer trimestre de 2025, con un crecimiento marginal del 0,2%, impulsado por el sector agrícola.

El Gobierno busca reducir el déficit fiscal del 5,7% del PIB en 2024 al 3,9% este año, mediante recortes en proyectos de infraestructura. La inflación se ha mantenido dentro del rango objetivo (3,8% en Q1), lo que ha permitido al Banco de México (Banxico) recortar tasas dos veces este año. Se espera otro recorte en mayo, lo que proporciona cierto alivio ante la desaceleración.

Sin embargo, la incertidumbre comercial y política, especialmente en torno a la renegociación del T-MEC, genera una prima de riesgo adicional sobre el MXN, que seguirá mostrando volatilidad elevada en los próximos meses.

Perú: creciente incertidumbre política

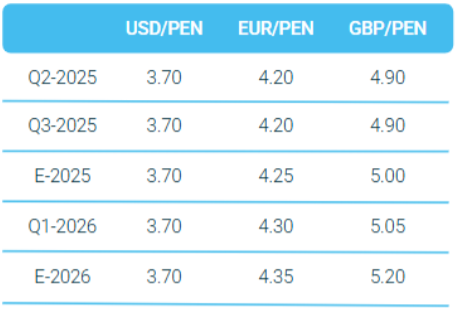

El nuevo sol peruano ha sido la moneda con peor desempeño relativo en 2025, a pesar de una apreciación del 4%, según el informe de Ebury. Su rendimiento se ha visto limitado por factores internos, principalmente la creciente inestabilidad política.

La presidenta Dina Boluarte enfrenta un desplome en su popularidad (apoyo del 4%) y podría ser destituida por el Congreso a partir de julio sin convocar nuevas elecciones generales. Esta situación ha elevado el nivel de incertidumbre institucional, afectando la inversión y ralentizando el crecimiento.

Aunque la economía creció con fuerza en el último trimestre de 2024, el avance se desaceleró al 2,7% interanual en febrero de 2025. El Gobierno sigue proyectando un crecimiento del 4% para este año, apoyado en el gasto público y el dinamismo de los sectores agrícola y minero, pero los analistas son más cautos.

En lo fiscal, el Perú ha sobrepasado sus metas en 2023 (déficit del 2,8%) y 2024 (3,6%), y se estima que también incumplirá la meta del 2,2% para 2025. Mientras tanto, el Banco Central de Reserva del Perú (BCRP) ha recortado su tasa a 4,75%, pero el espacio para nuevas reducciones es limitado ante los crecientes riesgos políticos y fiscales. La inflación, por su parte, se mantiene contenida en el 1,9%.

Si bien algunas monedas como el real brasileño o el peso chileno se han beneficiado de condiciones externas favorables, el riesgo fiscal y político sigue siendo el principal determinante de la trayectoria de las divisas en América Latina. A medida que se aproximan elecciones clave en Brasil, Colombia y Perú, y con EE. UU. manteniendo una postura comercial impredecible, el panorama cambiario para la región se mantendrá volátil.

El consenso general del informe sugiere que, aunque algunas divisas aún ofrecen valor mediante el carry trade y fundamentos sólidos, la cautela será esencial para los inversionistas. La combinación de presiones inflacionarias, ajustes fiscales y cambios en la política monetaria marcará la dirección de las monedas latinoamericanas durante el resto de 2025