A medida que crece la presión sobre los inversores institucionales para alinear sus carteras con los objetivos climáticos, está ganando terreno una estrategia que rompe con los enfoques tradicionales: en lugar de excluir sectores altamente emisores, cada vez más capital institucional apuesta por transformarlos desde dentro.

Según un análisis de Nordea Asset Management, esta estrategia activa, centrada en compañías con planes creíbles de transición energética, no solo contribuye a reducir las emisiones globales, sino que también ofrece oportunidades atractivas de rentabilidad a largo plazo. Un ejemplo concreto es la estrategia Global Climate Transition Engagement de Nordea, que evitó 24 toneladas de CO₂ por cada millón de euros invertido en 2023, una cifra que multiplica por doce la reducción del índice MSCI ACWI.

“La exclusión de sectores emisores puede parecer un atajo hacia una cartera más verde, pero no es suficiente para lograr una descarbonización real de la economía. Sectores como el cemento, el acero o los servicios públicos son esenciales y deben ser parte de la solución”, afirma Alexandra Christiansen, gestora de carteras de la estrategia en Nordea.

¿Por qué invertir en sectores con altas emisiones?

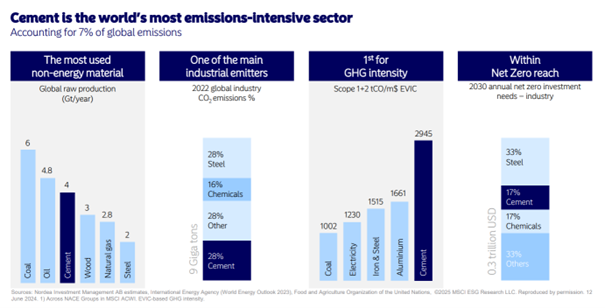

La industria pesada y los servicios públicos concentran un alto volumen de emisiones. Solo el cemento representa alrededor del 7 % de las emisiones globales de CO₂. El acero es fundamental para infraestructuras y tecnologías limpias, mientras que los servicios públicos juegan un papel decisivo en la sustitución de combustibles fósiles por energías renovables y en la modernización de las redes eléctricas.

Desinvertir en estos sectores significaría renunciar a la oportunidad de influir en su transición. En cambio, la participación activa permite a los inversores involucrarse con las empresas y aprovechar las nuevas dinámicas regulatorias, tecnológicas y de mercado que están incentivando la descarbonización.

La descarbonización puede aumentar la valoración

El análisis de Nordea destaca que las empresas con estrategias creíbles de reducción de emisiones pueden ver una mejora significativa en su valoración. Por ejemplo, el sector del cemento enfrenta riesgos crecientes si no actúa frente a los costes del carbono, pero también tiene un alto potencial de generación de flujo de caja si adopta tecnologías limpias. Lo mismo ocurre con sectores como la gestión de residuos o los servicios públicos en Estados Unidos, donde la transición energética ya impulsa el crecimiento de beneficios.

“Comprender las palancas de cambio en estos sectores nos permite generar alfa y tener un impacto real en la economía. La sostenibilidad ya no es solo un tema reputacional, es una ventaja competitiva”, señala Christensen.

La propiedad activa puede generar un impacto real

El informe concluye que evitar sectores emisores ya no es una estrategia suficiente ni sostenible. En su lugar, el enfoque de transformación activa permite a los inversores institucionales generar impacto ambiental positivo mientras posicionan sus carteras para el futuro. “La conversación está madurando. Los clientes están dejando atrás los filtros y las exclusiones y buscan un impacto real en el mundo”, concluye Christiansen.