Los bancos centrales toman protagonismo esta semana, ya que el Banco de Inglaterra (BoE), el Banco de Japón (BoJ) y la Reserva Federal de EE.UU. (Fed) celebrarán sus respectivas reuniones. Estas tres instituciones monetarias han sido menos activas que el Banco Central

Europeo (BCE), que ha recortado los tipos de interés en 25 puntos básicos en cada reunión desde el pasado septiembre, así que las expectativas sobre nuevos cambios son bajas.

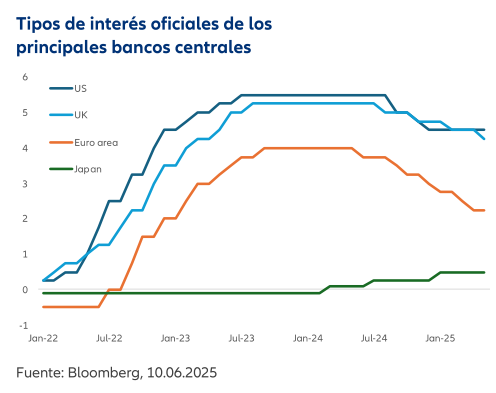

¿Cómo se han comportado estos bancos centrales hasta ahora? La política monetaria del BoE se ha situado entre la de la Fed y la del BCE. “Los tipos han bajado 25 puntos básicos por trimestre, pero la preocupación por las presiones inflacionistas -agravadas por el aumento de precios regulados y las subidas de impuestos sobre el empleo- ha frenado un ritmo mayor de relajación monetaria, en un contexto de opiniones divididas entre los responsables del BoE. Es probable que se acerque el momento de una bajada más decidida de los tipos, a la vista de las señales de caída del empleo, los puestos sin cubrir y el crecimiento salarial, pero un recorte ya en junio sería una sorpresa para el mercado”, señala Sean Shepley, economista senior de Allianz GI.

En cambio, el BoJ, sigue siendo un caso aparte: mientras otros bancos centrales han dudado en bajar los tipos en un entorno de inflación persistente, el BoJ ha sido reacio en los últimos meses a subir los tipos desde su actual política ultralaxa, a pesar de que la inflación ha superado su objetivo. “El organismo sigue centrado en lograr que las expectativas de inflación interna se alejen de niveles cercanos a cero, y ve en los riesgos para el crecimiento posibles obstáculos para alcanzar ese objetivo. Todo indica que, por ahora, esta falta de acción seguirá siendo la postura predominante del BoJ”, matiza Shepley.

Por su parte, desde diciembre, la Fed ha mantenido sin cambios su política monetaria, tras reducir con rapidez su tipo objetivo del 5,25% al 4,25% en los últimos cuatro meses de 2024. Para esta reunión, se espera que mantenga el statu quo, ya que se ha mostrado reticente a adoptar nuevas medidas.

Según Erik Weisman, economista jefe de MFS Investment Management, la única área de interés puede venir del nuevo conjunto de previsiones del Resumen de Proyecciones Económicas (SEP, por sus siglas en inglés), que puede apuntar a un crecimiento ligeramente más lento, combinado con una inflación ligeramente más alta.

“También estaremos atentos a los puntos, las previsiones de tipos de interés de la Fed, que podrían pasar a indicar un único recorte este año. En general, es probable que nada de esto coja a los inversores por sorpresa. Es probable que la Fed reconozca que el telón de fondo sigue siendo confuso y que lo mejor es no hacer nada. En cuanto a los posibles recortes de tipos, es justo suponer que se han retrasado, y parece que ninguno de ellos se producirá antes del cuarto trimestre de este año”, defiende Weisman.

Con el foco en la Fed

Aunque la previsión es que la Fed no anuncie ningún cambio en su política ni haga recortes, las firmas de inversión coinciden que la presión sobre Powell y la institución monetaria ha aumentado. “Uno de los hitos que han marcado los dos mandatos del presidente estadounidense Donald Trump ha sido su disposición a cuestionar públicamente al presidente de la Fed siempre que ha considerado que los tipos de interés eran demasiado altos o que la institución había tardado en tomar decisiones. De hecho, Trump ha asegurado que él mismo debería participar en la política monetaria y, no solo eso, sino que también ha intentado debilitar la autoridad del banco central. Además, antes de asumir el cargo, el secretario del Tesoro de EE.UU., Bessent, llegó a decir que, si el Gobierno anunciaba con antelación quién sería el próximo presidente de la Fed, eso podría debilitar el poder del actual presidente del organismo”, señala el economista senior de Allianz GI.

A estas presiones se une el complejo entorno geopolítico. “Si no fuera por los choques exógenos, los aranceles y el petróleo, parece que la Fed ha concluido con éxito el ciclo de política monetaria posterior a la pandemia, por utilizar la expresión de Christine Lagarde sobre el BCE hace dos semanas. Los datos de mayo del IPC estadounidense fueron especialmente alentadores. Aunque es muy probable que la Fed reafirme esta semana su actitud de ‘esperar y ver’, el gráfico de puntos del FOMC para 2026 y 2027 podría reflejar cierta divergencia entre los miembros, con la aparición de grupos halcones y palomas, divididos sobre los riesgos de persistencia de la inflación en EE UU. No nos sorprendería que solo se anunciara un recorte en el nuevo gráfico de puntos. Sin embargo, creemos que el gráfico de puntos será más interesante para los años siguientes”, señala Gilles Moëc, economista jefe de AXA IM.

Según su estimación, suponiendo que la proyección mediana no cambie con respecto a marzo, se prevén tres recortes (hasta el 3,37 %) en 2026. “Sin embargo, la dispersión en torno a la mediana podría ser más interesante que la propia mediana. De hecho, podríamos ver un grupo de ‘palomas’ presionando para que se produzcan recortes más rápidos, con una convergencia más rápida hacia la neutralidad”, añade.

¿Hará la Fed más recortes?

Philip Orlando, vicepresidente senior y jefe de estrategia de mercado en Federated Hermes, con los datos en mano, ve posible que la Fed recorte dos veces este año los tipos. “Los indicadores de inflación IPC y PCE han descendido en lo que va de año hasta abril y se sitúan ahora en mínimos de cuatro años. La reunión de política monetaria de la Fed del 18 de junio incluye un resumen actualizado de las proyecciones económicas. Los funcionarios tendrán que conciliar su política monetaria restrictiva, ya que la banda superior del tipo de los fondos federales se sitúa ahora en el 4,5%, con el hecho de que el IPC nominal es sólo del 2,3% interanual”, afirma.

En su opinión, hay mucho margen para reducir los tipos hasta el 3% en los próximos 12-24 meses y esperan que se produzcan dos recortes de un cuarto de punto a finales de este año: “El momento más probable será septiembre y diciembre, y esperamos que la Fed prepare la mesa para estos recortes en sus reuniones del FOMC de junio y 30 de julio, así como en su cumbre de Jackson Hole, Wyoming, del 21 al 23 de agosto. Con la perspectiva de unos tipos de interés más bajos y sin recesión en el horizonte, nos mantenemos firmes con un objetivo de 6.500 para el S&P 500 este año y de 7.000 en 2026”, comenta.

Por último, Harvey Bradley, codirector de tipos globales de Insight Investment, señala que, al margen de la conferencia de prensa del presidente Powell, los mercados van a seguir muy de cerca el ‘gráfico de puntos’ trimestral de la Fed en busca de pistas sobre cómo y cuándo reanudará el banco central su ciclo de recortes.

“Tanto en marzo como en diciembre, la proyección mediana era de dos recortes de tipos para finales de año, lo que se aproxima a lo que los mercados están valorando actualmente. Dada la incertidumbre a la que se enfrentan los mercados, es difícil predecir si sus previsiones cambiarán significativamente. Por un lado, es posible que los miembros del Comité de la Fed tengan ahora en cuenta un tipo arancelario efectivo más elevado que antes y, con los primeros indicios de inflación relacionada con los aranceles que empiezan a filtrarse. Por otra parte, las fuentes de inflación menos volátiles, o ‘más pegajosas’, especialmente en grandes categorías como los alquileres, están mostrando signos impresionantes, y potencialmente sostenibles, de desinflación. El mercado laboral también está mostrando algunas grietas, con solicitudes continuas de subsidio de desempleo en máximos del ciclo. Esto podría ayudar a la Reserva Federal a seguir normalizando su política monetaria. En conjunto, las previsiones podrían mantenerse prácticamente sin cambios”, argumenta.

La hipótesis de base de Insight es de dos recortes este año, seguidos de nuevas reducciones de los tipos de interés oficiales en 2026, hacia una tasa terminal del 3%, impulsada por unos resultados de crecimiento que se mantengan por debajo de la tendencia, una zona de aterrizaje que la Reserva Federal probablemente calificaría de “ampliamente neutral”. “En cualquier caso, mientras la Fed se mantenga a la espera, creemos que esta podría ser una buena oportunidad para que los inversores se aseguren rendimientos relativamente altos en renta fija mientras aún estén disponibles”, concluye Bradley.