El entorno de mercado ha estado dominado por tendencias de inflación persistentemente elevada, fuertes fluctuaciones de tipos y tensiones geopolíticas. Esta mayor volatilidad ha ampliado la brecha entre los segmentos de renta fija de mejor y de peor comportamiento, señalan en un análisis desde BNP Paribas AM, en el que destacan que, en esta coyuntura, las estrategias capaces de adaptarse con rapidez y capturar rentabilidad en mercados tanto al alza como a la baja tienen una clara ventaja.

En su opinión, los enfoques de rentabilidad absoluta, que pueden invertir en todo el universo de deuda, tomar posiciones de valor relativo (largas y cortas) e implementar estrategias direccionales, están perfectamente diseñados para sacar el máximo partido a las oportunidades disponibles y gestionar el riesgo.

Junto a riesgos de estanflación crecientes y temores elevados en torno a la política fiscal, sigue sin estar claro cuántos recortes del precio del dinero se implementarán a nivel global en adelante, y con qué rapidez. En este contexto, una estrategia de rentabilidad absoluta en deuda puede ser una solución adecuada para todo inversor que desee reducir el riesgo de tipos de interés en su cartera y beneficiarse al mismo tiempo de la volatilidad en los mercados de renta fija. La duración de tales estrategias suele ser inferior a la de los fondos tradicionales de renta fija; esto significa que están menos expuestas al riesgo de tipos, pero lo gestionan de manera flexible tratando que el cliente se beneficie de movimientos del mercado.

La disrupción económica puede perjudicar a las estrategias tradicionales

La renta fija es un componente básico en las carteras de la mayoría de los inversores a nivel global, y su atractivo ha aumentado ahora que sus rentabilidades al vencimiento (TIR) han subido desde los bajísimos niveles en los que cotizaba la clase de activo hace cinco años. No obstante, esto no quiere decir que el panorama de los mercados de deuda esté libre de complicaciones.

La inflación ha disminuido un tanto, permitiendo a los bancos centrales poner fin a sus ciclos de endurecimiento monetario, pero está siendo más persistente de lo esperado en muchas economías y las políticas arancelarias de Washington podrían conducir a subidas de los precios este año. Este desarrollo, combinado con perspectivas de menor crecimiento económico, pone a las autoridades monetarias en una posición difícil.

La ralentización del crecimiento y el deterioro de los mercados laborales sugiere la necesidad de recortes de tipos para aliviar la presión financiera sobre las empresas y los hogares, pero una inflación elevada apunta en dirección contraria. Si a ello le añadimos la reversión parcial de la desglobalización al complicarse las operaciones transfronterizas, los altos niveles de endeudamiento público y el malestar geopolítico, queda claro que las perspectivas de la economía global son inciertas. Es posible que hayamos entrado en una era de inflación estructuralmente más alta, con lo que el precio del dinero podría no caer tanto como muchos esperan en el ciclo actual.

Así, la incertidumbre económica continúa nublando el panorama de los mercados de renta fija. Esto se traduce en riesgos significativos para los inversores en deuda con estrategias tradicionales y menos flexibles, de la mano de una combinación nefasta de crecimiento bajo e inflación persistente.

Es hora de implementar un enfoque de rentabilidad absoluta

«En los mercados de renta fija, esta incertidumbre se manifiesta en una volatilidad persistentemente más elevada y en una mayor dispersión de las rentabilidades. Este es precisamente el tipo de entorno en que los inversores deberían considerar alternativas a sus fondos de deuda tradicionales, basados en un índice de referencia. Cuando no existe visibilidad en torno a los movimientos futuros de los tipos de interés y las expectativas de crecimiento e inflación, es probable que una estrategia de rentabilidad absoluta ofrezca un perfil de riesgo/rentabilidad más favorable», indica el equipo de BNP Paribas AM.

La principal ventaja de tales enfoques es su estilo de inversión sin restricciones, que los equipa muy bien para la coyuntura de deuda actual. Ello les confiere un herramental mucho más diverso con el que generar rentabilidades positivas, con independencia del rumbo del mercado.

Las estrategias de rentabilidad absoluta tienen libertad para invertir en cualquier segmento del universo de renta fija (en lugar de especializarse en uno concreto) y pueden tomar posiciones tanto largas como cortas. En la práctica, esto les permite crear una cartera global bien diversificada de activos de renta fija con correlaciones relativamente bajas entre sí.

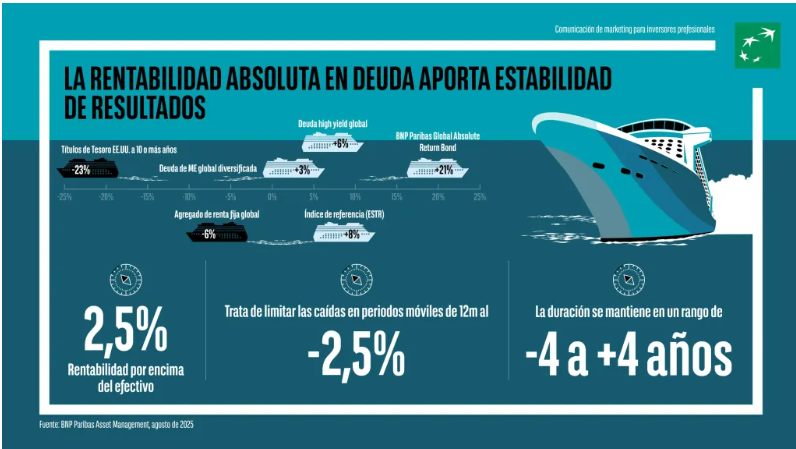

También les aporta flexibilidad para responder rápidamente a oportunidades alineadas con su objetivo de generar una rentabilidad consistente de 2 a 3 puntos porcentuales por encima de la del efectivo, amortiguando sus fluctuaciones a lo largo de los ciclos de mercado. Las gestoras pueden responder a riesgos emergentes adoptando un posicionamiento defensivo, tomar posiciones cortas para beneficiarse de caídas de las cotizaciones cuando el binomio de riesgo/rentabilidad es atractivo, y elevar rápidamente su exposición al riesgo cuando aparecen nuevas oportunidades.

Diversificación y rentabilidades estables

«Estas estrategias tratan de generar una prima consistente por encima de la rentabilidad del efectivo, pero también intentan reducir su volatilidad -señala el informe-, manteniendo un perfil más estable adecuado para los inversores conscientes del riesgo en sus carteras. En línea con su concentración en preservar el capital, establecen a menudo objetivos para limitar la volatilidad o las caídas. La estrategia de BNP Paribas Asset Management, por ejemplo, se propone limitar su retroceso máximo en 12 meses al 2,5%».

Asimismo, proporcionan una valiosa fuente de diversificación a dos niveles. Para empezar, su enfoque no ligado a un índice de referencia brinda exposición a múltiples flujos de renta de un conjunto diverso de inversiones con una correlación relativamente baja entre sí, a través de un único vehículo. En segundo lugar, su perfil de rentabilidad suele tener una correlación baja con las estrategias de renta fija tradicionales como la deuda pública o el crédito. Así, añadir un componente de rentabilidad absoluta a una cartera es una excelente manera de diversificar una asignación amplia en renta fija, elevando su resiliencia y amortiguando su volatilidad.

Una cartera dinámica y resiliente

«Nuestra estrategia está diseñada para combinar de 25 a 35 de las oportunidades de inversión en renta fija más atractivas en una cartera resiliente que se beneficia de fuentes de rentabilidad con correlaciones relativamente bajas. Se consideran oportunidades en los mercados de deuda soberana del mundo desarrollado, en crédito high yield y con grado de inversión, en instrumentos estructurados, en deuda pública y corporativa de mercados emergentes (denominada tanto en moneda local como en divisa fuerte), en derivados de renta fija y, en menor medida, en divisas», continúa el análisis.

Y añade: «Las rentabilidades de los activos en este universo de inversión fluctúan constantemente, en términos tanto absolutos como relativos. El enfoque dinámico y sin restricciones de la estrategia nos permite identificar las combinaciones de activos más interesantes, maximizar la diversificación para gestionar el riesgo, y con ello, explotar la dispersión de rentabilidades en todo el espectro de la renta fija, que promedia unos 15 puntos porcentuales al año».

Su exposición a la duración (una medida de lo sensible que es el precio de un bono a cambios en los tipos de interés, expresada en años) es un buen ejemplo de las ventajas de este enfoque dinámico y flexible, destaca. «Mantenemos la duración de la cartera en un rango de -4 a +4 años, lo cual aporta a la estrategia una duración muy inferior a la de la mayoría de los productos de renta fija tradicionales. A efectos comparativos, la duración del índice Bloomberg Global Aggregate Bond se acerca a más a los 6 años. Este posicionamiento flexible significa que los inversores pueden beneficiarse de movimientos tanto al alza como a la baja del precio del dinero, sin correr un riesgo de tipos significativo».

También pueden tomar posiciones cortas y emplear estrategias de valor relativo, como por ejemplo steepeners (apuestas por un aumento de pendiente de la curva de tipos). Ello les permite equilibrar posiciones largas y cortas, logrando una postura total de riesgo neutra capturando al mismo tiempo la rentabilidad al vencimiento (TIR) que aporta el componente “largo” de la operación.

«Nuestro equipo tiene décadas de experiencia gestionando estas estrategias y cuenta con el respaldo de la Plataforma de renta fija global, con quien colaboramos estrechamente para generar las mejores ideas de inversión de todo este universo sin restricción alguna», subrayan desde BNP Paribas AM.

«La gestión de riesgos y la construcción de cartera son elementos esenciales de nuestro proceso, con lo que les dedicamos mucho tiempo y recursos. La atención prestada a combinar y determinar correctamente el tamaño de nuestras asignaciones no solo contribuye a la generación consistente de rentabilidad a lo largo del tiempo, si que también forma la base de la preservación de capital en entornos de mercado inesperados y más complicados. Para lograr estos resultados, colaboramos estrechamente con nuestro propio analista de riesgo de front office, que nos ayuda a tomar mejores decisiones».

Aviso Legal

Algunos artículos pueden contener lenguaje técnico. Por esta razón, pueden no ser adecuados para lectores sin experiencia profesional en inversiones. Todos los pareceres expresados en el presente documento son los del autor en la fecha de su publicación, se basan en la información disponible y podrían sufrir cambios sin previo aviso. Los equipos individuales de gestión podrían tener opiniones diferentes y tomar otras decisiones de inversión para distintos clientes. El presente documento no constituye una recomendación de inversión. El valor de las inversiones y de las rentas que generan podría tanto bajar como subir, y es posible que el inversor no recupere su desembolso inicial. Las rentabilidades obtenidas en el pasado no son garantía de rentabilidades futuras. Es probable que la inversión en mercados emergentes o en sectores especializados o restringidos esté sujeta a una volatilidad superior a la media debido a un alto grado de concentración, a una mayor incertidumbre al haber menos información disponible, a una liquidez más baja o a una mayor sensibilidad a cambios en las condiciones sociales, políticas, económicas y de mercado. Algunos mercados emergentes ofrecen menos seguridad que la mayoría de los mercados desarrollados internacionales. Por este motivo, los servicios de ejecución de operaciones, liquidación y conservación en nombre de los fondos que invierten en emergentes podrían conllevar un mayor riesgo. Los activos privados son oportunidades de inversión no disponibles a través de mercados cotizados como por ejemplo las bolsas de valores de renta variable. Permiten a los inversores beneficiarse directamente a temas de inversión a largo plazo y pueden brindarles acceso a sectores especializados como infraestructura, inmobiliario, private equity y otros alternativos difícilmente disponibles a través de medios tradicionales. No obstante, los activos no cotizados requieren un examen minucioso, pues tienden a tener niveles elevados de inversión mínima y pueden ser complejos e ilíquidos.