El 19 de mayo de 2025, Coinbase se incorporará oficialmente al S&P 500, convirtiéndose en la primera gran plataforma cripto en formar parte del índice bursátil más emblemático del mundo. Para los expertos del universo cripto, este hito marca una validación institucional sin precedentes para el sector de los activos digitales.

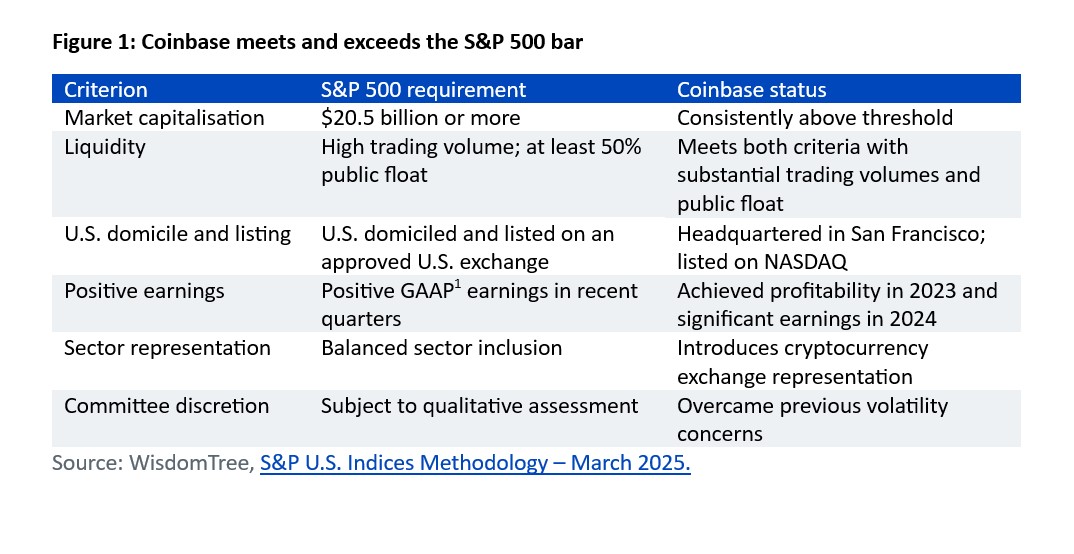

“No se trata de un gesto simbólico, sino de una confirmación estructural: Coinbase ha superado los rigurosos criterios de estabilidad, liquidez y rentabilidad exigidos por el comité del índice, que solo admite a empresas consolidadas de la élite corporativa estadounidense”, apunta Dovile Silenskyte, director de Digital Assets Research en WisdomTree.

Lo cierto es que la entrada de Coinbase coincide con un momento de fuerte dinamismo en el mercado: el bitcoin ha superado los 100.000 dólares y las altcoins —como Solana, Ether y XRP— están recibiendo grandes flujos de capital. “Esto refuerza el renovado interés inversor en el ecosistema cripto, y la inclusión en el S&P 500 implica que Coinbase comenzará a canalizar flujos pasivos procedentes de billones de dólares que replican este índice”, añade Silenskyte.

En la primera semana de mayo, el bitcoin superó con fuerza los 100.000 dólares y se encuentra muy cerca de su máximo histórico de los 110.400 dólares. “Los altcoins también repuntaron, en algunos casos incluso superando el rendimiento del bitcoin. Ethereum, por ejemplo, ganó un 28% frente al bitcoin la semana pasada, impulsado tanto por el acuerdo comercial como por el exitoso despliegue de la esperada actualización ‘pectra’ en la red principal de ethereum. En el extremo más especulativo del mercado, los memecoins registraron subidas aún más pronunciadas, en algunos casos de hasta un 125%”, señala Simon Peters, analista de eToro.

Ahora bien, los expertos siguen siendo cautos y en este rally que viven los criptoactivos se alzan algunos matices. Por ejemplo Manuel Villegas, analista de Investigación Next Generation en Julius Baer, recuerda que Ethereum no es a la plata lo que Bitcoin es al oro. “Sus impulsores fundamentales son muy diferentes. Aunque a corto plazo las condiciones macroeconómicas volátiles -y ruidosas- pueden ocultar estos diferentes factores, haciendo que Ethereum actúe como una versión de alta beta de Bitcoin, a largo plazo prevalecerán los fundamentos propios de cada token. Los flujos hacia ETFs de Ethereum han sido mínimos —en el mejor de los casos—. Al mismo tiempo, vemos claramente un interés institucional en la gestión de garantías y en las stablecoins, donde podría concentrarse una actividad significativa en Ethereum. Mientras tanto, su suministro sigue siendo inflacionario, ya que la actividad en la red aún es limitada”, recuerda Villegas.

El caso de Coinbase

Poniendo el foco en Coinbase, cabe destacar que la compañía, que sobrevivió al mercado bajista y la presión regulatoria de 2022–2023, logró transformarse: redujo costes, diversificó ingresos hacia actividades como staking, custodia e infraestructura blockchain, y generó beneficios GAAP en 2024, lo que consolidó su elegibilidad.

“Esta incorporación acelera la institucionalización del mundo cripto y elimina barreras para los inversores tradicionales, que ahora ven en Coinbase una vía legítima para acceder al sector. A su vez, lanza una señal clara a las firmas financieras tradicionales: Wall Street ya no observa desde la distancia, ahora participa, asigna capital y se expone —incluso de forma pasiva— al cripto. Lo que antes era marginal, hoy es parte integral de la arquitectura financiera global. Los criptoactivos ya no toca la puerta del sistema: le han entregado las llaves”, afirma Silenskyte.

Mercado alcista

Las condiciones actuales del mercado están dominadas por factores macroeconómicos y geopolíticos, lo que sugiere que la volatilidad impulsada por factores externos seguirá presente. En cuanto a esta clase de activos, suponemos que la regulación cripto en EE.UU. y Reino Unido seguirá siendo uno de los factores más relevantes para el resto del año, siendo las stablecoins el tema clave en EE.UU. y los ETFs al contado la prioridad principal en el Reino Unido.

Desde Julius Baer destacan que el repunte del mercado cripto refleja una mejora en el sentimiento de riesgo, impulsada por la relajación de las tensiones comerciales entre EE.UU. y China. Silenskyte explica que el aumento de precio de bitcoin se basa fundamentalmente en su escasez, con una demanda institucional que supera a la oferta. Mientras tanto, debido a factores fundamentales distintos, es probable que ethereum continúe alejándose de bitcoin a largo plazo, a pesar de estar actualmente influenciado por tendencias macroeconómicas similares. “La evolución regulatoria en EE UU. y el Reino Unido será un factor clave que influya en el mercado en adelante. Los inversores deben actuar con cautela, ya que la volatilidad impulsada por factores macro seguirá presente”, matiza.

Según su visión, el ánimo en el mercado cripto parece haber cambiado significativamente, en línea con el mejor sentimiento en los mercados financieros tras señales de relajación en las tensiones comerciales entre EE.UU. y China. “Dicho esto, tanto bitcoin como ethereum también han repuntado debido a múltiples adquisiciones que han tenido lugar en segundo plano, entre las cuales el anuncio de Coinbase de la compra por 2.900 millones de dólares de la plataforma de negociación de opciones Deribit (no cotizada) marcó un punto de inflexión en la pausa que había en la actividad de fusiones y adquisiciones en el sector cripto”, concluye el analista de Julius Baer.