Los gestores de private equity están bien posicionados para sacar partido del actual entorno de mercado. Así lo piensan en Neuberger Berman, firma en la que ven factores que apoyan esta fortaleza de esta clase de activo. Su informe “NB Private Markets Outlook: Private Equity Resilience Amid Volatility” resume tres focos principales en esta clase de activo:

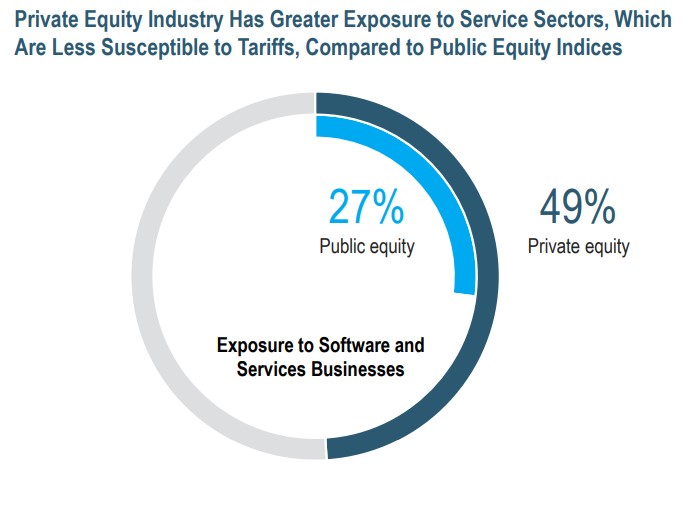

1.- En medio de la volatilidad de los aranceles, el private equity resiste: Las carteras de private equity tienden a tener una menor exposición directa a los sectores sensibles a los aranceles en comparación con la economía en general, lo que puede mitigar las perturbaciones relacionadas con los aranceles.

2.- La excelencia operativa impulsa el rendimiento: A pesar de la incertidumbre macroeconómica, los fondos de capital riesgo/inversión siguen mostrando un sólido rendimiento operativo y una rentabilidad a largo plazo superior a la de los mercados de renta variable pública.

3.- Las disrupciones del mercado han creado oportunidades: La volatilidad del mercado ha creado oportunidades para los proveedores de capital en un entorno sin liquidez a través de estrategias como las coinversiones de mediana duración, los fondos de continuación dirigidos por GP y las soluciones de capital personalizadas.

La exposición del sector del capital riesgo hace que los aranceles tengan menor impacto

Históricamente, los gestores de private equity han mantenido una exposición relativamente limitada a sectores que dependen en gran medida de las importaciones físicas, según recoge el estudio. Por el contrario, han dado prioridad estratégica a sectores impulsados por la innovación y el capital intelectual, como las tecnologías de la información (TI), la atención sanitaria y los servicios financieros.

“Creemos que este posicionamiento permite a las empresas respaldadas por el private equity sortear mejor la volatilidad de los costes de los insumos y las alteraciones de la cadena de suministro que suelen asociarse a los cambios arancelarios, protegiendo potencialmente de estos riesgos al ecosistema más amplio de capital riesgo”, asegura un estudio de la firma. Asimismo, apuntan que el private equity también ofrece una diversificación potencial para los inversores con exposición a la renta variable cotizada.

Fuente: Neuberger Berman and MSCI Burgiss for private equity data and S&P Capital IQ for S&P 500 data as of Q3 2024.

Las empresas respaldadas por el private equity tienen la flexibilidad y la capacidad operativa para sortear los vientos en contra de las tarifas

Cuando se anunciaron por primera vez los aranceles, en Neuberger Berman encuestaron a más de 100 empresas de capital riesgo de distintos sectores y zonas geográficas para evaluar las posibles repercusiones en las empresas en cartera.Y el resultado fue claro: aproximadamente la mitad no esperaba ningún impacto, mientras que la otra mitad preveía efectos moderados en los ingresos, los costes operativos y el ebitda.

Las empresas respaldadas por el private equity pueden mitigar activamente retos como los aranceles aumentando los precios, diversificando los proveedores y gestionando los costes. Por lo tanto, el estudio asegura que estas estrategias “ponen de relieve la flexibilidad operativa de las empresas respaldadas por capital riesgo, una ventaja para sortear las disrupciones”.

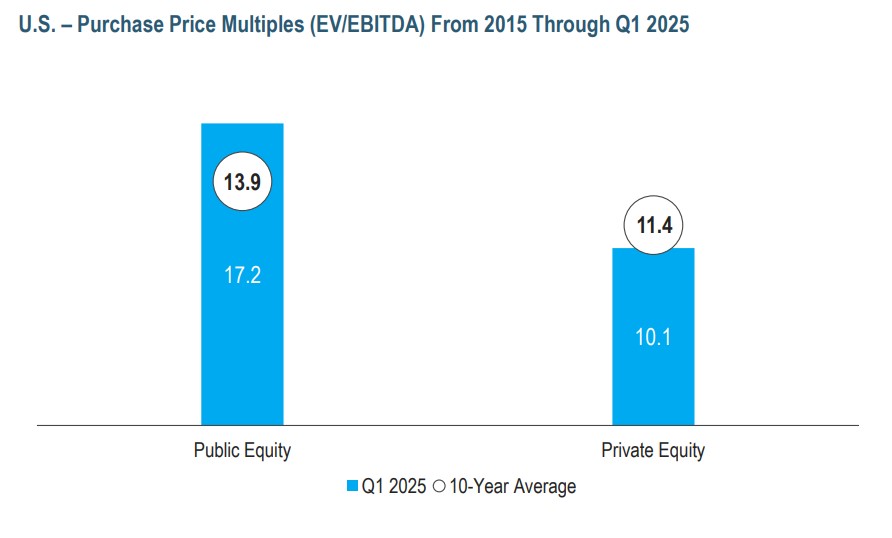

Las valoraciones del private equity son atractivas en comparación con la renta variable cotizada a corto y largo plazo

En este punto, la firma se apoya en cifras del mercado estadounidense para refrendar esta afirmación. Los múltiplos de compra del private equity de Estados Unidos siguen siendo más bajos y menos volátiles en comparación con los mercados cotizados, “lo que pone de relieve un entorno de precios más estable a largo plazo para los activos privados”. También está en línea con la tendencia a largo plazo.

Fuente: Pitchbook and S&P Capital IQ as of March 31, 2025.

Esta diferencia de valoración, según la firma, puede constituir “un punto de entrada atractivo para los inversores en private equity en comparación con las alternativas de los mercados cotizados”.

Los periodos de tenencia prolongados en el capital riesgo exigen estrategias innovadoras

Las carteras de private equity están experimentando periodos de tenencia más largos a medida que las empresas pasan de salidas rápidas a estrategias centradas en mejoras operativas, adquisiciones y crecimiento a largo plazo.

Los periodos de tenencia prolongados, combinados con una menor actividad de distribución debido a las incertidumbres económicas, han aumentado la demanda de liquidez.

En esta fase de menor número de salidas, ha llevado a los general partners (GPs) a adoptar estrategias alternativas como los fondos de continuación dirigidos por GPs, las coinversiones a mitad de vida y las soluciones de capital personalizadas, según apunta la firma, que explica que el objetivo de estos métodos es “proporcionar liquidez a los socios comanditarios sin comprometer el valor de los activos de alto rendimiento en un entorno de mercado competitivo e incierto”.

Perspectivas de inversión

A pesar de los recientes vientos en contra, creemos que la renta variable privada sigue estando preparada para ofrecer rentabilidades atractivas a largo plazo ajustadas al riesgo y debería seguir siendo una piedra angular de las carteras de inversión bien diversificadas.

1.- Diversificación: Históricamente, el private equity ha obtenido mejores resultados a largo plazo que la renta variable pública, especialmente en periodos de tensión del mercado, lo que la convierte en una valiosa herramienta de diversificación en tiempos difíciles para otras clases de activos.

2.- Disminución de las distribuciones: La incertidumbre económica, agravada por los aranceles y los riesgos de recesión, se ha traducido en bajas salidas de compras y distribuciones de capital a los Limited Partners (LPs).

3.- Liquidez: Los proveedores de liquidez pueden sacar provecho de las perturbaciones del mercado ofreciendo soluciones de liquidez. Esto puede permitir el acceso a inversiones atractivas a valoraciones favorables.

4.- Periodos de tenencia de activos más extensos: Reacias a vender activos de alto rendimiento a valoraciones modestas, las empresas de private equity se están tomando más tiempo para crear valor adicional dentro de las carteras existentes. Esto puede reducir la liquidez o limitar la viabilidad de salidas rápidas.