El ruido político aumenta en Francia después de que su primer ministro, Sébastien Lecornu, presentara el lunes la dimisión de su Gobierno al presidente, Emmanuel Macron, menos de un mes después de asumir el cargo y tras presentar el domingo la nueva composición de su Ejecutivo. Ahora bien, ¿qué impacto tendrá este nuevo colapso político en los mercados europeos?

Por ahora la reacción del mercado ha sido relativamente moderada tras la dimisión del primer ministro francés Lecornu, menos de un mes después de su nombramiento. «El euro ha bajado un 0,6%, los diferenciales del Gobierno francés han subido 5 puntos básicos en los vencimientos intermedios y largos, y los diferenciales de crédito de los grandes emisores franceses se han ampliado en tan solo un par de puntos básicos. En cuanto a la renta variable, el CAC 40 ha bajado menos de un 1,5%, con las entidades bancarias y los servicios públicos como los más perjudicados, mientras que la mayoría de los pesos pesados del índice francés de gran capitalización han bajado menos de un 1%», resume Kevin Thozet, miembro del comité de inversión de Carmignac.

Por ahora, los inversores siguen pasivamente los giros y vueltas de la política francesa, tratando de separar el ruido de la señal. «Las emisiones del Tesoro francés no se han visto afectadas por esta falta de visibilidad, y seguimos creyendo que este nivel de tipos de interés representa un punto de entrada. Sin embargo, observamos una ligera apreciación del dólar, reminiscencia de su condición de refugio seguro, así como los calendarios de las agencias de calificación, que podrían añadir ruido de vez en cuando. Moody’s anunciará su decisión el 24 de octubre y Standard & Poor’s el 28 de noviembre», comenta Mabrouk Chetouane, jefe de estrategia de mercados globales de Natixis IM Solutions (Natixis IM).

En opinión de Peter Goves, responsable de Análisis de Deuda Soberana de Mercados Desarrollados de MFS Investment Management, esta situación supone sumar una nueva incertidumbre en los mercados. “La situación es obviamente muy fluida y es incierto qué ocurrirá exactamente a continuación. Esta es una de las razones por las que los OAT-Bunds permanecen amplios y pueden ampliarse aún más”, comenta. Aunque a corto plazo ve plausible que Macron nombre a un nuevo primer ministro, pero, “en cualquier caso, todas las cuestiones fundamentales permanecen: cómo aprobar un presupuesto en un parlamento altamente fragmentado”.

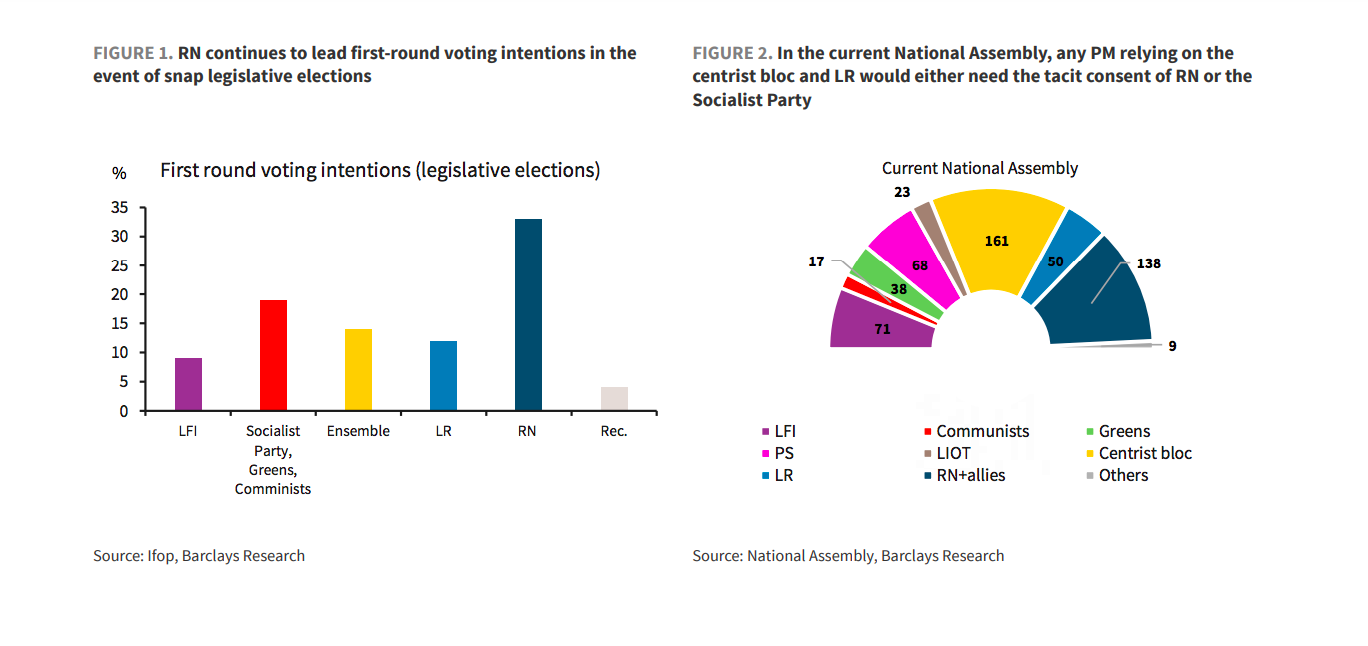

Goves lanza su reflexión sin olvidar que continúa la creciente posibilidad de nuevas elecciones parlamentarias, cuyo resultado es inherentemente incognoscible, pero es un riesgo de evento que podría hacer que el RN gane escaños. “Esto sigue siendo un asunto francés, con efectos de contagio limitados para el área del euro en general. Nuestra principal conclusión es que es difícil argumentar a favor de un estrechamiento material del diferencial OAT-Bund por el momento”, añade.

Los expertos de las gestoras coinciden en que una mayor incertidumbre sobre cómo se resuelva la situación política no ayuda al sentimiento de mercado. “Esta mañana, los diferenciales entre los bonos del tesoro franceses, los OAT (Obligations Assimilables du Trésor), y los bonos alemanes se han acercado a los máximos históricos de diciembre de 2024, lo que consideramos justo, ya que refleja el aumento del riesgo electoral. Francia cotiza notablemente por encima de sus homólogos europeos. Para que se produzca un aumento aún mayor, habría que esperar nuevas elecciones y un giro decisivo de las encuestas hacia la derecha o la izquierda”, sostiene Alex Everett, director de inversiones senior Aberdeen Investments. Según su análisis, en general, las operaciones con bonos OAT siguen siendo bastante ordenadas, a pesar del ruido político. “Los mercados esperan el próximo movimiento del presidente Macron”, apunta Everett.

Para Michaël Nizard, responsable de Multi-Asset & Overlayy, Nabil Milali, gestor de carteras Multi-Asset & Overlay en Edmond de Rothschild AM, este ajetreo político «podría intensificar la presión al alza sobre los tipos de interés franceses y acentuar la infravaloración del CAC 40, con un riesgo significativo de que las tensiones se extiendan a otros activos como los bancos franceses, el euro y los diferenciales periféricos».

Posibles escenarios

Está claro que la dimisión de Lecornu agrava el malestar político y económico de Francia. “La actual agitación política aumenta el riesgo de retrasos en la aprobación del presupuesto de 2026 y limita de forma significativa las posibilidades de que el presupuesto del próximo año incluya medidas relevantes de consolidación fiscal. Esta incertidumbre socava aún más la confianza en la ejecución sostenida del plan de consolidación del Gobierno y eleva la probabilidad de que los resultados fiscales sean peores de lo previsto”, comenta Thomas Gillet, director y analista del sector público y soberano de Scope Ratings.

Según el experto de Aberdeen Investments, para los partidos de la oposición, esto supone una prueba más de que los grupos afines a Macron no pueden liderar el Parlamento, por lo que aumentarán las peticiones de nuevas elecciones.

“Unos nuevos comicios reducirían aún más el control del presidente Macron, de modo que nombrar a otro primer ministro quizá sea su opción preferida. Sin embargo, la disconformidad expresada por casi todos los partidos —incluidos los republicanos y socialistas, que hasta ahora se habían mostrado más favorables— deja claro que hay muy poco interés en alcanzar un consenso. En estos momentos, vemos pocos motivos para el optimismo político, ya que incluso el statu quo de un nuevo primer ministro probablemente solo incitaría aún más la ira de los partidos de la oposición”, defiende.

“Aunque parece poco probable que el presidente dimita, no puede descartarse ni una nueva disolución de la Asamblea Nacional ni el nombramiento de un primer ministro con una orientación más a la izquierda. Este último escenario reabriría la posibilidad de medidas fiscales adicionales sobre las empresas, un factor que seguimos monitorizando con especial atención en nuestras carteras”, comenta Flavien del Pino, responsable de BDL Capital Management para España.

Por su parte, Gillet explica que el presidente Macron se enfrenta ahora a un número limitado de opciones: nombrar a otro primer ministro para intentar nuevas negociaciones de coalición, o convocar nuevas elecciones legislativas anticipadas. “Sin embargo, la creciente fragmentación y polarización políticas, junto con los próximos hitos electorales, hacen que las perspectivas políticas de Francia sean cada vez más complejas, incrementando el riesgo de una mayor inestabilidad a corto plazo”, matiza.

Por Carlos Ruiz de Antequera

Por Carlos Ruiz de Antequera