REITs, FIBRAs… el exponencial crecimiento de los fondos inmobiliarios en el mundo

| Por Magdalena Martínez | 0 Comentarios

El estudio “Global REIT Approach to Real Estate Investing” ha logrado documentar el exponencial crecimiento de las FIBRAs, también conocidas en el mundo como Real Estate Investment Trust (REIT por su siglas en inglés) a nivel global, especialmente para los países en desarrollo, como en el caso de México.

El informe resume el espectacular crecimiento de las FIBRAs en todo el mundo desde su creación, hace más de 60 años, y los beneficios del modelo “REIT” para las comunidades, las economías y los inversores. Actualmente hay 42 países y regiones, que representan el 84% del PIB mundial con una población combinada de 5.000 millones de personas, que han promulgado la legislación REIT.

El origen

La figura de los REITS, al igual que las FIBRAs de México, es la figura de fideicomisos de inversión en bienes raíces, que a su vez tiene la posibilidad de constituirse en emisoras a través del sistema bursátil.

Los REIT se afianzaron tempranamente en los EE. UU. en 1960, y los Países Bajos, Nueva Zelanda, Taiwán y Australia adoptaron el modelo antes de 1970. Los REITs continuaron extendiéndose por todo el mundo; Brasil se convirtió en el primer país en adoptar REITs en América del Sur en 1993, Israel y el Emirato de Dubai en los Emiratos Árabes Unidos fueron los dos primeros países en adoptar REITs en Medio Oriente en 2006, seguidos por Sudáfrica en 2013 como el primer país de África. Mauricio es el país más reciente en adoptar REITs en 2023.

En México, actualmente, las FIBRAs administran más de 2.000 propiedades, el equivalente a casi el 5% del PIB nacional con rendimientos en los últimos tres años del 15%, en comparación con el 8,2% del IRT de la BMV.

El Producto Interno Brutos y las FIBRAs

En 1990, los países y regiones con REITs tenían sólo una participación del 6% pero han crecido hasta representar el 63% de la población mundial en 2022. Asia ha impulsado el crecimiento de los países y regiones de REITs, sobre todo en India en 2014 y China en 2021. Estos países y regiones también representan el 84% del PIB global de 2022, en comparación con el 28% del PIB global en 1990. El PIB de los países y regiones REIT ha aumentado de 6,5 billones de dólares a más de 84 trillones de dólares en este período.

De acuerdo al estudio elaborado por la Nareit, el crecimiento del número de las FIBRAs a nivel global desde 1990 alcanza un total de 940 REITs que cotizan en el mercado de valores, con una capitalización bursátil combinada de aproximadamente 2 trillones de dólares a finales de 2023.

Las regiones de Europa y el Pacífico han experimentado el mayor crecimiento de los REITs desde 2020: Europa agregó 62 REITs (lo que representa un crecimiento del 31%) y el Pacífico agregó 13 REIT (con crecimiento del 25%). China es otro motor de crecimiento: adoptando el modelo en 2021, que a finales de 2023 contaba ya con 33 REITs cotizados en la Bolsa de Valores de Beijing.

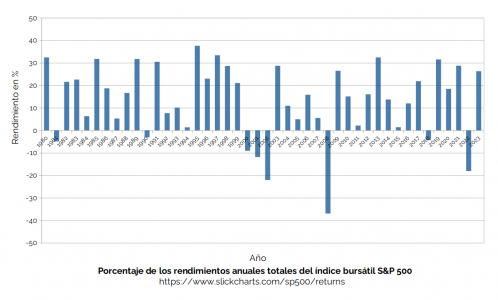

El estudio también muestra que, a largo plazo, los bienes raíces cotizados a nivel mundial, incluidos los REIT, en general han superado tanto a las acciones como a los bonos globales. La tasa de crecimiento anual compuesta de los rendimientos desde febrero de 2005, hasta diciembre de 2023, es del 7,5% para el índice FTSE EPRA Nareit Global Extended, en comparación con el 5,8% del mercado bursátil mundial en general (representado por MSCI EAFE), el 5,7% del sector inmobiliario privado y 3,1% para los bonos globales (índice de bonos Bloomberg Barclays Global-Aggregate). Los REITs también han tenido una baja correlación con otras acciones y bonos, y los REITs del FTSE EPRA Nareit Global tienen una correlación de 0,82 con el MSCI EAFE.

El caso de México y por qué las FIBRAs son tan relevantes

La inversión en fideicomisos inmobiliario permite que la persona o inversionista institucional esté expuesto al mercado inmobiliario, pero a través de un vehículo que diversifica el riesgo de un solo inmueble entre variedad de inmuebles, asegura una administración profesional, ordenada y alineada a los intereses de los inversionistas.

Necesitamos capital profesional para desarrollar y transformar edificios de forma que sean menos intrusivos en temas de emisiones de carbono, energía y consumo de agua, y que además incorporen principios de economía circular y que apoyen el crecimiento de la economía y la demanda de distintos sectores en México.

Las FIBRAs continúan avanzando en la adopción de mejores prácticas internacionales de gobierno corporativo y estandarización de sus reportes; esto importante porque los inversionistas necesitan información clara y bajo altos estándares para la toma de decisiones de inversión, de ahí la importancia de la labor de la AMEFIBRA, quién asesora y unifica conceptos para los 15 Fideicomisos de Inversión en Bienes Raíces que actualmente cotizan y operan en México.

En la primera semana del mes de Septiembre la AMEFIBRA estará organizando la nueva edición del FIBRA DAY titulado “Mexican REITs Investor Conference” que se llevará a cabo nuevamente en la Ciudad de Nueva York, donde se estará analizando el mercado de las FIBRAs con la experiencia internacional de los REITS y donde expertos del sector analizarán el gran potencial de madurez y crecimiento de los bienes raíces y particularmente de las FIBRAs mexicanas, ante inversionistas estadounidenses y extranjeros.

Además, Bank of America dio a conocer en su reciente nota de análisis una buena noticia para el sector de Real Estate. Se trata de las perspectivas que la institución financiera tiene sobre los bienes raíces, haciendo una especial mención al caso de los Fideicomisos de Inversión en Bienes Raíces, mejor conocidos como FIBRAs.

BofA señala que la historia ha demostrado que las FIBRAs pueden tener un mejor rendimiento que el del principal índice del mercado bursátil mexicano, el S&P/BMV IPC. Se observó en cuatro ocasiones que de 2013 a 2018 los rendimientos de las notas a 10 años alcanzaron puntos máximos, en promedio el índice de FIBRAs tuvo un mejor desempeño que el mercado. Según el análisis de Bank of América, los ya esperados recortes de tasas tanto por parte de la Fed de Estados Unidos como por parte de Banxico, serán un catalizador importante para los Fideicomisos de Inversión en Bienes Raíces.

El proceso de recuperación económica continuará en 2024 y seguiremos siendo testigos del crecimiento en adquisiciones de inmuebles por parte de los REITs en el mundo, así como la constante profesionalización del sector a través de las mejores prácticas internacionales, convirtiéndose en un sector cada vez más maduro, seguro y atractivo para los inversionistas a nivel global. Conocemos el potencial de México y las FIBRAs participan para crear las oportunidades, la infraestructura y las propiedades industriales, comerciales, hoteleras, educativas, centros de trabajo y de almacenamiento y distribución que necesita nuestro país ante el actual fenómeno del nearshoring.

Por Salvador Daniel Kabbaz Zaga, Presidente de AMEFIBRA y Director General de Fibra Danhos.