Así es la liquidez en los ETFs

| Por Beatriz Zúñiga | 0 Comentarios

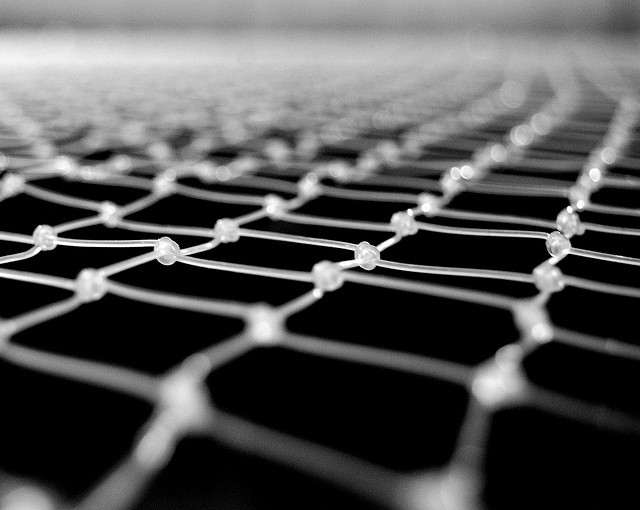

La liquidez de un ETF está basada en la liquidez ponderada de las acciones y bonos subyacentes que componen el índice que replica. Cuando el mercado secundario no puede atender los volúmenes puntuales de operaciones, el mercado primario dota de liquidez adicional al ETF beneficiándose de la liquidez de los títulos subyacentes mediante los participantes autorizados a través del proceso de creación/destrucción de nuevas participaciones.

El objetivo del mercado secundario será pues aportar una liquidez adicional a la negociación de un ETF. Esta liquidez adicional puede medirse como la diferencia entre los diferenciales de los productos negociados en bolsa y los diferenciales de los valores subyacentes.

En fuertes periodos de sell off, como ha ocurrido durante fases de crisis, los ETFs que replican los subyacentes más líquidos ofrecen al inversor una mayor garantía en términos de liquidez. Por ello es fundamental analizar y entender la liquidez de cada subyacente incluido en un índice.

Al seleccionar un índice es esencial comprender adecuadamente su metodología para entender los factores que impulsarán su rendimiento. Algunos productos replican a índices no ponderados por capitalización de mercado (optan por una ponderación en base a los precios o de igual ponderación, entre otras) con el objetivo de aumentar el perfil de rentabilidad/riesgo en comparación con los índices convencionales (ponderados por capitalización de mercado), o proporcionando exposiciones directas a las primas de riesgo (adoptando enfoques de ponderación basados en el valor, el tamaño, la volatilidad, la calidad, el rendimiento o el impulso).

Esta cuestión de liquidez también puede afectar a los índices tradicionales ponderados por capitalización bursátil si las ponderaciones de los componentes no se ajustan mediante un factor de capital flotante o si sus normas incluyen algunos límites de diversificación para evitar una concentración de valores. Pero la realidad es que esta posible “saturación” o concentración de valores en los ETFs que podría impactar en la liquidez del producto, está muy limitada a ciertas estrategias. Es el caso de algunos índices, como pueden ser aquellos que replican “smallcaps americanas” donde sí que existe una concentración elevada de ciertos valores en los ETFs que replican dichos índices.

Con todo esto podemos concluir que los ETFs no presentan por sí mismos riesgo alguno de inestabilidad o riesgo sistémico en los mercados. La liquidez de estos productos será siempre medida por la liquidez del subyacente al que replican. Es importante recordar que los ETFs domiciliados en Europa por lo general cumplen con las directivas UCITS , son fondos de inversión indexados, que además disfrutan de la posibilidad de ser negociados en un mercado secundario, lo que le provee de una liquidez adicional. Pero existe también el mercado primario, en el que cada gestora acepta órdenes de compra o reembolso a un valor liquidativo diario, este valor se calcula en base al subyacente y por tanto la liquidez depende en última instancia del tipo de activo que forme el índice de referencia.

Tribuna de Juan San Pío, responsable de Société Générale para Lyxor ETF en España y Latinoamérica.