El valor de cualquier activo que genere ingresos, ya sea un edificio de apartamentos, un fármaco contra el cáncer, un servicio de transmisión de video o los pagos de cupones de un bono corporativo, pueden estimarse como el valor actual de una serie de flujos monetarios futuros que se prevé generar. El concepto de «valor actual» de las matemáticas es fundamental para las finanzas y la inversión.

La importancia del valor actual

Para estimar el valor actual de una serie de flujos monetarios, se utilizan dos datos fundamentales: el «tipo de descuento» y los flujos monetarios futuros que se estima generará el activo.

Sin entran en excesivos tecnicismos, el tipo de descuento es una tasa de rentabilidad anual con riesgo apropiado que se espera obtener de una inversión. Los tipos de descuento generalmente se forman a partir de un tipo «exento de riesgo», por ejemplo, el rendimiento vigente de un bono del Tesoro estadounidense a 10 años. Se debe compensar a los inversores si una inversión ofrece flujos monetarios futuros más inciertos comparado con un bono del Tesoro estadounidense. Esto significa que el riesgo adicional asumido con la esperanza de obtener una rentabilidad adicional justifica un tipo de descuento más alto al calcular el valor actual.

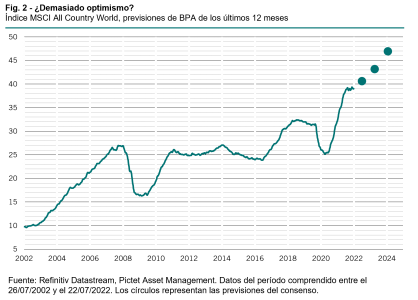

En la elaboración de modelos financieros, los flujos monetarios futuros se dividen entre un tipo de descuento adecuado para estimar su valor actual. Para dar cuenta de las rentabilidades capitalizadas, los flujos monetarios futuros deben descontarse anualmente, por lo que un flujo monetario a 10 años vista vale menos en valor actual hoy que el mismo flujo monetario a un año vista. Siguiendo esta lógica, podemos empezar a entender cómo los tipos de interés más altos, en teoría, deberían llevar a un valor actual más bajo para todos los activos financieros. En la práctica, hay multitud de factores que pueden influir en la rentabilidad de una inversión. Un factor importante son los tipos de interés; el repentino aumento que experimentaron este año (donde vimos que el rendimiento de los bonos del Tesoro estadounidense a 10 años se duplicó del 1,5% a alrededor del 3,0% a principios de 2022 hasta finales de mayo) afectó considerablemente tanto a las economías como a los mercados con el encarecimiento de los préstamos para particulares y empresas. Este efecto se refleja en las rentabilidades negativas que arrojan en lo que va de año tanto los mercados de renta variable como los de renta fija a escala mundial.

La certeza de las rentas proporciona algo de tranquilidad

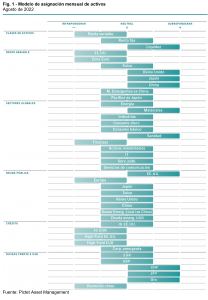

Aunque los tipos de interés son uno de los determinantes clave del valor actual de los activos inmobiliarios, creemos que merece la pena examinar el otro factor principal: los flujos monetarios futuros estimados. La inversión inmobiliaria es diferente a muchos otros tipos de inversión. Dado que la inmensa mayoría de las rentas se derivan de arrendamientos contractuales, conocemos con mucha certeza una parte significativa de los rendimientos que obtendremos. Esto se refleja en la relativa consistencia del crecimiento de las ganancias de los Fondos de inversión inmobiliaria estadounidense (REIT) en comparación con el índice S&P 500® en los últimos años turbulentos, como se muestra en la Figura 1.

Como inversores inmobiliarios, normalmente no nos vemos en la necesidad de hacer estimaciones sobre la capacidad de producción, las ventas de unidades o si un competidor puede sacar un nuevo tipo de servicio/artículo que desplace rápidamente la demanda y altere el statu quo. En vez de eso, tratamos de determinar si un propietario podrá cobrar el alquiler adeudado y cómo será la demanda de espacio disponible en el futuro.

Diferencias importantes entre la renta variable y los REIT:

La renta variable está sujeta a riesgos, incluido el riesgo del mercado, por lo que las rentabilidades fluctuarán en respuesta a los acontecimientos políticos, económicos y los relacionados con el emisor. Los valores inmobiliarios, incluidos los fondos de inversión inmobiliaria (REIT), pueden tener riesgos adicionales, como el riesgo de tipo de interés, el riesgo de gestión, el riesgo fiscal, el riesgo económico, el riesgo medioambiental y el riesgo de concentración. Los valores inmobiliarios, incluidos los Real Estate Investment Trusts (REIT), son sensibles a los cambios en el valor de los inmuebles y los ingresos por alquiler, los impuestos sobre la propiedad, los tipos de interés, los requisitos fiscales y reglamentarios, la oferta y la demanda, y la capacidad de gestión y la solvencia de la empresa. Además, los REITs podrían no tener derecho a ciertas ventajas fiscales o exenciones de registro, lo que podría tener consecuencias económicas adversas.

Definición del poder de fijación de precios en la inversión inmobiliaria

En un entorno en el que los tipos de interés están subiendo y presionando el valor de los activos financieros, los inversores deberían intentar evitar el «doble golpe» que podría suponer la reducción de estimaciones de flujos monetarios futuros a raíz de la desaceleración del entorno macro, además del aumento de tipos. En nuestra opinión, lo que deberían procurar los inversores inmobiliarios es identificar y comprender los tipos de inmuebles y los mercados geográficos en donde el equilibrio entre la oferta y la demanda favorece a los arrendadores. En mercados en los que la demanda supera a la oferta, los arrendadores son más propensos a beneficiarse de la plena ocupación y exigir rentas más altas en los arrendamientos próximos al vencimiento ahora y posiblemente en el futuro. A esto lo llamamos «poder de fijación de precios» y creemos que identificar a los arrendadores que poseen esta ventaja es fundamental para la inversión inmobiliaria.

El poder de fijación de precios es aún más crucial en tiempos de incertidumbre macroeconómica como los actuales. Los arrendadores con activos que se benefician de impulsores de demanda secular a largo plazo y/o que se enfrentan a una escasez de oferta estructural, como el sector industrial, el inmobiliario de ciencias biológicas (espacios de laboratorio), el residencial especializado y el sector inmobiliario tecnológico, son más proclives a estar bien posicionados para el crecimiento a largo plazo.

El poder de obtener flujos monetarios duraderos

La Figura 2 ofrece un ejemplo concreto de la capacidad de fijación de precios en distintos tipos de propiedades inmobiliarias. Hemos visto que los precios de los alquileres indicados en una serie de REITS cotizados en EE. UU. representan los principales tipos de propiedades para el trimestre más reciente, 1T 2022, cuando los fundamentales de los inmuebles podrían considerarse casi universalmente fuertes. A efectos comparativos, también hemos incluido los datos de los precios de los alquileres para todo el año 2020, período en el que los fundamentales de la demanda en la economía general se vieron profundamente cuestionados.

Aunque no existe un único indicador perfecto, creemos que la capacidad de mantener o aumentar los precios de los alquileres en el difícil entorno de 2020, así como generar un fuerte crecimiento de los alquileres dos años después, demuestra un poder de fijación de precios sostenible.

La volatilidad de los mercados financieros observada en el año hasta la fecha pone de relieve una incertidumbre acentuada en un contexto arduo caracterizado por subidas de los tipos de interés, presiones inflacionistas y ralentización del crecimiento. De cara a la segunda mitad del año, creemos que identificar a los arrendadores con poder de fijación de precios será cada vez más importante debido al incierto trasfondo macroeconómico que persiste. En nuestra opinión, los arrendadores que posean esa ventaja y operen en áreas del mercado inmobiliario donde la inflación se puede trasladar más fácilmente a los inquilinos a través de rentas más altas, serán más capaces de generar ingresos positivos en términos reales.

Tribuna de Guy Barnard, Tim Gibson y Greg Kuhl, gestores de carteras en Janus Henderson Investors.

Solo para inversores profesionales y cualificados

Solo para uso fuera de US o con profesionales de US dando servicio a personas no US

Comunicación publicitaria

Queda prohibida la distribución posterior

Los puntos de vista que aquí figuran corresponden a la fecha de publicación. Se ofrecen exclusivamente con fines informativos y no deben considerarse ni utilizarse como asesoramiento de inversión, jurídico o fiscal ni como oferta de venta, solicitud de una oferta de compra o recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector de mercado. Nada de lo incluido en el presente material debe considerarse una prestación directa o indirecta de servicios de gestión de inversión específicos para los requisitos de ningún cliente. Las opiniones y los ejemplos se ofrecen a efectos ilustrativos de temas más generales, no son indicativos de ninguna intención de operar, pueden variar y podrían no reflejar los puntos de vista de otros miembros de la organización. No se pretende indicar o dar a entender que cualquier ilustración/ejemplo mencionado forma parte o formó parte en algún momento de ninguna cartera. Las previsiones no pueden garantizarse y no es seguro que la información proporcionada sea completa o puntual, ni hay garantía con respecto a los resultados que se obtengan de su uso. A no ser que se indique lo contrario, Janus Henderson Investors es la fuente de los datos y confía razonablemente en la información y los datos facilitados por terceros. La rentabilidad histórica no predice las rentabilidades futuras. La inversión conlleva riesgo, incluida la posible pérdida de capital y la fluctuación del valor.

No todos los productos o servicios están disponibles en todas las jurisdicciones. El presente material o la información contenida en él podrían estar restringidos por ley y no podrán reproducirse ni mencionarse sin autorización expresa por escrito, ni utilizarse en ninguna jurisdicción o en circunstancias en que su uso resulte ilícito. Janus Henderson no es responsable de cualquier distribución ilícita del presente material a terceros, en parte o su totalidad. El contenido de este material no ha sido aprobado ni respaldado por ningún organismo regulador.

Janus Henderson Investors es el nombre bajo el cual las entidades que se indican ofrecen productos y servicios de inversión en las siguientes jurisdicciones: (a) en Europa, por Janus Henderson Investors International Limited (n.º de registro 3594615), Janus Henderson Investors UK Limited (n.º de registro 906355), Janus Henderson Fund Management UK Limited (n.º de registro 2678531), Henderson Equity Partners Limited (n.º de registro 2606646), (cada una de ellas registrada en Inglaterra y Gales en 201 Bishopsgate, Londres EC2M 3AE y regulada por la Autoridad de Conducta Financiera) y Henderson Management S.A. (n.º de registro B22848 en 2 Rue de Bitbourg, L-1273, Luxemburgo y regulada por la Commission de Surveillance du Secteur Financier); (b) en EE. UU., por los asesores de inversión registrados ante la SEC filiales de Janus Henderson Group plc; (c) en Canadá a través de Janus Henderson Investors US LLC solo para inversores institucionales de determinadas jurisdicciones; (d) en Singapur, por Janus Henderson Investors (Singapore) Limited (número de registro de la sociedad: 199700782N). Este anuncio o publicación no ha sido revisado por la Autoridad Monetaria de Singapur; (e) en Hong Kong , Janus Henderson Investors Hong Kong Limited. Este material no ha sido revisado por la Comisión de Valores y Futuros de Hong Kong; (f) en Taiwán (República de China), Janus Henderson Investors Taiwan Limited, (con funcionamiento independiente), Suite 45 A-1, Taipéi 101 Tower, No. 7. Sec. 5, Xin Yi Road, Taipéi (110). Tel.: (02) 8101-1001. Número de licencia SICE autorizada 023, emitida en 2018 por la Comisión de Supervisión Financiera; (g) en Corea del Sur, Janus Henderson Investors (Singapore) Limited, exclusivamente para Inversores profesionales cualificados (según se definen en la Ley de servicios de inversión financiera y mercados de capitales y sus subreglamentos); (h) en Japón, Janus Henderson Investors (Japan) Limited, regulada por la Agencia de Servicios Financieros y registrada como Entidad de servicios financieros que realiza actividades de gestión de inversión, asesoramiento de inversión y actividad de agencia y actividades de instrumentos financieros de tipo II; (i) en Australia y Nueva Zelanda, Janus Henderson Investors (Australia) Limited (ABN 47 124 279 518) y sus entidades relacionadas, incluida Janus Henderson Investors (Australia) Institutional Funds Management Limited (ABN 16 165 119 531, AFSL 444266) y Janus Henderson Investors (Australia) Funds Management Limited (ABN 43 164 177 244, AFSL 444268); (j) en Oriente Medio, Janus Henderson Investors International Limited, regulada por la Autoridad de Servicios Financieros de Dubái como Oficina de representación. No se realizarán transacciones en Oriente Medio y cualquier consulta deberá dirigirse a Janus Henderson. Las llamadas telefónicas podrán ser grabadas para nuestra mutua protección, para mejorar el servicio al cliente y a efectos de mantenimiento de registros reglamentario.

Fuera de EE. UU.: Para uso exclusivo de inversores institucionales, profesionales, cualificados y sofisticados, distribuidores cualificados, inversores y clientes comerciales, según se definen en la jurisdicción aplicable. Prohibida su visualización o distribución al público. Comunicación Publicitaria.

Janus Henderson, Knowledge Shared y Knowledge Labs son marcas comerciales de Janus Henderson Group plc o una de sus filiales. © Janus Henderson Group plc.