Azvalor defiende una pronta reversión de tendencia: «No existe un problema endémico con la inversión en valor»

| Por Sofia Cisneros | 0 Comentarios

Azvalor ha publicado su carta trimestral, correspondiente al segundo trimestre, en la que informa de la recuperación de sus fondos con respecto a los mínimos marcados en el año (+41% en Azvalor Internacional, +20% en Azvalor Iberia y +59% en Azvalor Blue Chips), pero recuerda que aún están lejos de sus máximos históricos (-35% en Azvalor Internacional, -43% en Azvalor Iberia y -34% en Azvalor Blue Chips desde máximos).

¿Cuándo van a recuperar los máximos?

Azvalor basa su filosofía de inversión en la búsqueda de valor, un estilo que históricamente ha generado mejores rentabilidades. Sin embargo, ya lleva 13 años sin generarlas. “Sin ánimo de excusa, no parece que la falta de rentabilidad tan prolongada estos últimos años sea algo específico de nuestros fondos de Azvalor, sino más bien algo relacionado con la inversión en valor en general”, expresan desde la gestora.

Según relatan, nunca había durado tanto la discrepancia entre la rentabilidad del valor y la de los índices, y por eso quizás nunca antes había durado tanto “la espera” de la cosecha en forma de rentabilidades reales positivas. Esto lleva a formular la siguiente pregunta: ¿hay algún problema endémico con la inversión en valor que nos vaya a impedir a todos los partícipes lograr las rentabilidades históricas a las que estábamos acostumbrados?

Algo a lo que Azvalor responde con una negativa. “En nuestra opinión, estamos a las puertas de una reversión de esta tendencia que nos aportará rentabilidades muy atractivas durante varios años”, añaden. Para justificar su respuesta, los expertos de Azvalor exponen dos argumentos: que nos encontramos en un mercado de extremos que acabará revirtiendo a la media y el atractivo de su cartera que, junto con su experiencia, podrá batir a los índices.

Mercado de extremos que acabará revirtiendo a la media

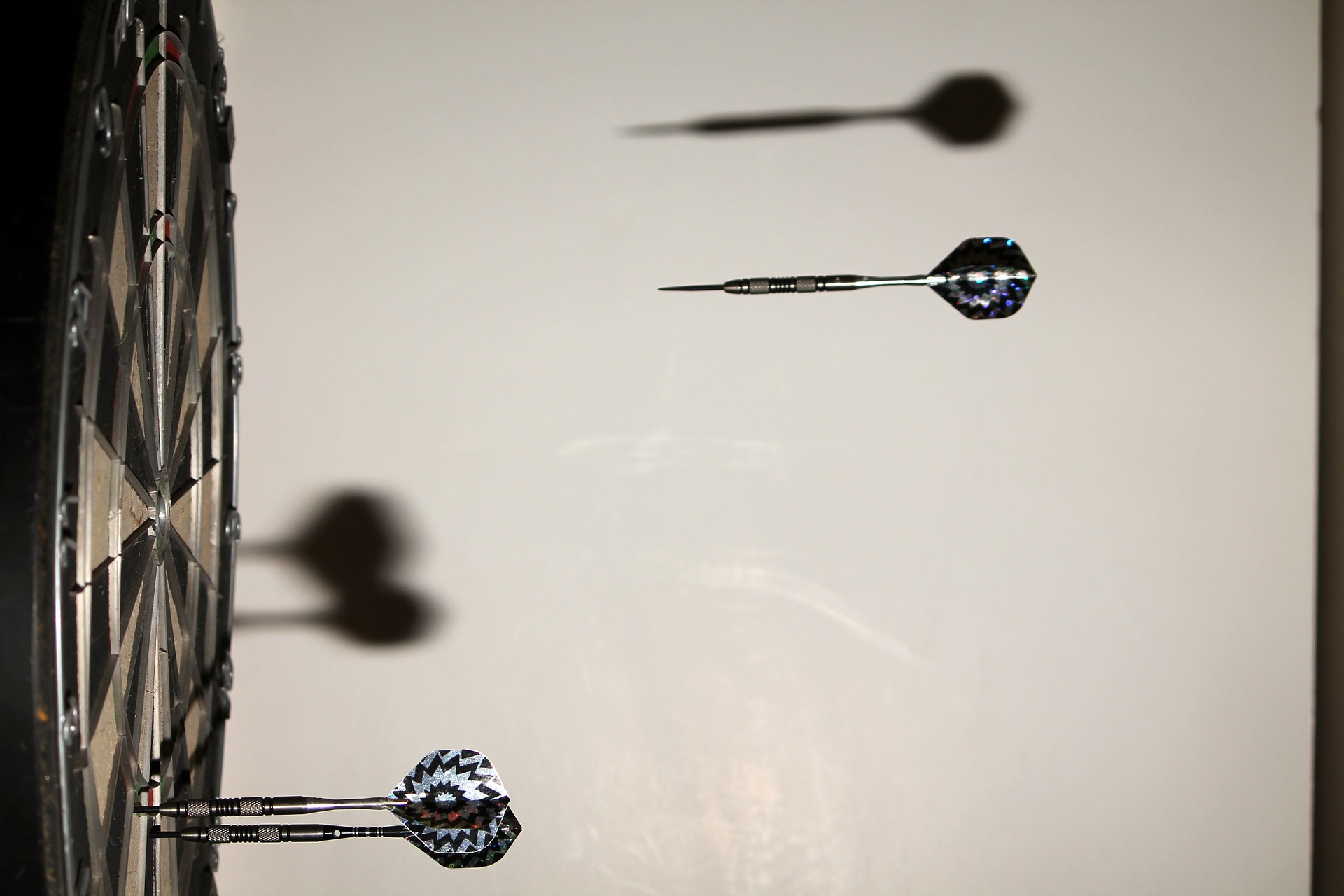

Según consideran, la historia demuestra que los extremos no duran eternamente y siempre acaba produciéndose una reversión a la media. “Creemos que la inversión en valor va a volver a estar “de moda”, y quizás de forma “violenta”, como sucedió en 1929, los años 70 o el final de los años 90. Esto supondrá un viento de cola muy favorable para todas las carteras de los inversores en valor, entre las que nos incluimos”, exponen.

En concreto, localizan tres tendencias extremas en los mercados. En primer lugar, la rentabilidad de los activos financieros (bonos) frente a los activos reales (materias primas). En segundo lugar, la rentabilidad de la inversión en crecimiento frente a la inversión en valor, en mínimos desde hace 13 años. Por último, la burbuja de la inversión pasiva frente a la inversión activa. “La coincidencia de estos tres extremos nos alerta de que podemos estar cerca de un cambio de paradigma”, opinan.

Por qué creen la cartera de Azvalor es especialmente atractiva

En segundo lugar, refiriéndose al caso concreto de su cartera, los expertos de la entidad creen que podrán batir la rentabilidad media de los índices de valor como han hecho históricamente, anclados en los principios de su filosofía de inversión y sus años de experiencia.

Según expresan los expertos de la entidad, la mayoría de las estrategias de valor bien ejecutadas verán recompensada su paciencia en forma de rentabilidades relativas superiores al mercado en los próximos diez años. Sin embargo, reconocen que la revolución tecnológica actual es de un calado muy importante y ha supuesto cambios radicales, con un daño permanente a muchos negocios. “Existe el riesgo de que muchos negocios aparentemente baratos hoy sean en última instancia “trampas de valor”, y que su cotización no se recupere del todo nunca”, señalan.

“Conscientes de este riesgo, hemos extremado la prudencia en nuestra cartera desde el principio, tratando de evitar este tipo de compañías y, por tanto, no creemos que el “riesgo de disrupción tecnológica” sea relevante en las inversiones comunes que mantenemos”, añaden.

Para concluir, los gestores, insisten en que no saben cuándo alcanzarán los máximos anteriores ni el precio objetivo de su cartera, pero admiten que hay elementos para pensar que está empezando una tendencia en ese sentido.

“Es más relevante para nuestra salud financiera acertar con el “qué” que con el “cuándo”. Y todo apunta a que las alternativas de inversión en los bonos, la liquidez o las acciones más de moda, tienen hoy un riesgo inasumible por nosotros por su elevado precio de partida; mientras, nuestra cartera, por su nivel de infravaloración y perspectivas de beneficios de las empresas que la componen, no sólo presenta el potencial de recuperar los máximos, sino que, en nuestra opinión, aspira a superarlos de forma muy holgada en los próximos años”, añaden.