JP Morgan AM: «La idea de una inflación transitoria es una ilusión»

| Por Romina López | 0 Comentarios

Con la inflación mundial en su punto más alto de los últimos 20 años, el tema se ha convertido en una de las principales preocupaciones para la mayoría de los inversores. Desde JP Morgan Asset Management consideran que no se trata de un fenómeno transitorio, sino que puede mantenerse a medio plazo. Los responsables globales de Renta Fija, Renta Variable y Alternativos de la gestora analizan por tanto cómo navegar por el clima actual, dónde observan las oportunidades más atractivas y cómo enfocan la inversión sostenible y ASG en sus respectivas clases de activos.

Bob Michele, CIO y jefe de Renta Fija Global, Divisas y Materias Primas de JP Morgan AM, considera que «los bancos centrales mundiales van por detrás de la curva y muchos participantes en el mercado se sienten defraudados por el hecho de que hayan roto su promesa de 30 años, es decir que nunca tendríamos un entorno de inflación como el que experimentamos durante la crisis del petróleo de los años 70. Y sin embargo, aquí estamos».

Michele observa mucha inflación en el sistema, pese a lo cual la mayoría de los principales bancos centrales no ha hecho todavía nada para frenarla, algo que tendrá que cambiar probablemente antes de lo anticipado.

«Tenemos una opinión bastante alejada del consenso en lo que respecta al BCE. El BCE dice que en principio no espera subir los tipos de interés en 2022, pero creemos que es una ilusión. Si observamos la inflación actual en Europa, agravada por las presiones de la oferta y el mercado laboral, seguimos convencidos de que tendrán que adelantar las subidas de tipos a este año para ser más coherentes con la Fed, el Banco de Inglaterra y otros bancos centrales de los mercados desarrollados», asegura.

Corta duración y calidad

En este contexto, JP Morgan AM se inclina por evitar la duración larga, porque esperan un aumento significativo de los rendimientos cuando los bancos centrales empiecen a salir del mercado. ¿Y qué activos prefieren? «Nos gusta la calidad. Nos gusta especialmente la intersección de emisores de calidad que creemos que tienen balances sólidos. Queremos la menor sensibilidad posible a los tipos de interés, lo que significa que gravitamos hacia el crédito titulizado, los préstamos bancarios y los bonos corporativos de corta duración», explica Michele.

Los mercados emergentes están en una trayectoria de política monetaria diferente, ya que 18 de ellos ya han subido los tipos 70 veces en el último año en reacción a las presiones inflacionistas. En opinión de Michele esto ha creado algunas oportunidades en la deuda soberana de estos mercados, donde ahora hay rendimientos reales positivos frente a los rendimientos reales negativos que prevalecen en los mercados de bonos soberanos desarrollados.

«China, sin embargo, va en la dirección contraria. El Banco Popular de China ha intervenido y ha proporcionado mucha flexibilidad, y se espera más. Eso es un buen viento de cola para su mercado de bonos, donde los rendimientos son significativamente más altos que en los mercados de bonos gubernamentales desarrollados», subraya.

Respecto de la inversión con criterios ASG (ambientales, sociales y de gobierno corporativo), el experto recuerda que en 2021 hubo un billón de dólares en deuda verde y vinculada a la sostenibilidad emitida en el mercado de bonos corporativos, el doble de los niveles de 2020. “En 2022, creemos que se duplicará de nuevo”, dice. Sin embargo, también puntualiza que los inversores y clientes de bonos deben estar «dispuestos a aceptar rendimientos ligeramente inferiores para financiar la sostenibilidad y las emisiones vinculadas al medio ambiente».

«Una de las cosas que sabemos sobre el mercado de bonos es que, con el tiempo, un mayor rendimiento siempre conduce a una mayor rentabilidad. Pero, al centrarnos colectivamente en hacer lo correcto, todos tendremos que estar dispuestos a aceptar un rendimiento ligeramente inferior».

Renta variable

Paul Quinsee, CIO y jefe de Renta Variable Global, destaca por su parte el panorama positivo para los beneficios. «El año pasado, las 2.500 empresas que analizamos en los mercados desarrollados mundiales obtuvieron 3 billones de dólares de beneficios. Eso es un 50% más que en 2020, y un 25% más que en 2019. Este año, no esperamos el mismo nivel de crecimiento o sorpresa que vimos en 2021, pero las perspectivas de beneficios siguen siendo buenas».

El aspecto importante a tener en cuenta es mirar más allá de los valores de crecimiento y tecnológicos que lo han impulsado todo en los últimos 10-15 años. Por ejemplo, los activos value están en línea con lo que suelen ser, los de pequeña capitalización tienen un descuento récord y los títulos europeos están baratos en su conjunto, señala. «Nuestro mantra es mantener las cosas simples, lo que para nosotros significa centrarse en la calidad, el valor y los dividendos. Esa es la forma de ganar dinero en la renta variable mundial este año».

En base a un estudio interno, la gestora cree que los rendimientos esperados para China han pasado de ser los más bajos a los más altos. Con una visión a cinco años, en algún momento se puede ganar dinero. «Creemos en la historia económica de China y creemos que se traducirá en grandes ganancias para los accionistas que sean pacientes, como ya ha ocurrido en el pasado. Por lo tanto, pensamos que ahora es el momento adecuado para empezar a añadir cuidadosa y gradualmente asignaciones a la renta variable china y a los mercados emergentes en general», añade Quinsee.

En materia de inversión sostenible, la legislación está afectando a los fundamentales de las empresas y por tanto al inversor. «La sostenibilidad está integrada en nuestro negocio de renta variable y todos nuestros analistas de investigación evalúan cada empresa utilizando un enfoque de 40 puntos, para comprender los riesgos y las oportunidades que se derivan de la evolución del entorno».

Pero «la inversión sostenible sigue siendo una inversión, por lo que se aplican las mismas reglas. Hay que contar con buenas empresas, ideas sólidas y empresas que, en última instancia, ganen dinero y te lo devuelvan como accionista».

En su opinión, «gran parte del valor proviene de empresas muy tradicionales que están invirtiendo para seguir siendo relevantes. Para mí, las mejores oportunidades provendrán de la identificación del cambio y de la visión de futuro en empresas consolidadas: ahí es donde probablemente se vea la mejor ecuación riesgo/beneficio».

Inflación en tiempo real

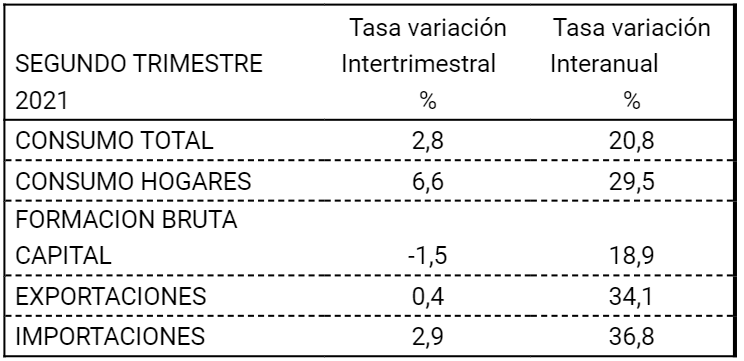

Finalmente, Anton Pil, director de Alternativos Globales, subraya que como uno de los mayores gestores de activos reales del mundo, han visto la inflación «en tiempo real» durante los últimos 6-12 meses. «En nuestro negocio de transporte marítimo, por ejemplo, somos propietarios de contenedores. Observando el mundo, encontramos que los envíos de contenedores están actualmente entre un 8% y un 10% por encima de sus niveles anteriores a la pandemia de COVID-19. Diríamos que la inflación no es sólo un problema de la cadena de suministro, sino que en general hay mucha más actividad mundial».

«La palabra ‘transitoria’ es una ilusión, en mi opinión. Como banco central, eso es lo que uno espera, pero desde nuestro punto de vista, en el lado de los activos reales, creemos que el clima actual podría durar fácilmente entre 3 y 5 años con tipos muy superiores a los normales. Creemos que aún queda camino por recorrer antes de que se produzca una normalización de la tasa de inflación», analiza Pil.

Como propietarios de activos reales, se trata de un contexto ventajoso al tener poder de fijación de precios. La inflación real existe hoy en día, lo que es bueno para los activos reales.

«En lo que respecta a la inversión sostenible, el ejemplo más obvio en nuestro espacio, que está recibiendo un interés creciente, es la silvicultura. No es una clase de activos nueva, pero es un área que me entusiasma especialmente como asignación de activos en los activos reales», explica.

El objetivo es generar un flujo de ingresos constante a partir de la explotación de la madera, un material de construcción sostenible que está creciendo en todo el mundo, especialmente en Europa. La propia tierra también tiene valor, porque se aprecia en función de la inflación y por su papel en los mercados del carbono. Pil subraya que «es de esperar que tenga un impacto real en la parte A de la ASG».