Horizons ETF lanza su primer ETF en Colombia que replica al índice S&P MILA 40

| Por Fórmate a Fondo | 0 Comentarios

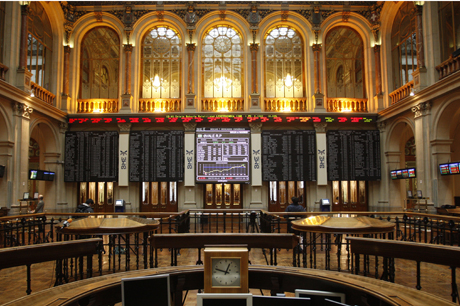

Cititrust Colombia y Horizons ETFs Management (LATAM), un miembro del Horizons ETFs Group, anunciaron esta semana el lanzamiento del Fondo Bursátil Horizons MILA 40 de S&P, el primer Exchange Traded Fund (“ETF”) que ofrece a los inversionistas locales e internacionales exposición a 40 de las acciones más grandes y con mayor liquidez, listadas en las

bolsas de valores de Colombia, Chile y Perú.

El Horizons MILA 40 ETF comienzó a cotizar este miércoles en la Bolsa de Valores de Colombia bajo el símbolo HMILA40. El Mercado Integrado Latinoamericano (MILA) es una plataforma de negociación que integra las bolsas de valores y depósitos de Colombia, Chile y Perú y al que está previsto que se incorpore la Bolsa Mexicana de Valores a principios de 2014. Reconociendo la creciente importancia de la región Andina, S&P Dow Jones Indices se asoció con el MILA para crear el Índice S&P MILA 40, un indicador principal del comportamiento regional de los mercados de valores.

El Fondo Bursátil Horizons MILA 40 de S&P tiene como objetivo generar un retorno de inversión comparable al desempeño del Índice. Cititrust Colombia, actuará como la sociedad administradora y Horizons Investment Management, una filial de Horizons ETF Management Canada, actuará como gestor profesional y está encargado de gestionar el portafolio del Horizons MILA 40 ETF.

“Con una sola inversión, los inversionistas ahora pueden obtener un riesgo diversificado de bajo costo en los tres mercados del MILA”, dijo Federico Torres, head of Latin American Sales para Horizons LatAm.

El rápido crecimiento de los tres mercados integrantes del MILA le ha permitido convertirse en una alternativa regional a la bolsa BM&FBOVESPA de Brasil. Entre los años 2003 y 2012, la suma de la capitalización de mercado de Colombia, Chile y Perú subió aproximadamente de 117.000 millones de dólares a 672.000 millones, un incremento cercano a 500%, según S&P.

“El Horizons MILA 40 ETF es nuestra primera incursión en América Latina, y no puedo pensar en una mejor manera hacerlo que con un ETF que sigue el Índice S&P MILA 40”, dijo

Howard Atkinson, managing director de Horizons ETFs Management LatAm y Global Head of Sales and Marketing para Mirae Asset Global Investments’ ETF Business.

“El crecimiento económico sólido y la profundización de los mercados financieros en Colombia, Chile y Perú han puesto a la región Andina en el mapa de inversión. El MILA está atrayendo mucho interés de los inversionistas que se encuentran buscando otras alternativas y diversificación de las naciones de los BRIC (Brasil, Rusia, India y China) que están experimentando sus respectivos desafíos”.

El MILA 40 S&P es el segundo ETF en el mercado nacional, y el segundo administrado por Cititrust. MILA 40 es un producto regional, que requiere para su funcionamiento operar en tres mercados. Este producto sale al mercado en un momento en el que se está promoviendo la Alianza del Pacifico y específicamente el mercado MILA.

El presidente de la Bolsa de Valores de Colombia, Juan Pablo Córdoba, explicó que “el crecimiento del MILA en sus dos primeros años, evidente en el nuevo escenario de negocios

que se vive en la región, ha sido fundamental a la hora de desarrollar productos como el Horizons MILA 40 ETF, que a su vez sirven para aumentar la visibilidad del mercado y para potenciar su liquidez”.