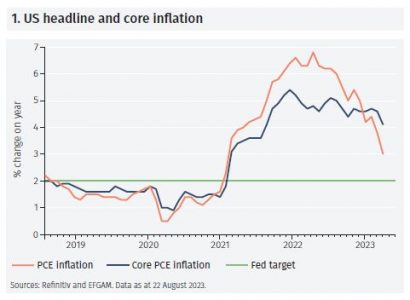

Aunque la inflación de EE.UU. sigue estando un 2% por encima del objetivo de la Fed, parece haber tocado techo y ahora está bajando, asegura un informe de EFG AM.

La inflación ha descendido desde febrero de 2022 del 5,2% al 4,1% interanual, según el índice PCE subyacente, el preferido de la Fed para medir el aumento de precios. Dentro de sus subcomponentes, la inflación subyacente de los precios de los bienes ha caído al 2,5% interanual. Sin embargo, la inflación subyacente de los servicios ha disminuido en menor medida, hasta el 4,7% interanual, lo que pone de manifiesto la persistencia de las presiones inflacionistas en algunos sectores de la economía.

Los últimos datos económicos de EE.UU. han sido dispares, lo que dificulta especialmente la tarea de predecir los próximos movimientos de los tipos de interés. El crecimiento del empleo fue menor de lo esperado en julio de 2023, con un aumento de las nóminas no agrícolas de 187.000 nuevos puestos de trabajo.

Además, los datos de los dos meses anteriores se revisaron a la baja, lo que apunta a un debilitamiento del mercado laboral. A pesar de ello, la tasa de desempleo descendió ligeramente hasta el 3,5% y el crecimiento salarial se mantuvo en el 4,4% interanual.

En cuanto a la actividad económica, el PMI manufacturero del ISM lleva nueve meses de contracción, mientras que el índice no manufacturero se mantiene por encima de 50, lo que indica un crecimiento continuo del sector.

El PIB de EE.UU. creció a una tasa anualizada del 2,4% en el segundo trimestre, por encima del 2,0% registrado en el primer trimestre. Este crecimiento se vio impulsado por el gasto de los consumidores, la inversión empresarial y el gasto público, lo que pone de relieve una actividad más fuerte de lo previsto.

Los miembros del FOMC esperan que el crecimiento del PIB real se suavice en lo que queda de 2023, lo que provocará un ligero aumento del desempleo.

Las previsiones de la Fed indican que espera normalizar los tipos a un ritmo lento. Los miembros del Comité declararon que prevén que la mayor parte de la caída de la inflación subyacente se produzca en el segundo semestre de 2023, sobre todo porque se espera una desaceleración de los precios de los servicios inmobiliarios y de los servicios no inmobiliarios.

Las actas de la reunión del FOMC de julio también indicaron que los miembros estarían abiertos a un endurecimiento monetario adicional en los próximos meses si persisten las presiones inflacionistas.

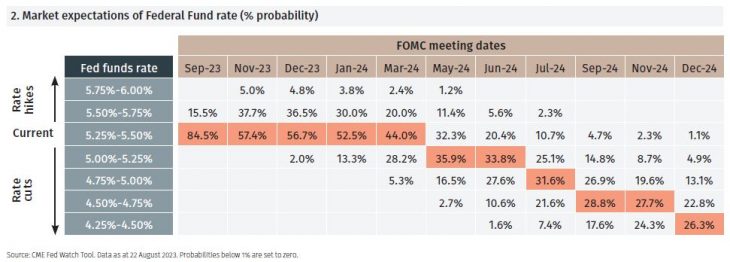

Sin embargo, según datos recientes, los participantes en los mercados financieros prevén que la Fed se mantendrá a la espera hasta finales del primer trimestre de 2024, y que el próximo recorte de tipos se producirá en mayo de ese mismo año.

Los mercados prevén un ajuste más rápido que la Fed, con un recorte de tipos de alrededor de 100 puntos básicos para finales de 2024, como se puede ver en el gráfico 2.

En cualquier caso, el ritmo de normalización de la política vendrá determinado por la evolución de la actividad económica y las presiones del mercado laboral en los próximos meses.

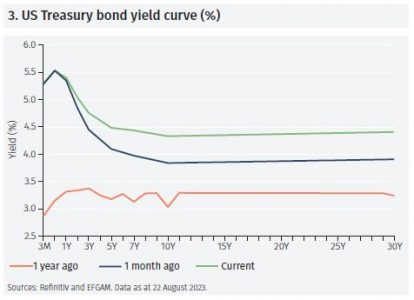

La inversión de la curva de rendimientos de la deuda pública estadounidense -el hecho de que los rendimientos sean más elevados en el extremo corto de la curva que en el largo- podría brindar una oportunidad interesante, como puede verse en la figura 3.

Por ejemplo, los inversores podrían comprar un bono del Tesoro estadounidense con un plazo de vencimiento corto, dados los elevados rendimientos a corto plazo, y reinvertir los beneficios al vencimiento. Sin embargo, existe la posibilidad de reinvertir el producto de una letra del Tesoro que venza dentro de un año a un tipo más bajo.

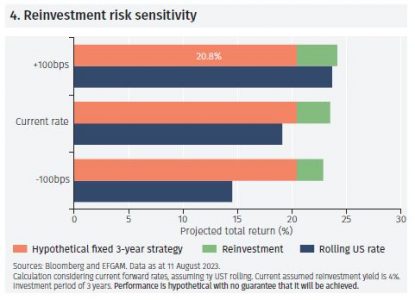

Una alternativa es intentar asegurar los rendimientos actuales durante un periodo fijo con un vehículo que combine las características de los bonos individuales, como los pagos regulares de ingresos y el horizonte temporal fijado a la fecha de vencimiento específica, y la diversificación de una cartera de múltiples valores. Esta estrategia podría reducir el riesgo de reinversión durante el periodo fijado, teniendo en cuenta las perspectivas actuales de las tasas de impago en la renta fija, tanto para los créditos con grado de inversión como para los de alto rendimiento como muestra el gráfico 4.

Considerando un periodo hipotético de tres años, un inversor podría seguir una estrategia de refinanciación, comprando un bono del Tesoro estadounidense a 1 año para beneficiarse de los rendimientos actuales y reinvertirlo al vencimiento en otro bono del Tesoro del mismo vencimiento, repitiendo el proceso hasta el final del periodo de inversión.

Si los tipos se mantuvieran en los niveles actuales, la rentabilidad total prevista de esta estrategia a lo largo de un periodo de tres años se situaría en torno al 19%. Por el contrario, si los tipos bajaran 100 puntos básicos, como prevén actualmente los mercados, la rentabilidad de esta estrategia de refinanciación se reduciría a alrededor del 14,5%.

Por el contrario, si los tipos suben 100 puntos básicos, la rentabilidad global de esta estrategia también aumentaría. La rentabilidad prevista para todo el periodo en estos tres escenarios se refleja en las barras de color marrón claro del gráfico 4.

Alternativamente, si los inversores bloquean un rendimiento estimado del 6% durante los tres años del periodo de inversión a través de un producto de vencimiento fijo, entonces el rendimiento total se estima en el 20,8%.

Además, el producto reinvierte los ingresos de los bonos que vencen antes de que finalice el plazo de vencimiento del fondo, produciendo los rendimientos esperados reflejados en la figura 4.

Para concluir, la situación económica actual en EE.UU. apunta a una tasa de inflación decreciente en lo que queda de 2023, lo que señalará el final del ciclo de subidas de tipos de interés. Aunque los niveles de actividad han sido mejores de lo esperado, el debilitamiento de los datos del mercado laboral empieza a mostrar los efectos acumulados del endurecimiento monetario de los últimos 18 meses.

Dado el contexto de elevados rendimientos de los bonos y la inversión de la estructura temporal de los tipos de interés estadounidenses, una posible alternativa a una estrategia de refinanciación es tratar de bloquear un alto nivel de rendimiento durante un periodo de tres años como parte de una cartera de bonos diversificada.