La situación del futbolista Rafa Márquez, señalado en un caso de lavado de dinero, se hubiera evitado si hubiera contado con un buen asesor

| Por Gabriela Huerta | 0 Comentarios

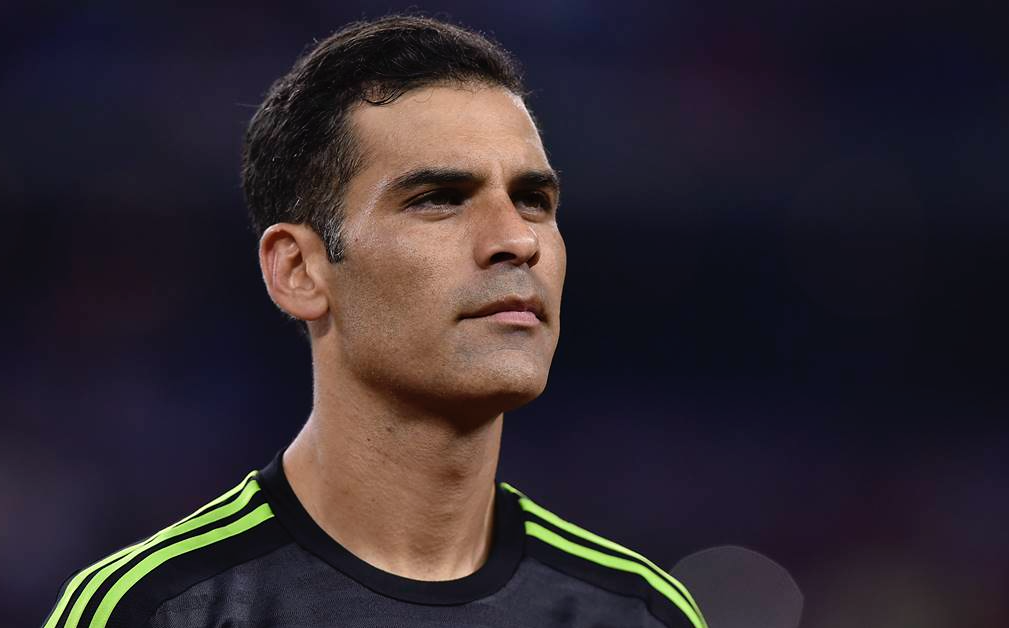

El acontecer, financiero, político y deportivo mexicano se mezcla tras el anuncio realizado por el Departamento del Tesoro de Estados Unidos sobre lavado de dinero por parte de la organización criminal “Los Flores”, encabezada por Raúl Flores Hernández, en el que fueron involucrados el capitán de la Selección Mexicana, Rafael Márquez, y el cantante de música regional, Julión Álvarez, por su presunta participación como testaferros, es decir “prestanombres”, del cartel.

El lavado de dinero es uno de los problemas que se suscitan con mayor frecuencia en el mundo, en el cual México juega un rol protagónico, según datos arrojados por la propia Oficina de Control de Bienes Extranjeros (OFAC, por sus siglas en inglés), entidades como Sinaloa, Jalisco y Baja California, albergan 163 de las 200 empresas, llevadas a la llamada lista negra estadounidense.

Pero, ¿qué terreno están pisando los ídolos mexicanos tras esta acusación?

En una decisión unilateral, el gobierno norteamericano, exceptuando procedimientos judiciales al mero estilo de la suposición, catalogó a los conocidos mexicanos como sospechosos de mantener vínculos con Flores Hernández, presuntamente por lavado de dinero, lo que automáticamente provocó una alerta comercial y bloqueo de visa. Por su parte, el gobierno mexicano, a través de la Unidad de Inteligencia Financiera (UIF) de la Secretaría de Hacienda y Crédito Público, realizó una medida preventiva y ordenó bloquear todas las cuentas que estén abiertas en el sistema financiero mexicano a nombre de Márquez y Álvarez.

Ambos señalados, han negado los cargos, pero más allá del desenlace de esta historia, es evidente que resulta fundamental contar con un buen respaldo y asesoría, para prevenir este tipo de problemas y saber con quién se está haciendo negocios, ya que nadie está exento de tener un caso parecido.

“Nos encontramos en un clima de incertidumbre, ser prestanombre en un esquema de esta naturaleza, equivale a lo que se conoce como “lavado de dinero”, por lo tanto es un delito grave, aunque todo es presunción y supuestos, esto se habría evitado, si Rafael Márquez, hubiera contado un buen asesor, que de manera responsable lo tuviera informado de sus cuentas e inversiones, por lo que es necesario asesorarse con profesionales que tengan experiencia y seriedad no solo afrontar estos problemas, sino lo más importante, evitarlos”, aseveró Isaac Maximino Ibarra Barajas, director general de la firma Ibarra Barajas, bufete mexicano especializado en materia fiscal.

A continuación Ibarra Barajas, te brinda algunas claves para entender este nuevo problema fiscal:

- Existe una presunta confesión del narcotraficante Raúl Flores, de allí parte la investigación del Departamento del Tesoro de Estados Unidos.

- La figura del testaferro, se da, cuando una persona ajena a una empresa, aparece dentro del área constitutiva de la misma, como si fuera accionista sin serlo.

- En México, no están siendo perseguidos, lo que significa que pueden transitar libremente por el país.

- La Unidad de Inteligencia Financiera en México, al tener un comunicado de Estados Unidos de esa naturaleza tiene facultades para que, de manera precautoria, congelen sus cuentas y con esto evitar que se sustraiga de la posible acción de la justicia.

- De comprobarse su culpabilidad, podría ser encarcelado primeramente en México y posiblemente después en territorio norteamericano.

“Es importante resaltar, que no se cuenta con ninguna prueba fehaciente, por lo tanto Rafael Márquez, puede solicitar un amparo por el congelamiento de sus cuentas y recurrir a las instancias legales adecuadas en el momento en que lo considere conveniente”, señaló Ibarra Barajas. Con esto, Rafael Márquez y Julión Álvarez se suman a una larga lista de famosos que se han visto presuntamente vinculados al narcotráfico.