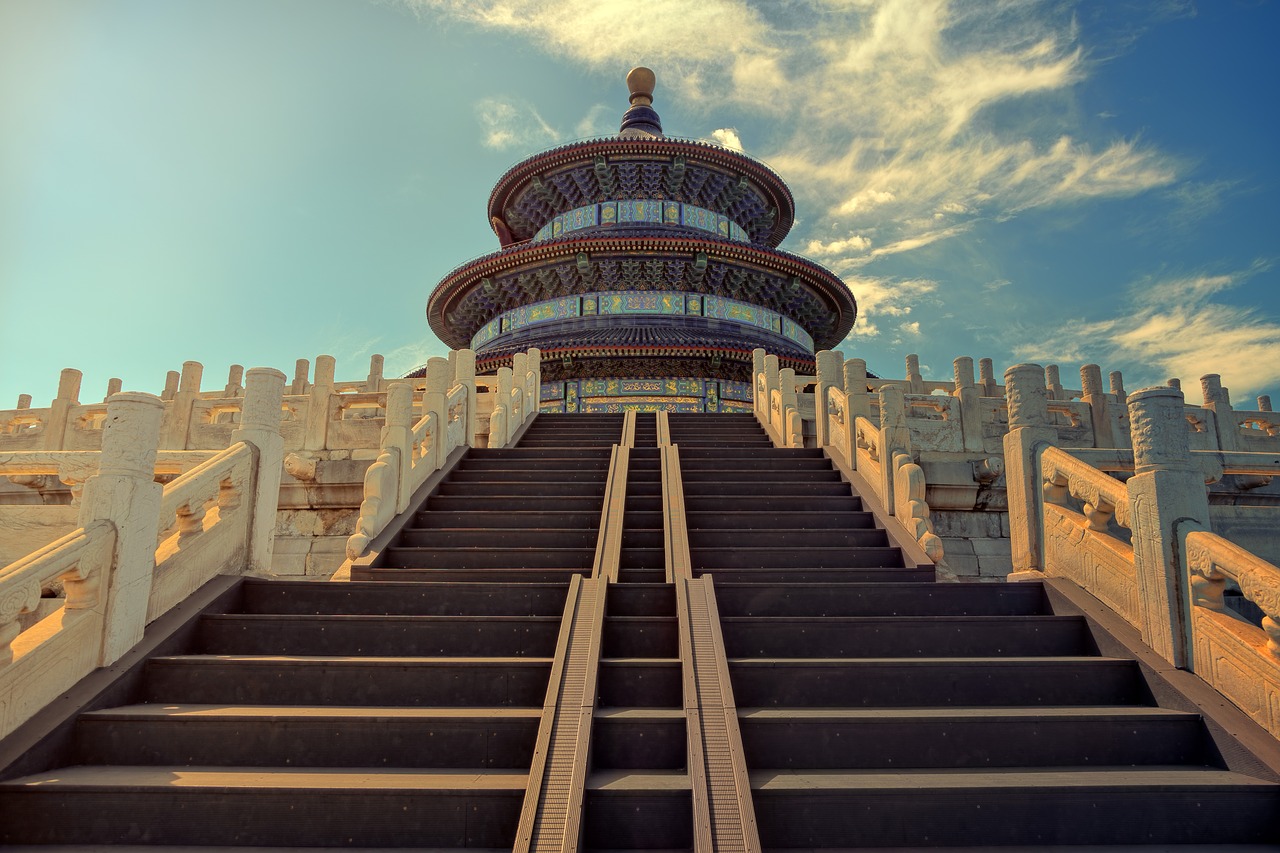

UBS AM prevé un mejor panorama para la renta variable china en 2019

| Por IreneValiente | 0 Comentarios

Es cierto que 2018 ha sido un año desafiante para la renta variable china. Sin embargo, UBS AM considera que los recientes avances en las políticas de Xi Jinping han supuesto un punto de inflexión para los mercados del país asiático y el entorno actual representa una oportunidad para los inversores.

La gestora asumió una postura más cautelosa hacia el mercado a comienzos de 2018. Esta decisión se debió al duro enfoque del Gobierno chino respecto a una regulación más amplia y, en particular, respecto al desapalancamiento de su deuda, así como a las tensiones con Estados Unidos.

La actitud de China ha cambiado

Pero, según ha señalado UBS AM en su reciente informe de perspectivas para 2019, si se tienen en cuenta los recientes anuncios de nuevas políticas, puede verse un cambio significativo en la actitud del Gobierno chino. La decisión de BMW de tomar el control mayoritario de la joint venture local con Brilliance Automotive, una empresa automovilística basada en China, muestra que el Gobierno ha abierto sectores industriales clave a la inversión de compañías extranjeras, dando marcha atrás a su postura de limitar la inversión hacia China que ha sido un factor clave de disputa en las tensiones con Estados Unidos.

Asimismo, el Gobierno del país asiático ha revertido una serie de duras políticas introducidas a principios de año, como los impuestos a la seguridad social y a las inversiones en capital privado, demostrando su esfuerzo para apoyar la economía.

Los cambios todavía no han sido absorbidos por el mercado

Estos cambios en la política nacional son muy significativos porque la actitud anterior del Gobierno ha dañado la confianza de los inversores y ha sido la mayor influencia en el mercado este año. Para UBS AM, algunos de esos cambios dan esperanza de una posible reducción de las tensiones con Estados Unidos, que también han contribuido a generar volatilidad en los mercados.

Aunque ha habido muchos anuncios desde el Gobierno chino, la gestora considera que la nueva actitud todavía no ha sido comprendida del todo ni “absorbida” por el mercado. Sin embargo, prevé que tendrá un impacto positivo sobre el sentimiento inversor en 2019. Con todo, el cambio de postura y la cada vez más posible resolución a las disputas comerciales han hecho que el riesgo sistémico en el mercado chino de renta variable se haya reducido significativamente.

Apuesta por la renta variable

Con ello en mente, UBS AM pronostica una perspectiva más positiva para las acciones chinas. En la primera mitad de 2018, sus niveles de efectivo aumentaron debido al sentimiento más débil y una volatilidad intensificada en el mercado, pero, recientemente, la gestora ha desplegado algo de ese efectivo.

Más adelante, espera “poner a trabajar” más efectivo porque cree que la valoración actual de los mercados bursátiles chinos es atractiva y ve más oportunidades para invertir en 2019.

Centrarse en los ganadores a largo plazo

Aunque UBS AM está más positivo en sus perspectivas de mercado y seguramente asumirá una postura menos defensiva en sus asignaciones de renta variable en el futuro próximo, asegura que continuará “disciplinado” en su método de inversión. En ese sentido, mantendrá el foco en empresas que considera que crecerán a largo plazo, como son aquellas de la “nueva economía”, que abarca el sector del consumo, el de las nuevas tecnologías o el de la sanidad. “Lo más probable es que agreguemos sectores altamente afectados por las regulaciones gubernamentales, como los juegos por internet y la educación, porque esperamos que estas regulaciones se relajen en el futuro”, señala.

A grandes rasgos, la gestora considera que los inversores tienen más motivos para ser optimistas en relación a la renta variable china, ya que ve una mejora de las perspectivas para el mercado, por lo que cree que “es un buen momento para actuar”.