Según un nuevo informe del Foro Económico Mundial, la transición hacia un futuro más sostenible y neutro en emisiones de carbono requerirá inversiones por valor de 13,5 billones de dólares de aquí a 2050, sobre todo en los sectores de la producción, la energía y el transporte.

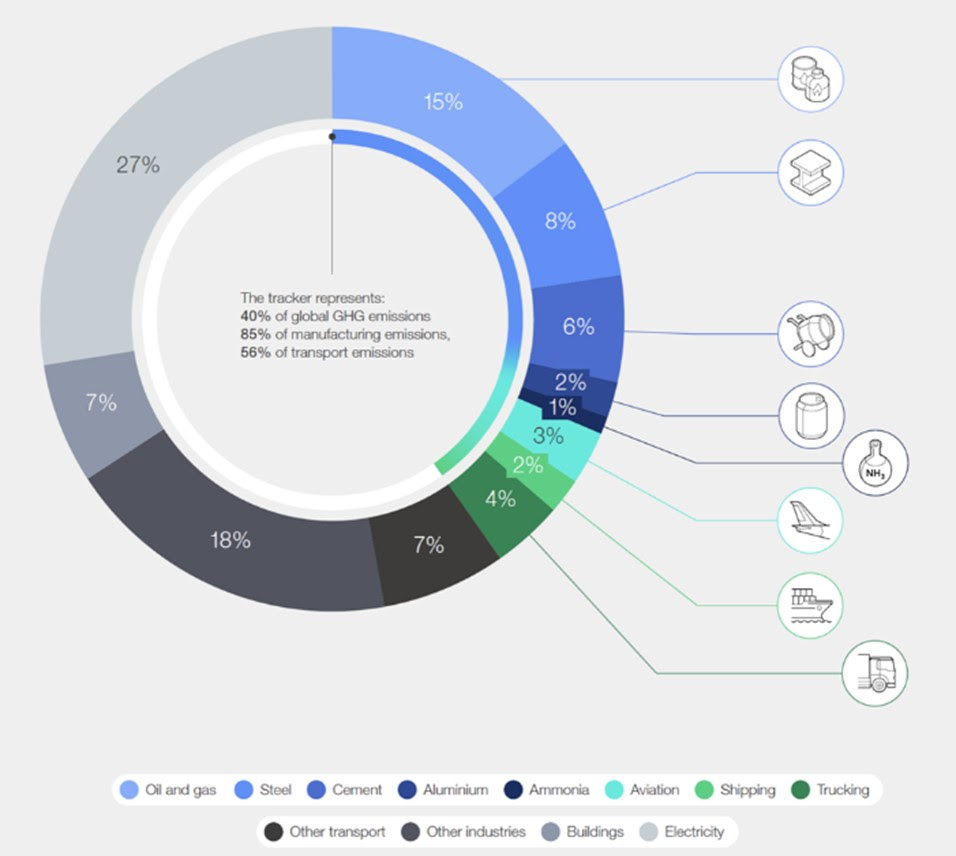

El Net-Zero Industry Tracker 2023, publicado en colaboración con Accenture, hace balance de los avances hacia las emisiones netas cero en ocho industrias: Acero, cemento, aluminio, amoníaco, excluidos otros productos químicos, petróleo y gas, aviación, transporte marítimo y por carretera, que dependen de los combustibles fósiles para el 90% de su demanda energética y plantean algunos de los retos de descarbonización más tecnológicos y con mayor intensidad de capital.

El informe, publicado la misma semana en que las Naciones Unidas pedían en la COP28 una «acción climática drástica» para cerrar un «cañón de emisiones», esboza vías para acelerar la descarbonización de las industrias de producción, energía y transporte intensivas en emisiones. Aunque el camino hacia el cero neto en estos sectores diferirá en función de factores sectoriales y regionales únicos, se necesitarán inversiones en energía limpia, hidrógeno limpio e infraestructura para la captura, utilización y almacenamiento de carbono (CCUS) para acelerar la descarbonización industrial en la mayoría de los sectores.

«Descarbonizar estos sectores industriales y de transporte, que emiten el 40% de las emisiones mundiales de gases de efecto invernadero en la actualidad, es esencial para alcanzar el cero neto, sobre todo porque la demanda de productos industriales y servicios de transporte seguirá siendo fuerte. Se necesitan importantes inversiones en infraestructuras, complementadas con políticas e incentivos más fuertes para que las industrias puedan cambiar a tecnologías de bajas emisiones, garantizando al mismo tiempo el acceso a recursos asequibles y fiables, fundamentales para el crecimiento económico», explica Roberto Bocca, jefe del Centro de Energía y Materiales del Foro Económico Mundial.

Según el informe, los 13,5 billones de dólares en inversiones se derivan de los costes medios de generación de energía limpia solar, eólica marina y terrestre, nuclear y geotérmica, los costes de los electrolizadores para el transporte de hidrógeno y carbono limpios, así como los costes de almacenamiento.

El Rastreador Industrial Neto Cero propone un marco exhaustivo de impulsores y facilitadores de emisiones para medir el progreso e identificar lagunas, tarjetas de puntuación para cada industria y oportunidades de colaboración intersectorial. Partiendo de la edición de 2022, el informe actualizado incluye los sectores del transporte y aplica el marco para identificar estrategias de transformación industrial neta cero.

Las conclusiones del informe subrayan la urgencia de crear un entorno propicio sólido, que incluya tecnologías de bajas emisiones, infraestructuras, demanda de productos ecológicos, políticas e inversiones. Además de aumentar los gastos de capital para descarbonizar las bases de activos industriales y de transporte existentes, se necesitan más inversiones para construir una infraestructura de energía limpia.

Se prevé que la mayoría de las tecnologías necesarias para conseguir emisiones netas nulas alcancen la madurez comercial después de 2030, lo que pone de relieve la necesidad de enfoques colaborativos para investigarlas, desarrollarlas y ampliarlas. Esto incluye la sustitución de las tecnologías heredadas por alternativas de bajas emisiones, el aumento de la eficiencia de los procesos y la maquinaria, la electrificación y el impulso de la circularidad.

«Es imperativo que se tomen medidas pronto tanto para descarbonizar como para mejorar la eficiencia energética; de lo contrario, la demanda incesante de combustibles fósiles en los sectores industriales clave, que han crecido un 8% en promedio los últimos tres años, aumentará muy significativamente para 2050. Pero los líderes industriales pueden responder mediante nuevas formas colaborativas de trabajar e innovar, por ejemplo dentro de agrupaciones industriales y fomentando las mejores prácticas, compartiendo infraestructuras en áreas importantes como el hidrógeno limpio y el CCUS y creando demanda de productos con menos emisiones», añade Bocca.

Según el informe, la tarificación del carbono, las subvenciones fiscales, la contratación pública y el desarrollo de casos empresariales sólidos pueden ayudar a movilizar las inversiones necesarias. Sin embargo, conseguir capital para proyectos de alto riesgo con tecnologías no probadas podría resultar difícil en el actual entorno macroeconómico. Por ello, los inversores institucionales y los bancos multilaterales pueden desempeñar un papel importante facilitando el acceso a capital de bajo coste vinculado a objetivos de emisiones; igualmente vital es adaptar los modelos financieros a las necesidades de las distintas industrias y regiones.

Para Muqsit Ashraf, responsable de Accenture Strategy, la colaboración entre los sectores público y privado es fundamental para el éxito de la transición energética, y la tecnología puede ser un factor clave tanto para gestionar un acceso asequible y fiable a la energía limpia como para abordar el coste incremental de la descarbonización. «La ampliación y adopción generalizadas de tecnologías de energía limpia, captura y almacenamiento de carbono y eficiencia energética en todos los sectores son vitales para el progreso. Además, las innovaciones en los modelos de negocio también pueden ayudar a estimular la demanda y acelerar la descarbonización industrial, logrando objetivos de cero emisiones netas y una transición energética resiliente», afirma Ashraf.

El informe reconoce que la evolución reciente de las políticas puede impulsar la transformación industrial neutra a cero en la dirección correcta. Mientras que algunas economías avanzadas están promulgando medidas políticas a gran escala, las economías emergentes -que representarán una mayor proporción de la demanda futura de productos industriales y servicios de transporte- necesitarán ayuda para acceder a tecnologías y soluciones de bajas emisiones.

El informe también pide a los sectores industriales que se centren en las cinco áreas siguientes, y detalla acciones específicas para cada uno de los sectores como parte de su cuadro de mando individual, como en el área de tecnología donde pide dar prioridad a la tecnología de energía limpia en la mayoría de los sectores, escalar comercialmente el CCUS en el cemento y mejorar la tecnología para reducir los costes del desarrollo de hidrógeno limpio. En cuanto a las infraestructuras, el informe señala la necesidad de fomentar las infraestructuras compartidas, como los polos industriales y las agrupaciones. Sobre la demanda se pide crear un marco normalizado para los productos de bajas emisiones, una calculadora sencilla de la intensidad de las emisiones y un proceso auditable de evaluación de la huella de carbono que mejore la transparencia del consumidor. Sobre el área política se hace hincapié en la necesidad de alinear los requisitos de reducción de emisiones a nivel mundial, con políticas adaptadas a las necesidades de cada país y mejorar la transparencia del mercado para aumentar la visibilidad de la intensidad de las emisiones. En cuanto al capital, el informe habla sobre mejorar la transparencia de las alternativas de bajas emisiones y bajas emisiones de carbono, reforzar las señales de demanda y reducir los gastos de capital mediante el desarrollo de infraestructuras compartidas.

«El Net-Zero Tracker 2023 explora en detalle cómo las soluciones e infraestructuras bajas en carbono contribuirán a aumentar el ritmo de descarbonización en industrias difíciles de abandonar. Esta profundidad es esencial para ayudar a las empresas a crear valor e impacto sostenibles mientras se esfuerzan por lograr emisiones netas de carbono cero», concluye Stephanie Jamison, responsable global de Servicios de Sostenibilidad de Accenture.