Pictet AM crea una calculadora de impacto medioambiental para los inversores

| Por Beatriz Zúñiga | 0 Comentarios

Pictet AM ha creado una calculadora online con la que cualquier tipo de inversor puede cuantificar el impacto de su inversión, actual o futura, en una estrategia de inversión medioambiental global. Según explica la gestora, este recurso forma parte de una serie de herramientas online destinadas a ayudar a los asesores financieros en sus conversaciones con los clientes, siendo accesible también por los inversores particulares, a través de su web.

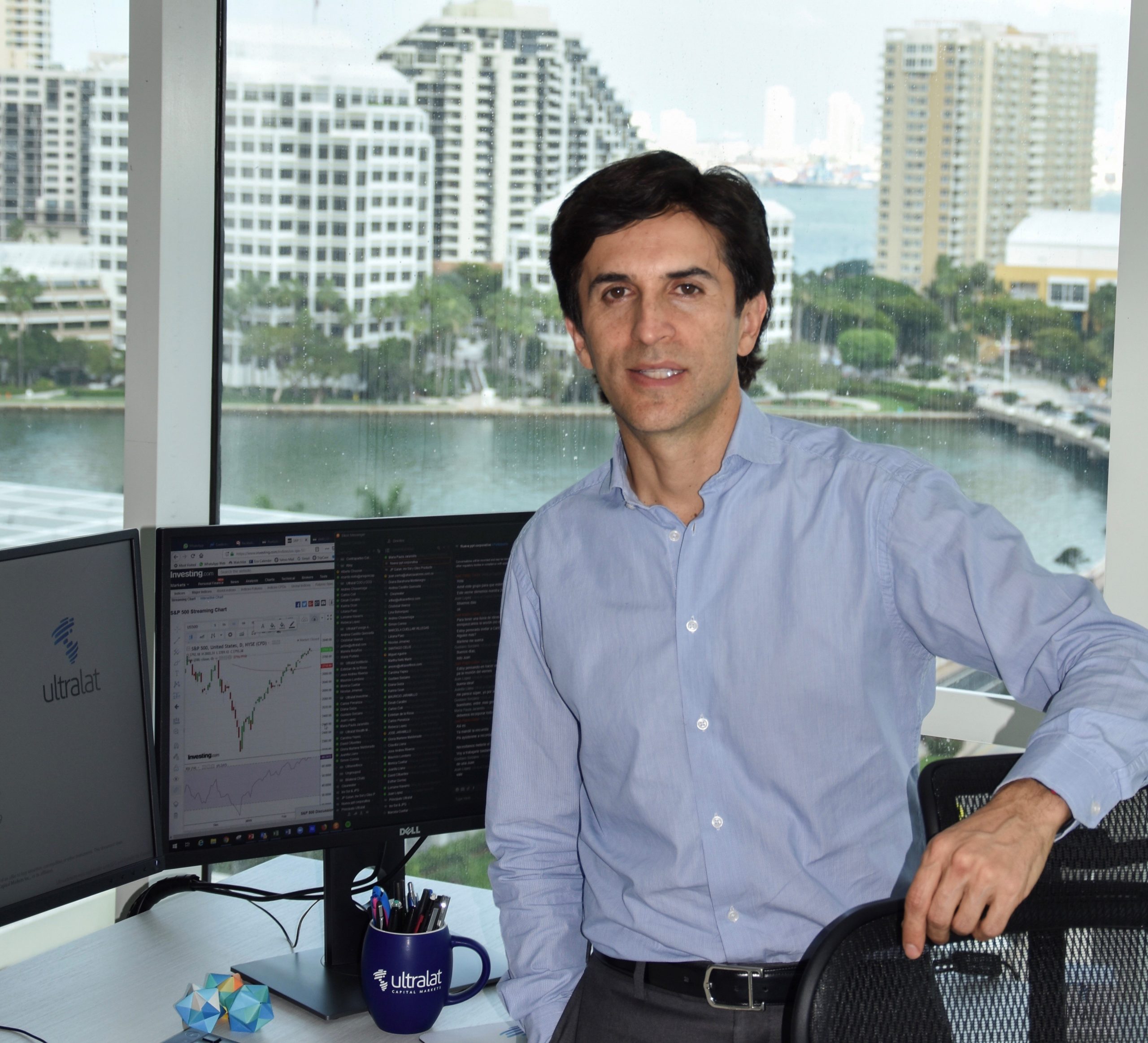

Según apunta José Daniel, director de servicio al cliente de Pictet AM en España, esta iniciativa “trata, mediante una serie de herramientas de fácil utilización, favorecer el conocimiento de la inversión socialmente responsable a través del asesor financiero y por el propio inversor particular, quien puede conocer mejor como Pictet AM aplica estos conceptos en un ámbito en que empezó su andadura a mediados de los años 90”.

La gestora apunta que se incluye un “quiz” temático de conocimientos en materia de medioambiente que permite entender que, además de la emergencia climática, nos enfrentamos a otros retos medioambientales fundamentales. Además incorpora un glosario de términos y un módulo “e-learning” que introduce el concepto de inversión medioambiental. Por su parte la calculadora de impacto medioambiental proporciona un informe para cada inversor, quien puede comprobar el impacto que crea o puede crear en el equivalente de agua ahorrada (consumo diario), kilos de material reciclado (botellas de plástico PET), menores emisiones de CO2 (viajes Londres-Nueva York en clase business), desechos reciclados (basura diaria), energía renovable producida (km. en vehículo eléctrico) y menor usos de fertilizantes vertidos en lagos y océanos (m3 de agua de mar).

“Pretendemos que el particular se familiarice con la inversión con criterios ASG (medioambiente, sociedad y gobernanza) y pueda comprobar el impacto real que puede tener su inversión. En concreto con esta herramienta estamos proporcionando una calculadora de impacto medioambiental para cada inversor, quien puede obtener una foto global del impacto positivo que su inversión puede producir”, ha destacado Gonzalo Rengifo, director general de Pictet AM en Iberia y Latam.

Por último, la gestora matiza que esta medida viene concretada en el fondo Pictet Global Environmental Opportunities. Esta estrategia parte de un mercado medioambiental de 2,5 billones de dólares, que crece entre 6 % y 7 % anualmente. De 40.000 empresas globalmente 3.500 operan en los espacios operativos seguros de nueve límites medioambientales de la Tierra de Stockholm Resilience Centre, que incluye, además de emisiones de CO2, acidificación de los océanos, contaminación química, cambios de uso del suelo, agotamiento de suministros de agua dulce y biodiversidad, entre otros.

Tiene en cuenta la huella media ambiental completa por millón de euros de facturación de cada empresa globalmente a lo largo de todo el ciclo de vida de sus productos o servicios. Solo 400 empresas consiguen formar parte del universo de inversión del fondo, que solo se integra aquellas cuya huella medioambiental esté dentro de límites definidos y cuyas actividades contribuyen con soluciones a resolver estos desafíos. Se trata de universo relacionado con control de contaminación, eficiencia energética, suministro de agua, gestión de residuos y reciclaje, agricultura y silvicultura sostenible y economía desmaterializada. Es destacable la contribución de esta inversión a los Objetivos de Desarrollo Sostenible de Naciones Unidas para 2030 “Consumo y producción responsable”, “Industria, innovación e infraestructura”, “Agua limpia y sanitaria y “Acción climática”.