El Banco Central Europeo (BCE) estrenará este jueves su calendario de reuniones para 2026. Pese a estar en un contexto con mayor incertidumbre geopolítica y con un euro que se ha apreciado un 7,6% el euro durante el año pasado -porcentaje en términos ponderados por comerical-, los expertos consideran que la institución monetaria mantendrá su narrativa y los tipos sin cambios.

“Es probable que mantenga su comunicación en materia de política monetaria, especialmente porque, en el actual entorno de incertidumbre política, la dependencia de los datos sigue siendo el principio rector clave. Entre los temas probables de la reunión se incluyen la incertidumbre en la política comercial, la renovada apreciación del euro y la esperada caída de la inflación de enero por debajo del umbral del 2%”, apunta Ulrike Kastens, economista senior de DWS.

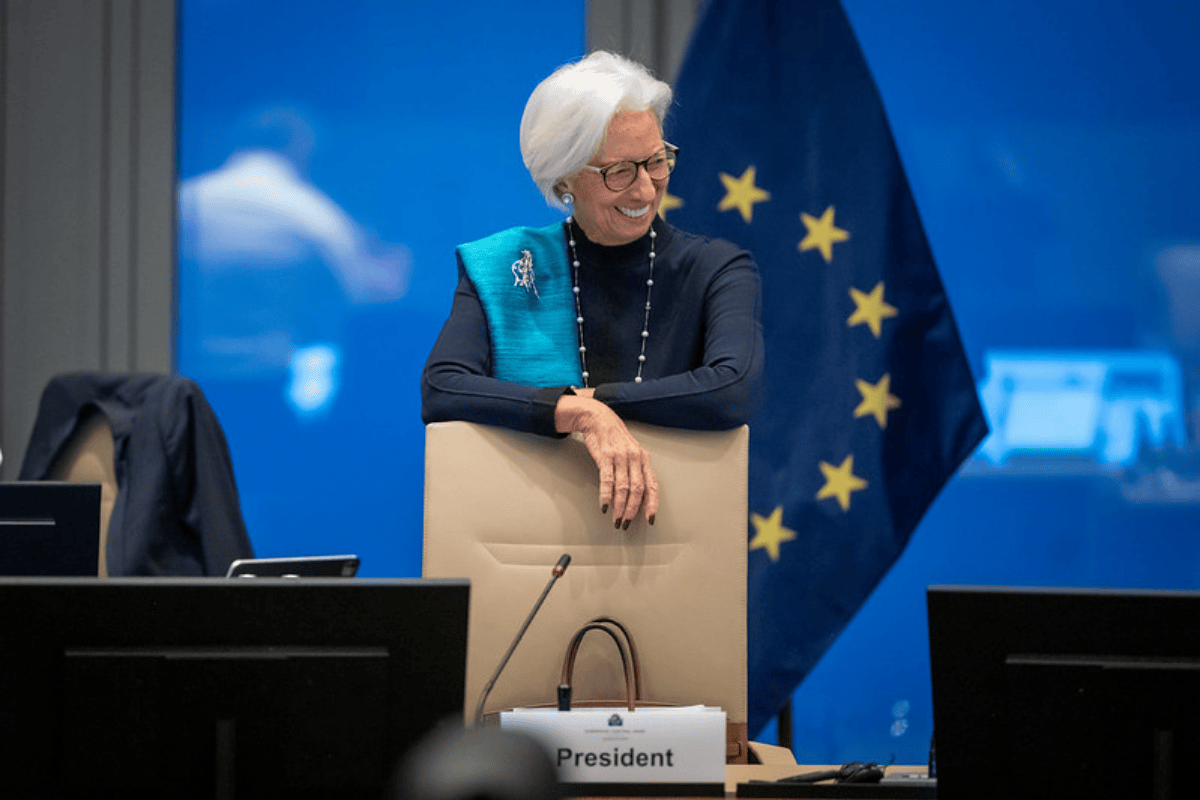

Los expertos reconocen que la presidenta Lagarde debería reiterar que sigue considerando que la política monetaria se encuentra en una “buena posición” en la reunión sobre política monetaria. Sin embargo, consideran probable que los movimientos en el mercado de divisas probablemente cobren protagonismo en la rueda de prensa. “A pesar de los titulares sobre el fortalecimiento del euro, sobre una base ponderada por el comercio, solo ha subido un 0,3% desde las proyecciones del personal del BCE de diciembre (fecha límite del 26 de noviembre). Sin embargo, el euro se ha apreciado un 7% en los últimos 12 meses. Según nuestros cálculos, esto debería restar alrededor de 0,3 puntos porcentuales a la inflación de este año”, apunta Shaan Raithatha, economista senior de Vanguard Group.

“Observamos que, en términos de tipo de cambio efectivo, el euro no se ha apreciado tanto. Por lo tanto, es probable que Lagarde se ciña al guión de que el BCE se encuentra en una situación buena, pero no estática. Creemos que es probable que los tipos se mantengan sin cambios durante el resto del año, a menos que surja una nueva crisis”, añade Peter Goves, responsable de Análisis de Deuda Soberana de Mercados Desarrollados de MFS Investment Management.

La cuestión del euro

Sobre la fortaleza del euro respecto al dólar que estamos viendo en las últimas semanas, Cristina Gavín Moreno, jefa de Renta Fija en Ibercaja Gestión, considera que ha empezado a generar ruido sobre el efecto que puede tener sobre los precios, pero a su juicio es pronto para que el BCE tome medidas en ese sentido. “No obstante, es cierto, que si la tendencia continúa podría afectar a la política monetaria de cara a la segunda parte del año, no sería descartable que sea un tema que surja en la reunión de este jueves”, matiza Gavín.

En opinión de Felipe Villarroel, gestor de TwentyFour AM (boutique de Vontobel) es probable que el BCE supervise esta situación de cerca en lugar de tomar medidas inmediatas. “Aunque existe cierta especulación en los mercados de que un euro más fuerte podría llevar a recortes en las tasas, el BCE no tiene como objetivo niveles específicos de tipo de cambio para ajustar su política. Cualquier respuesta inicial a una fortaleza sostenida del euro probablemente se limitaría a una intervención verbal en lugar de cambios inmediatos en las tasas. Un cambio significativo en el entorno macroeconómico general, particularmente una fuerte caída en la inflación o en las expectativas de inflación, podría llevar a una reevaluación, pero este no es el

escenario base en este momento”, señala Vellarroel.

Según reconoce Martin Wolburg, economista senior de Generali AM (parte de Generali Investments), en sus previsiones de diciembre, el BCE asume un aumento del tipo de cambio efectivo del euro del 1,6% en 2026, pero actualmente ya ha subido un 2,2%. Es más, un estudio del BCE concluye que una apreciación del euro del 1% reduce la inflación general en torno a un 0,04% en un año.

“Pero esto se suma a un entorno global ya de por sí difícil, con los aranceles estadounidenses en vigor y la feroz competencia con China. Las recientes declaraciones de los miembros del Consejo de Gobierno del BCE sugieren que la fortaleza del euro se ha convertido en un factor más explícito de la función de reacción, y el gobernador del BdF, Villeroy de Galhau, ha afirmado que un euro fuerte es un elemento que guiará la política del BCE. Por lo tanto, consideramos que una mayor apreciación del euro es un riesgo clave que podría desencadenar una flexibilización de la política monetaria”, explica Wolburg.

Motivos para no esperar cambios

Konstantin Veit, gestor de carteras en PIMCO, coincide en que el BCE tiene pocos motivos para ajustar su política en este momento: “Aunque sigue habiendo cierto debate en torno a los riesgos de inflación a medio plazo, creemos que el Consejo de Gobierno pasará por alto las modestas desviaciones del objetivo provocadas por la energía y mantendrá los tipos en el futuro inmediato, ya que la inflación de los salarios y los servicios sigue normalizándose”.

Además, en ausencia de nuevas proyecciones macroeconómicas, el BCE parece cómodo prolongando la pausa actual, a la espera de mayor visibilidad sobre la evolución de la inflación subyacente y del crecimiento. “La reunión será también la primera tras el reciente nombramiento del nuevo vicepresidente del BCE, el croata Vujcic. Se trata de un relevo institucional que, si bien no implica cambios inmediatos en la orientación de la política monetaria, refuerza la percepción de continuidad y estabilidad dentro del banco central”, matiza Ignacio Lena, miembro del equipo de Inversión de los fondos de Renta Fija de A&G Global Investors.

En opinión de Romain Aumond, Quantitative Strategist de Natixis IM Solutions, lo más relevante de esta cita será el tono de la declaración de Christine Lagarde. “De hecho, los riesgos para la inflación europea apuntan a la baja debido al fortalecimiento del euro, la relajación de las presiones salariales y los bajos precios de las materias primas energéticas. Al mismo tiempo, los indicadores de crecimiento están evolucionando favorablemente en la mayor parte de la zona euro, que se espera que crezca un 1,5 % en 2025 y un 1,2 % en 2026. Es muy probable que la mayoría ortodoxa vea esto como una validación de la actual estrategia monetaria”, defiende Aumond.

En definitiva, se espera que el BCE mantenga una actitud de “esperar y ver”, haciendo hincapié en la dependencia de los datos, sin ofrecer orientaciones prospectivas y manteniendo abiertas todas las opciones de política. Según reconoce Kevin Thozet, miembro del Comité de Inversión de Carmignac, “los mercados están descontando una pausa prolongada, con una modesta reducción de los tipos de interés de solo 6 puntos básicos prevista para 2026. Más adelante, las expectativas apuntan a una subida de los tipos a finales de 2027”.