Si hacemos un balance de los resultados de la encuesta global a gestores que ha publicado Bank of America (BofA) a lo largo de 2025, logramos un claro retrato de lo que ha sido este año. El primer trimestre estuvo marcado por un sentimiento positivo que se tradujo en niveles de efectivo bajos y una clara inclinación por la renta variable. Sin embargo, a lo largo del segundo y tercer trimestre los temores aumentaron, al igual que el cash en las carteras, y ese sentimiento optimista comenzó a ser más neutral y más pragmático.

En los meses centrales del año, los gestores manifestaron un mayor temor por la economía, por lo que se redujo la exposición a la renta variable estadounidense en favor de la europea y de los bonos. Aproximadamente desde mayo, el sentimiento de los gestores fue mejorando y volviéndose más optimista. Según iba explicando la entidad en sus sucesivas encuestas, este optimismo ha radicado en una bolsa americana en máximos, en la política monetaria del Fed y en las promesas de reformas del Viejo Continente.

Ahora bien, el aumento de apetito por el riesgo que se ha visto desde finales del tercer trimestre ha contrastado con un cuarto trimestres donde los gestores han comenzado a ver sobrevalorados los mercados bursátiles globales. En especial, los encuestados empiezan a debatir y contemplar una posible burbuja en la IA. Llama la atención que pese a reconocer que la IA es un claro riesgo de cola, el optimismo de los gestores se mantuvo intacto en noviembre.

“Se ha producido una mejora en las expectativas de crecimiento global, ya que una mayoría cree en un aterrizaje suave. Cabe destacar que un récord del 63% de los participantes del FMS cree que los mercados globales de renta variable están actualmente sobrevalorados, frente al 60% del mes pasado. La buena noticia es que el 53% de los inversores del FMS piensa que la IA ya está aumentando la productividad, y 15% afirma que el impulso de productividad por la IA llegará en 2026, y un 27% dice que llegará más adelante”, explicaban desde la entidad.

¿Qué nos dice diciembre?

Tras este recorrido, que ha ido de la euforia a la moderación, de la moderación a la neutralidad para acabar de nuevo en el optimismo, llegamos a diciembre con los gestores reafirmando ese optimismo que, además, se extiende a nivel mundial.

Según la encuesta global de diciembre, el sentimiento de los gestores de fondos, basada en el nivel de efectivo, la asignación de renta variable y las expectativas de crecimiento global, subió de 6,4 a 7,4, el nivel más alto desde julio de 2021.

“El nivel de optimismo actual se observó en los siguientes periodos desde 2001: agosto de 2003-abril de 2004, diciembre de 2005-enero de 2006 (burbuja subprime), agosto de 2009-abril de 2010 (expansión cuantitativa de la Fed), noviembre de 2010-febrero de 2011 (recuperación de la crisis financiera global), enero-diciembre de 2013 (BRICS), febrero-mayo de 2015 (expansión cuantitativa del BCE), enero de 2018 (recortes fiscales) y noviembre de 2020-julio de 2021 (auge posterior a la COVID)”, explican desde la entidad.

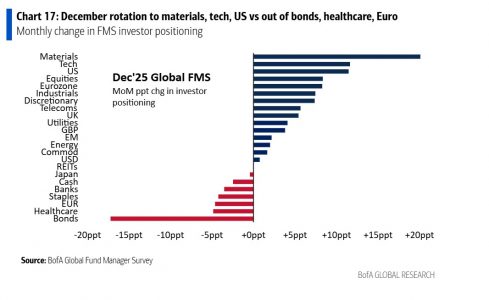

Es más, según explican, este optimismo de diciembre impulsó la asignación de activos de riesgo cíclicos (acciones y materias primas) al nivel más alto desde febrero de 2022. En concreto, la asignación de acciones aumentó hasta un 42% -el nivel más alto desde diciembre de 2024- y la asignación de materias primas aumentó hasta un 18 % neto por encima del peso, en este caso el nivel más alto desde septiembre de 2022. Además, “el aumento de la exposición a los activos de riesgo cíclicos se aleja de los datos blandos y apunta a una fuerte aceleración de los sectores cíclicos de la economía que se han quedado rezagados en este ciclo, en particular, el manufacturero”, añaden desde BofA.

Las dudas que aún quedan

Siguiendo la tendencia que veíamos desde septiembre, el año acaba con los gestores creyendo que las empresas están invirtiendo en exceso, ya que persisten las preocupaciones sobre el auge de la inversión en IA. No obstante, según muestra la encuesta, las preocupaciones se han moderado ligeramente pasando de un 20% neto récord a un 14% neto que afirma que las empresas están invirtiendo en exceso.

“En diciembre, las preocupaciones de los encuestados en torno a una burbuja de IA retrocedieron ligeramente (del 45% al 38%), aunque siguió siendo el mayor riesgo extremo. Cabe destacar la incorporación este mes del crédito privado, que el 14 % de los inversores de FMS consideran el mayor riesgo extremo para el próximo año”, aclara BofA en sus conclusiones.

En este sentido, cuando se les preguntó por la fuente más probable de un evento de crédito, el 40% respondió que el capital privado/crédito privado, en línea con lo registrado el mes pasado; mientras que “la inversión en hiperescaladores de IA” fue la segunda respuesta más frecuente, con un 29%.