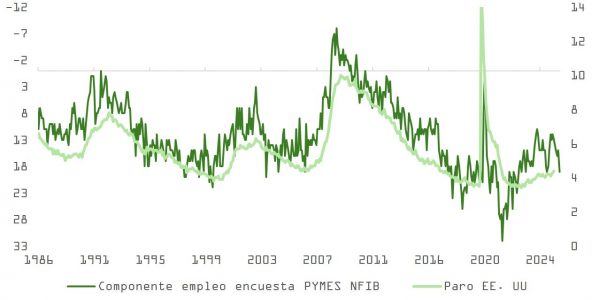

Los datos recientes del mercado laboral confirman un patrón de deterioro moderado pero sostenido, sin rupturas graves. El índice de pequeñas empresas (NFIB) subió ligeramente de 98,2 a 99, con mejoras en el componente de empleo que sugieren una pausa en la desaceleración, aunque sin suficiente impulso para anticipar una reversión clara.

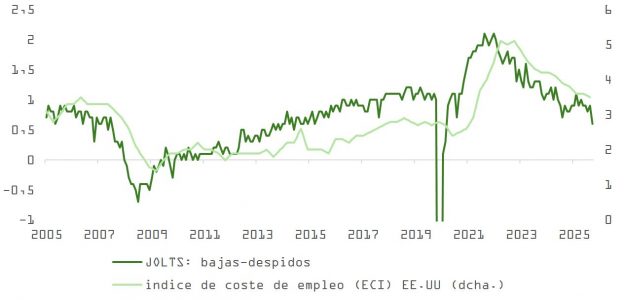

Por su parte, el informe JOLTS de octubre refleja un mercado laboral que opera con poca rotación: las vacantes siguen por encima de niveles prepandemia, pero las bajas voluntarias continúan descendiendo y los despidos aumentan marginalmente. La lectura es ambigua: no hay signos de colapso, pero tampoco de fortaleza. No hay evidencias suficientes para determinar si experimentamos una normalización después de los excesos en contrataciones poscovid o si, por el contrario, nos encontramos a las puertas de un círculo vicioso de contención en gasto y aumento del paro.

Este entorno de bajo dinamismo plantea desafíos tanto económicos como políticos, especialmente para la Fed, pero también a la Administración Trump, que enfrenta crecientes presiones sociales vinculadas al deterioro del empleo en tramos de rentas medias y bajas. Las elecciones legislativas de noviembre de 2026 van acercándose y los republicanos trabajarán para acabar con la economía en “K”.

El informe JOLTS apunta a una continuación en la tendencia descendente en ingresos, que no debería facilitar la recuperación en sentimiento que necesita Trump.

La Reserva Federal recorta, pero se profundiza la división interna

La Fed bajó los tipos en 25 puntos básicos, hasta el 3,75%, como se esperaba. Sin embargo, la decisión dejó en evidencia un FOMC dividido. Varios miembros adoptaron posturas enfrentadas: Miran propuso un recorte más agresivo de 50 pb, mientras que Goolsbee y Schmid se opusieron al movimiento, defendiendo mantener el tipo en 4%. Además, el dot plot mostró a cuatro miembros que preferían no mover tipos en absoluto.

Powell señaló que la tasa actual ya se encuentra dentro del rango neutral, lo que sugiere que el ciclo de recortes podría estar entrando en su fase final, y no sólo en Estados Unidos. No obstante, dejó claro que las decisiones futuras dependerán en gran medida de la evolución del mercado laboral.

Política monetaria: pausa táctica con fondo expansivo

El mensaje general del FOMC se puede leer como neutral con matices. Fue dovish por el foco creciente en el empleo por encima de la inflación; hawkish por el freno implícito a nuevos recortes inmediatos; y neutral en sus proyecciones macroeconómicas, sin cambios relevantes en el resumen de proyecciones económicas (SEP) para 2026 y 2027.

A pesar de esa ambivalencia, la Fed sorprendió con una medida significativa: anunció compras por 40.000 millones de dólares en letras del Tesoro en el próximo mes solo 10 días después de la finalización del QT. Aunque formalmente no se trata de un nuevo programa de expansión cuantitativa (QE), en la práctica implica una inyección de liquidez que favorecerá a los activos financieros en las próximas semanas, especialmente en un contexto estacionalmente favorable para los mercados.

Proyecciones macro: más crecimiento, menos inflación

El nuevo cuadro de proyecciones eleva la estimación de crecimiento para 2026 del 1,8% al 2,3%, al tiempo que recorta la previsión de inflación PCE del 2,6% al 2,4%. Esta combinación —más crecimiento con menos inflación— abre espacio para una política monetaria más laxa, si el mercado laboral continúa perdiendo fuerza.

Powell también insinuó posibles errores en los datos oficiales de empleo, sugiriendo que el BLS podría estar sobreestimando la creación de puestos. Según cálculos internos de la Fed, desde abril se habrían perdido en realidad unos 20.000 empleos mensuales, y no creado 40.000 como reportan los datos. Si esta revisión se confirma en 2026, podría acelerar el ritmo de relajación monetaria.

Oracle: termómetro de la narrativa IA

Los resultados del segundo trimestre fiscal de Oracle fueron recibidos con escepticismo por el mercado, pese a algunos datos positivos. La empresa reportó un crecimiento interanual del 438% en reservas (RPO), alcanzando 523.000 millones de dólares. La guía de ingresos para 2027 también mejoró en 4.000 millones, y la base de clientes se diversificó con contratos relevantes con Nvidia, Meta y otras firmas del ecosistema IA.

Sin embargo, más de la mitad de esas reservas están concentradas en un solo cliente: OpenAI. Además, Oracle no alcanzó las expectativas en ingresos operativos, presentó un flujo de caja libre negativo de 10.000 millones en el trimestre y proyecta una inversión de capital cercana a 50.000 millones para el año fiscal 2026 -lo que representa alrededor del 75% de sus ingresos-.

El mercado teme que el crecimiento en reservas no se traduzca en beneficios reales y que la intensidad del gasto erosione su perfil financiero. Oracle se convierte así en un símbolo de las tensiones inherentes al ciclo de inversión en IA: mucho capital comprometido, pero aún con retorno incierto.

Rally de fin de año: condiciones intactas

La decisión de la Fed y su lenguaje moderado no obstaculizan el tradicional “rally de Santa Claus”. Al contrario, la expansión de liquidez implícita en las nuevas compras de activos respalda un entorno favorable para activos de riesgo, al menos en el corto plazo.

Previo a la reunión, el mercado ya descontaba con alta probabilidad (94%) el recorte de diciembre. Para las siguientes reuniones de enero, marzo y abril de 2026, las probabilidades de nuevos recortes oscilan entre el 19% y el 31%, pero podrían ajustarse rápidamente si se confirma la hipótesis de error estadístico en el empleo.

Conclusión: Powell gana tiempo, pero el ciclo no está cerrado

La Fed ha dado un paso táctico, no estratégico. El recorte de diciembre, junto con las compras de letras del Tesoro, relaja las condiciones financieras sin comprometer su credibilidad frente a la inflación. Pero los datos laborales, aún frágiles, siguen siendo la variable clave.

En paralelo, el mercado empieza a diferenciar entre sectores y narrativas. El caso de Oracle o las dudas sobre cuál será el estándar en chips de IA, si los GPU de Nvidia o los XPU de Broadcom, muestran que la inversión en IA ya no se premia por volumen, sino por retorno. La presión para mostrar resultados tangibles aumenta, y con ella, la volatilidad potencial.

En este escenario, los activos de riesgo tienen margen para extender su buen tono de cierre de año, pero bajo condiciones cada vez más técnicas, y con riesgos estructurales que exigirán mayor selectividad en 2026.

Por Carlos Ruiz de Antequera

Por Carlos Ruiz de Antequera